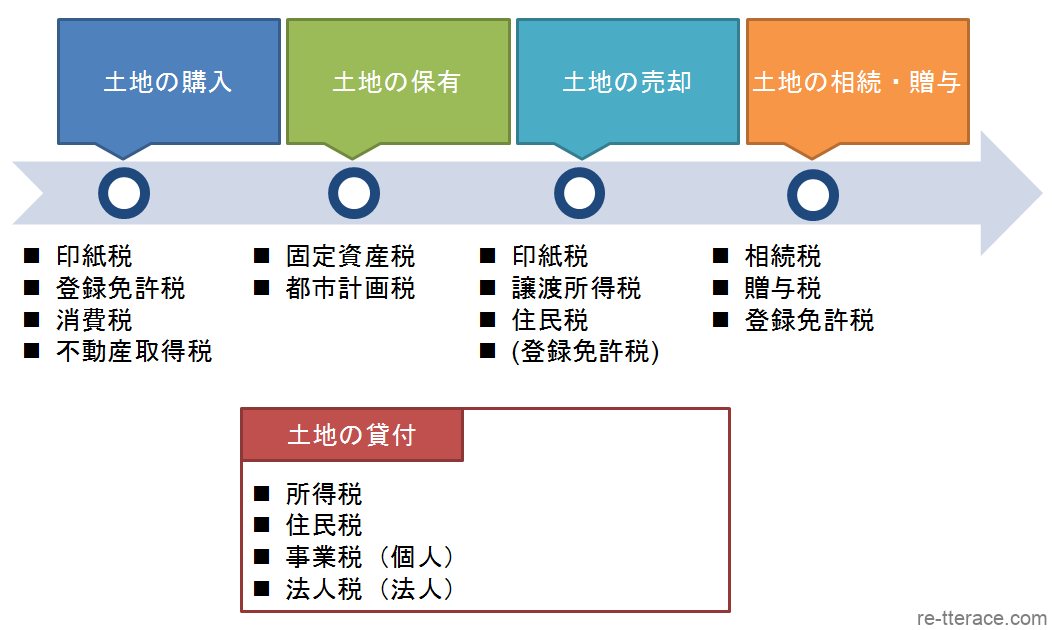

土地には多くの税金がかかわっています。

そして、その金額は大きく、日本の経済や国家財政に与える影響も非常に大きなものといえます。

今回は、土地にかかる税金について、その種類や計算方法、控除などについて土地を巡る場面ごとに解説していきます。

まずは、どのような場面にどのような税金がかかわってくるのか、下のチャートを大まかに確認してから記事に進んでください。

<土地の購入・保有・売却・相続・贈与・貸付と税金の種類>

目次

土地の購入にかかる税金

まずは、土地を購入する場合にかかる税金について説明します。

印紙税

土地に関する課税文書とは

印紙税が課税される対象となる「契約書」および「受取書」のことを「課税文書」といい、印紙税法第2条および別表第一により下記の通り定められています。

(課税物件)

第二条 別表第一の課税物件の欄に掲げる文書には、この法律により、印紙税を課する。

引用元:「印紙税法」 総務省行政管理局運営 e-Gov 電子政府の総合窓口 より

別表第一のうち土地に関する具体的な課税文書には、「不動産(土地)売買契約書」「土地賃貸借契約書」「5万円以上の売上代金の領収書」「住宅ローンの契約書(金銭消費貸借契約書)」などが該当します。

印紙税の税額

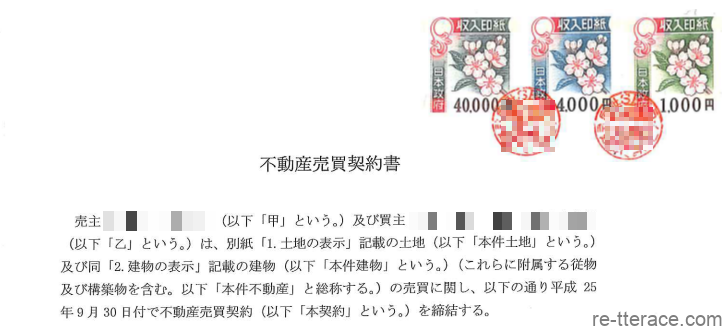

印紙税は、土地を売買する時に売主と買主との間で取り交わす課税文書である「土地(不動産)売買契約書」に収入印紙を貼付して納税する国税です。

印紙税は契約金額に応じて納めるべき金額が決められており、軽減税額も定められているため必ず事前に確認しましょう。

平成31年4月時点において、売買契約書に貼付すべき印紙税の税額は、下記の表の通りとなっています。

なお、平成9年4月1日から2020年3月31日までに作成されるものについては、契約書の作成年月日および記載された契約金額に応じて軽減税額が適用されます。

<印紙税額の一覧表>

| 契約金額 | 税額 | 軽減後の税額 |

|---|---|---|

| 1万円未満のもの | 非課税 | 非課税 |

| 1万円以上10万円以下のもの | 200円 | 200円 |

| 10万円を超え50万円以下のもの | 400円 | 400円 |

| 50万円を超え100万円以下のもの | 1,000円 | 500円 |

| 100万円を超え500万円以下のもの | 2,000円 | 1,000円 |

| 500万円を超え1,000万円以下のもの | 1万円 | 5,000円 |

| 1,000万円を超え5,000万円以下のもの | 2万円 | 1万円 |

| 5,000万円を超え1億円以下のもの | 6万円 | 3万円 |

| 1億円を超え5億円以下のもの | 10万円 | 6万円 |

| 5億円を超え10億円以下のもの | 20万円 | 16万円 |

| 10億円を超え50億円以下のもの 40万円 32万円 | 40万円 | 32万円 |

| 50億円を超えるもの | 60万円 | 48万円 |

| 契約金額の記載のないもの | 200円 | 200円 |

引用元:国税庁ホームページ 印紙税額の一覧表(第1号文書から第20号文書まで) より

一般的な住宅用の土地を購入する場合、契約金額が500万円~1億円程度と考えられますので、印紙税は5,000円~3万円くらいとなるケースが多いでしょう。

なお、貼付した収入印紙は割り印などで消印する必要がありますので、忘れないようにしましょう。

課税文書である売買契約書に収入印紙を貼付しても、消印がされていなければ収入印紙の貼付漏れと同様に過怠税がかかることがありますので注意が必要です。

<収入印紙の割り印による消印の事例>

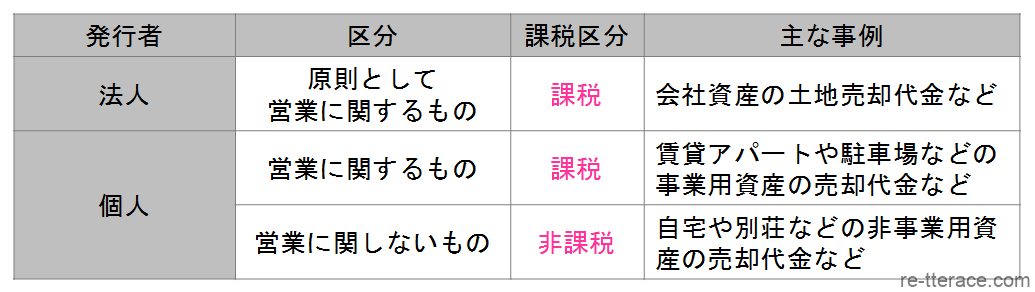

また、土地の売買代金の受取書である領収書にも、原則的には代金に応じた収入印紙を貼付する必要があります。

しかし、売買代金の受領者が個人で、自宅などを売却した場合には非課税のため、領収書に収入印紙を貼付する必要はありません。

課税・非課税の判断基準は、売却する土地が「営業用である」のか「営業用ではない」のいずれかによります。

下記の表にまとめていますので参考にしてください。

<領収書における印紙税の課税・非課税の基準>

印紙税の節税方法

土地を取引する場合の印紙税は高額になるケースもよくありますが、節税できる方法もあります。

ここでは、印紙税の節税方法について説明します。

電子契約にて契約締結する

近年、電子契約を導入している企業が増えています。

電子契約とは契約書をPDFなどの電子ファイルとし、インターネット上で交換して電子署名を行うことによって契約を締結し、企業のサーバーやクラウドストレージなどに電子データを保管しておく契約方式のことをいいます。

不動産に関する契約書は課税文書であり、不動産の価格によっては相当額の印紙税を納税しなければならないことにあります。

不動産業界は最もIT化が遅れている業界のひとつにも数えられますが、不動産取引が頻繁に行われる不動産会社では、電子契約を採用して印紙税を節税してコストを削減している企業が現れてきています。

日本国政府も電磁的記録により作成されたものについては印紙税が課税されない、という見解を示しているためです。

【国会質問における政府答弁】

五について

事務処理の機械化や電子商取引の進展等により、これまで専ら文書により作成されてきたものが電磁的記録により作成されるいわゆるペーパーレス化が進展しつつあるが、文書課税である印紙税においては、電磁的記録により作成されたものについて課税されないこととなるのは御指摘のとおりである(以下省略)

引用元:参議院ホームページ 質問主意書 「参議院議員櫻井充君提出印紙税に関する質問に対する答弁書」より

このように、紙媒体から電子化へ移行することにより、コスト削減ばかりでなく業務の効率化を図る企業が増えてきています。

ただし、電子取引の事例はいわゆるBtoB(法人間取引)に多く見られています。

不動産契約においてはBtoC(法人対個人間取引)も多いことから、まだまだ紙媒体での契約締結がほとんどですが、技術や制度の進化とともにいずれは電子契約が浸透するものと考えられています。

契約書を1通のみ作成する

土地取引において、契約当事者すべての人数分の売買契約書を作成した場合は、すべての原本に収入印紙を貼付しなければなりません。

しかし、売買契約書は原本でも写し(コピー)であっても契約の効力は同じであるため、契約書を1通のみ作成して契約を締結するケースもあります。

このケースでは、コピーの契約書は課税文書ではないため収入印紙を貼付する必要はなく、1通分の印紙税を売主・買主で折半します。

一般的には、買主は金融機関で住宅ローンなどの融資を受けることが多いことから契約書の原本を保有し、売主はコピーを保有します。

このように契約書1通方式を採用して、印紙税を半額に節税している場合があります。

印紙税の罰則規定

収入印紙を貼付し忘れたり、消印をし忘れたりすると、納税すべき印紙税を納税していないということになります。

収入印紙の貼付漏れは税務調査などで発覚し、罰則としては規定の印紙税を納付し、さらに過怠税として本来貼付すべき印紙税の金額の2倍の税額を納付する必要があり、実に納めるべき印紙税の3倍を納付しなければならないこととなるのです。

例えば、5,000万円で土地を売却した場合、契約書1通につき3万円の収入印紙を貼付して消印する必要があります。

しかし、収入印紙の貼付漏れがあった場合、罰則として3万円×3倍=9万円の印紙税を納税しなければなりません。

ただし、税務調査などにより発覚する前に自主的に納付が漏れていたことを申告した場合、過怠税は1.1倍となります。

また、収入印紙を課税文書に貼付していても消印が漏れていた場合は、課税文書に貼付してある印紙税と同額の過怠税がかかり、納めるべき印紙税の2倍を納付しなければなりません。

前述の例で消印漏れが発覚した場合は、3万円×2倍=6万円の印紙税を納付します。

消印は再利用されないために行うものですから、忘れずに行いましょう。

登録免許税

土地を購入する場合の登録免許税の種類

土地や建物を購入した場合、売主から買主に所有権を移転して登記します。

登記とは登記所(法務局など)に保管されている登記簿に土地や建物の物理的な状況や権利関係を記録して公示する手続きのことをいいます。

つまり、所有権移転登記は「この土地は私のものである」ということを対外的に示す意味があります。

土地を購入する場合に行う登記には、所有権移転登記の他に抵当権設定登記(住宅ローンなど金融機関の融資を利用する場合)が考えられます。

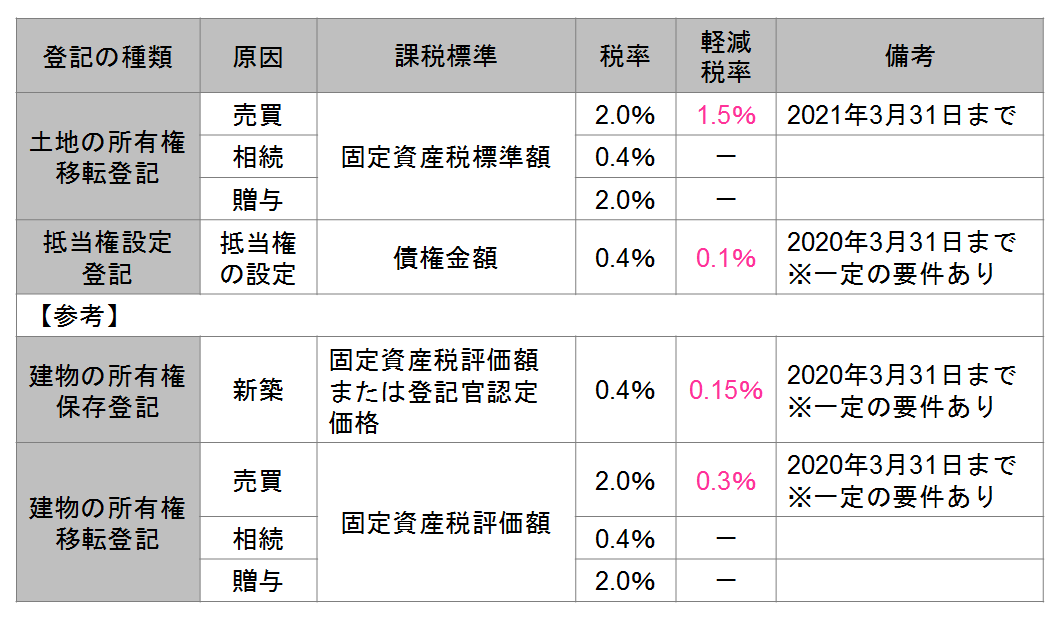

登録免許税とは、このように不動産を登記する際に課税される国税であり、税額は土地や建物の評価額(固定資産税評価額)に定められた税率をかけて計算します。

税率は登記の種類によって異なり、下記の表の通りとなっています。

また、登録免許税は土地を購入した時だけでなく、相続や贈与により取得した場合にも課税されます。

<登録免許税の税率一覧>

引用元:国税庁ホームページ No.7191 登録免許税の税額表 より

土地を購入する場合の登録免許税の軽減措置

土地の所有権移転登記に関する税率は、平成31年3月31日までに登記をすれば本則税率の2.0%から0.5%引き下げられて1.5%となっていましたが、この軽減措置は2021年3月31日まで2年間延長されています。

登録免許税の納付方法

登録免許税は現金納付が原則ですが、登録免許税額が3万円以下の場合には収入印紙による納付が認められています。

とはいえ、実務上は登録免許税額が3万円を超える場合でも収入印紙による納付がほとんどであり、登記を担当する司法書士に一任しておけば問題ありません。

消費税

消費税は消費に対して課税される国税です。

土地は消費される対象ではなく資本の移転であるため、土地の売買取引には消費税は課税されません。

ちなみに、建物は消費される対象であるため、消費税が課税されますので注意が必要です。

不動産会社の仲介によって土地を購入した場合、仲介手数料には消費税が課税されます。

なお、国土交通省の告示により定められた不動産売買における仲介手数料の上限額は、下記の表の通りです。

<仲介手数料の上限額>

| 売買価格 | 報酬上限 |

|---|---|

| 200万円以下の金額 | 5%+消費税 |

| 200万円を超える部分〜400万円まで | 4%+消費税 |

| 400万円を超える部分〜 | 3%+消費税 |

これより、売買価格が400万円以上の場合、仲介手数料の上限額は次の速算式で求めることができます。

仲介手数料の上限額=(売買価格×3%+6万円)+消費税

例えば、3,000万円の土地を仲介により購入した場合、

3,000万円×3%+6万円=96万円

となり、この96万円に対して消費税が課税されます。

不動産取得税

不動産取得税とは

不動産取得税とは、土地を購入した場合にその土地を取得した人に対して都道府県が課税する地方税であり、取得した年の1回だけ課税されます。

土地の購入以外にも、土地を贈与により取得した場合も課税されますが、相続により取得した場合は非課税となります。

不動産取得税の計算方法

不動産取得税の税額は下記の計算式で求められます。

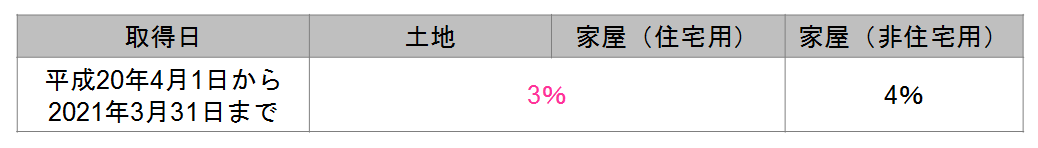

不動産取得税=取得した不動産の価格(課税標準額)×4%(原則)

ただし、2021年3月31日までに宅地および宅地評価された土地を取得した場合は、税率が4%から3%に軽減されます。

<不動産取得税の税率>

引用元:東京都ホームページ 「不動産取得税」より

不動産取得税を算定する際の課税標準額

不動産取得税を計算する際の「取得した不動産の価格(課税標準額)」とは購入価格ではなく、固定資産課税台帳に登録されている「固定資産税評価額」となります。

また、土地の贈与を受けた場合も同様に、固定資産課税台帳に登録されている「固定資産税評価額」を基準として課税されます。

2021年3月31日までに宅地等(宅地および宅地評価された土地)を取得した場合は、取得した土地の固定資産税評価額の2分の1を課税標準額とします。

この場合、住宅が建っていない土地(更地や商業用ビルの敷地等)であっても、その土地が固定資産税の評価上、宅地または宅地評価された土地であれば、取得した不動産の固定資産税評価額の2分の1の額が課税標準額となります。

住宅用の土地を取得した場合の軽減措置

新築住宅を建築または購入により取得した場合、一定の要件を満たすと住宅用家屋についての不動産取得税の特例が建物部分に適用されて、建物の課税標準額から1,200万円が控除されます。

しかし、その建物が建っている土地についても特例として不動産取得税を軽減することができます。

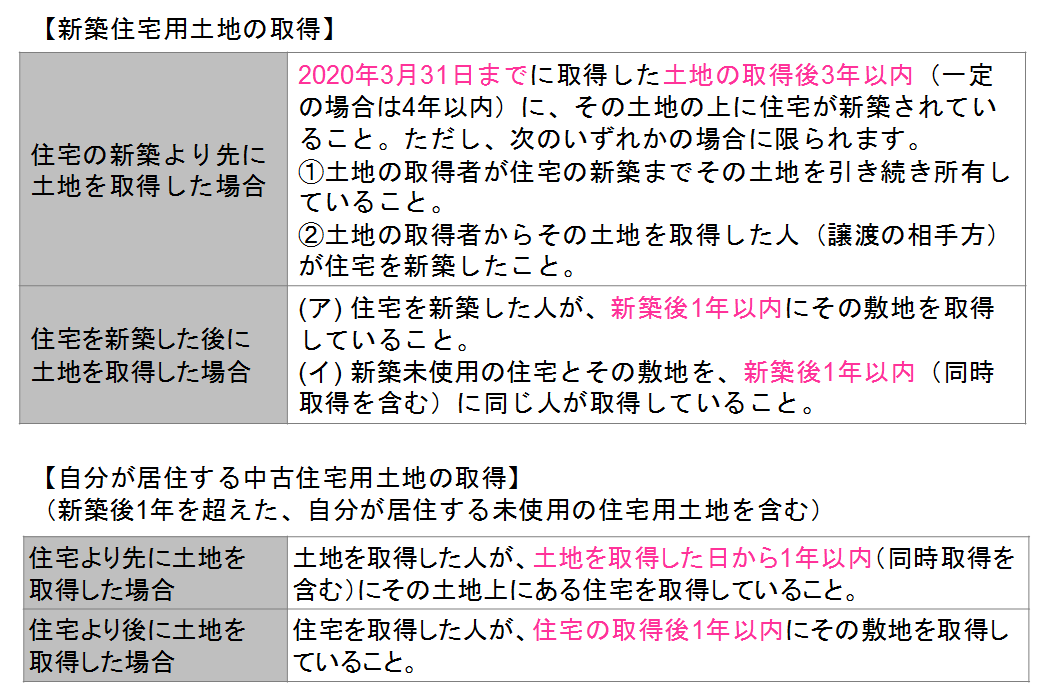

特例は大きく分けて、土地を先に取得する場合と住宅より後に取得する場合の2通りがあり、その場合の主な要件は下の表の通りです。

土地の特例の場合は、課税標準額からの控除ではなく、税額から一定額が直接減額されます。

<住宅用の土地を取得した場合の土地に関する不動産取得税の軽減措置の要件>

引用元:東京都ホームページ 「不動産取得税」より

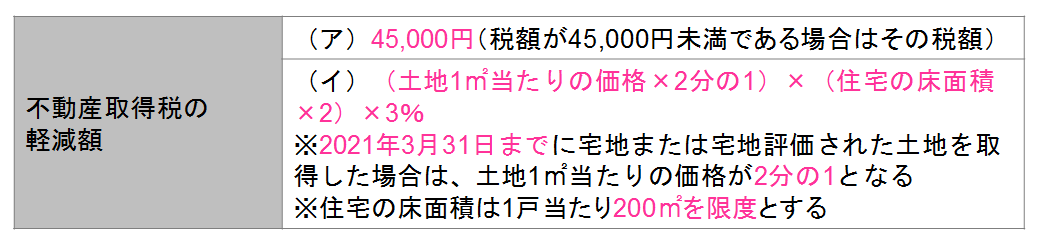

なお、この場合の不動産取得税の軽減額は、次の(ア)(イ)のいずれか高い方の金額となります。

引用元:東京都ホームページ 「不動産取得税」より

土地の保有にかかる税金

次に、土地を保有している時に課税される税金について見ていきましょう。

固定資産税

固定資産税とは

固定資産税とは、毎年1月1日時点に登記簿に記載されている土地の所有者に対して、その土地の固定資産税評価額をもとに、その土地が所在する市町村(東京23区内は東京都)により課税される地方税です。

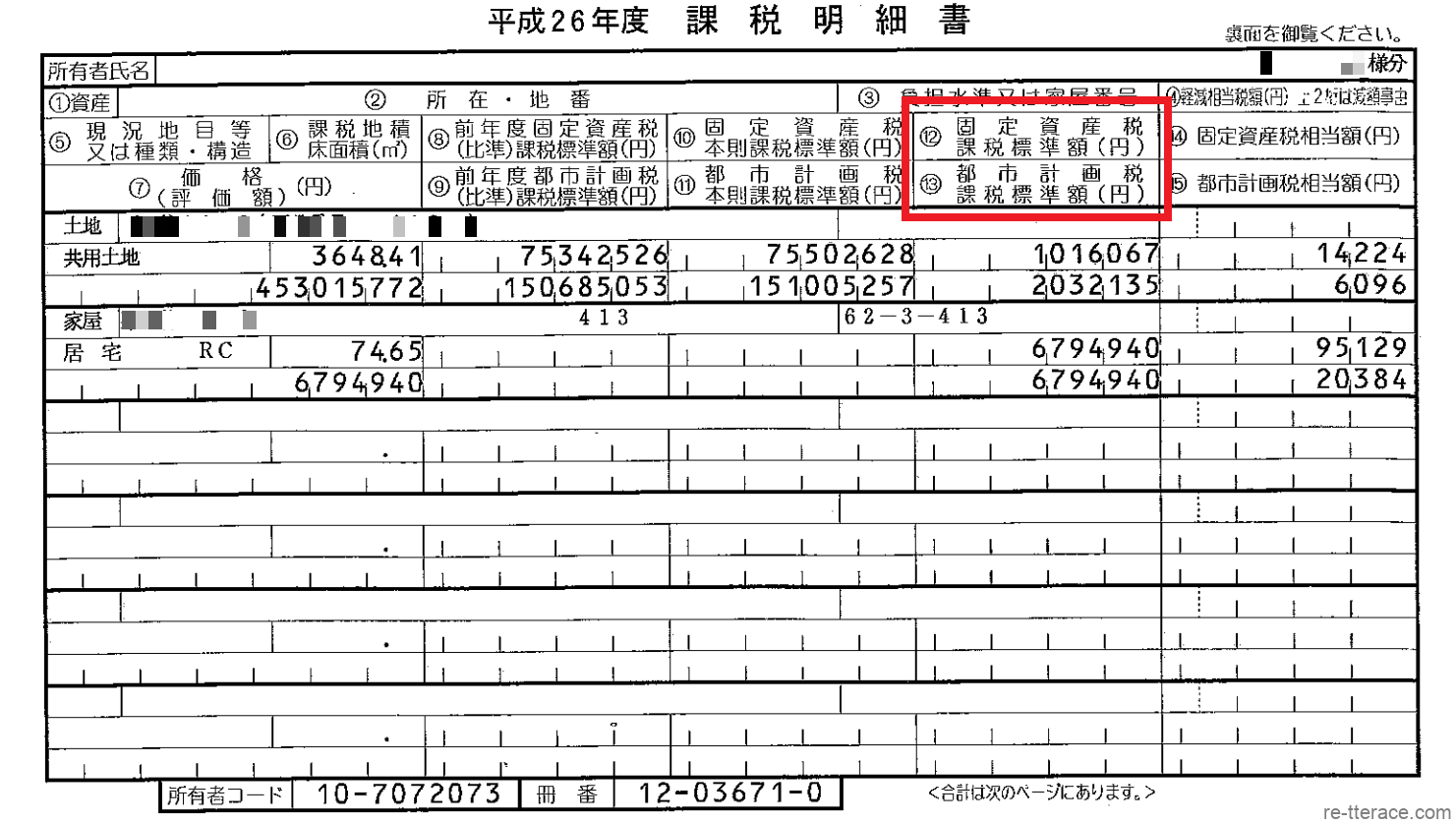

固定資産税の税額は、固定資産課税台帳に登録されている「固定資産税評価額(課税標準額)」に税率(1.4%)を掛けて求められます。

「固定資産税評価額(課税標準額)」は、毎年4~6月に送られてくる固定資産税納税通知書に添付されている固定資産税課税明細書に記載されています。

<固定資産税課税明細書の実際の事例>

なお、標準税率の1.4%は、国が目安として定めた税率であるため、市区町村が独自に税率を定めて適用することができることから、市区町村によって税率が違う場合があります。

固定資産税の特例

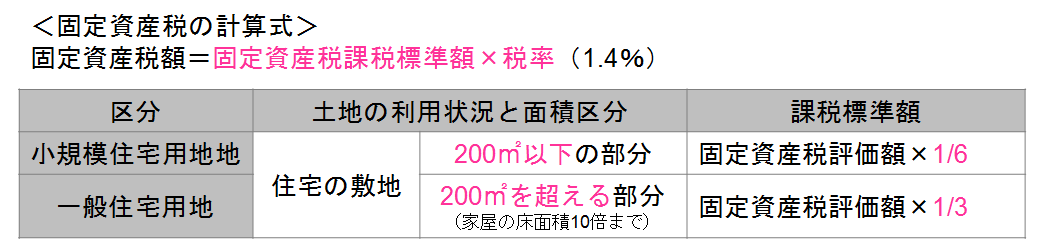

土地に関する固定資産税には、次の特例が設けられています。

住宅用地の特例

住宅の敷地として利用されている土地について、税負担を軽減する措置です。

小規模住宅用地(敷地面積200平方メートル以下の部分)については固定資産税評価額の6分の1、一般住宅用地(敷地面積200平方メートルを超える部分)については固定資産税評価額の3分の1が課税標準額となります。

ただし、対象となる敷地の面積は家屋(建物)の床面積の10倍の面積を限度とします。

<固定資産税の計算式と特例>

引用元:東京都ホームページ 「固定資産税・都市計画税(土地・家屋)」より

なお、ここでは詳細な説明は割愛しますが、家屋(建物)についても「新築住宅の減額」や「耐震改修・省エネ改修をした場合の減額」などの特例があります。

土地を共有している場合

土地を夫婦や兄弟など複数の人で共有している場合、共有者全員が連帯して固定資産税の連帯納税義務を負うこととなります。

連帯納税義務とは、各共有者が自分の持分に対してのみ義務を負うことではなく、共有者全員で固定資産税全額の納税義務を負うことです。

したがって、共有持分の割合に応じて各共有者に固定資産税が請求されることはなく、共有者間で決めた代表者のもとに納税通知書が送られることとなり、「○○外●名様」という宛名で送られてきます。

ただし、分譲マンションなどの区分所有建物敷地は、建物の区分所有者が専有面積に応じて共有する権利形態となっているため、次の2つの要件を満たす場合には連帯納税義務を負わずに、各共有者が持分に応じた固定資産税を納めればよいこととなっています。

・区分所有者全員が敷地を共有していること

・敷地と建物の専有部分の持分割合が一致していること

所有者が変更した場合

年の途中で土地を購入した場合、日割り計算による固定資産税の精算が行われることが通常です。

売主と買主の間で、引渡し日の前日までの分を売主負担、引渡し日以降の分を買主負担として日割り計算をして精算します。

この精算方法は法律的に定められたものではなく、あくまでも不動産取引の慣例であるため、固定資産税の納税者については変更がありません。

そのため、この精算金は税金ではなく売買代金の一部として扱われますので注意しましょう。

都市計画税

都市計画税とは

都市計画税とは、都市の整備に充てるための財源として市町村(東京23区の場合は東京都)により課税される地方税です。

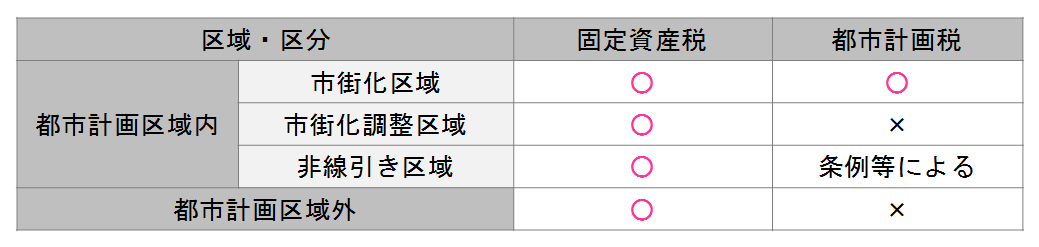

都市計画税は都市計画法に基づく市街化区域内の土地や家屋(建物)に課税されます。

都市計画税の税額は、固定資産税と同様に「固定資産税評価額(課税標準額)」に税率(0.3%)を乗じて求められ、固定資産税と同時に納税します。

また、標準税率の0.3%は、固定資産税と同様に市町村が独自に税率を定めて適用することができるため、市町村によって税率が違う場合があります。

なお、市街化調整区域内の土地や家屋については、都市計画税は課税されません。

<都市計画と固定資産税・都市計画税の課税関係>

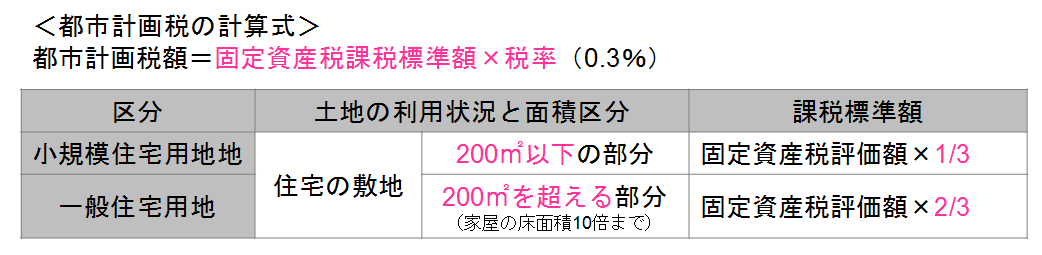

都市計画税の特例

土地に関する都市計画税には、次の特例が設けられています。

住宅用地の特例

住宅の敷地として利用されている土地について、税負担を軽減する措置です。

小規模住宅用地(敷地面積200平方メートル以下の部分)については固定資産税評価額の3分の1、一般住宅用地(敷地面積200平方メートルを超える部分)については固定資産税評価額の3分の2が課税標準額となります。

ただし、対象となる敷地の面積は家屋(建物)の床面積の10倍の面積を限度とします。

<都市計画税の計算式と特例>

引用元:東京都ホームページ 「固定資産税・都市計画税(土地・家屋)」より

特別土地保有税

特別土地保有税は、土地の有効利用促進や投機的取引の抑制を図るために設けられた税金であり、一定規模以上の土地を取得した人や所有する人に課税されます。

特別土地保有税も市町村(東京23区内は東京都)により課税される地方税です。

ただし、バブル崩壊後の経済状況などを踏まえて、平成15年度以降の特別土地保有税については、新たな課税は行われていません。

土地の売却にかかる税金

続いて、土地を売却(譲渡)する場合にかかる税金について見ていきましょう。

印紙税

土地を売却する場合、買主との間で売買契約書を締結します。

この際、契約金額に応じて貼付する印紙税の税額などは前述の通りです。

譲渡所得税および住民税

譲渡所得税とは

土地を取得した時によりも高い価格で譲渡(売却)した場合、利益(売却益)が発生します。

この売却益のことを「譲渡所得」といい、譲渡所得に対して国税の所得税と地方税の住民税が課税されます。

所得税は、他の所得と合算して税額を計算する「総合課税」と他の所得とは合算せずに分離して税額を計算する「分離課税」に区分されますが、不動産の譲渡所得は「分離課税」に該当します。

そのため、土地を売却した翌年に確定申告を行う必要がありますので注意しましょう。

譲渡所得の計算方法

譲渡所得は、土地を売った価格から取得費と譲渡費用の合計を引いて計算します。

譲渡所得=譲渡による収入金額-(取得費+譲渡費用)

大まかには、取得費とはその土地を購入するために必要であった費用であり、譲渡費用とはその土地を売却するために必要とした費用のことをいいます。

また、適用できる特別控除などがある場合は、譲渡所得から特別控除を差し引いた金額が課税譲渡所得となり、課税譲渡所得に税率を掛けて納付すべき所得税と住民税の税額が計算されます。

課税譲渡所得=譲渡所得-特別控除

取得費、譲渡費用、特別控除、税率などについては、この後順次説明していきます。

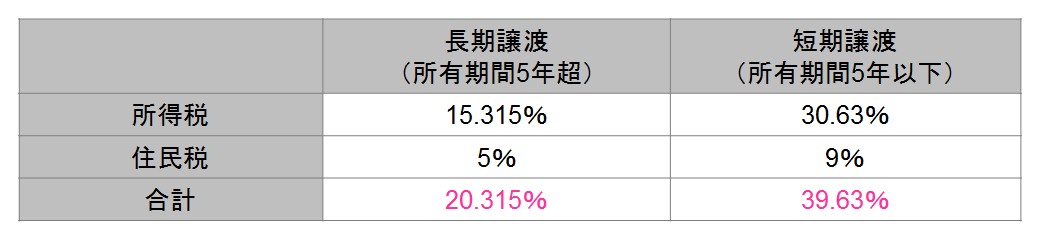

譲渡所得と住民税の税率

土地の譲渡所得に対する税率は、その土地の所有期間の長さにより異なります。

所有期間が5年を超える場合は長期譲渡、5年以下の場合を短期譲渡といい、それぞれの税率は下記の表の通りとなります。

<長期譲渡所得と短期譲渡所得の税率>

引用元:国税庁ホームページ 「土地や建物を売ったとき」より

なお、平成25年から2037年(平成49年)までは、復興特別所得税として基準所得税額の2.1%が加算されています。

上の表からもわかる通り、長期譲渡と短期譲渡では所得税と住民税を合計した税率が、それぞれ20.315%、39.63%と2倍近くも違うため、譲渡(売却)の時期には注意が必要です。

なぜ短期譲渡の税率が高いのかというと、投機的な不動産取引を抑制するためです。

いわゆる「土地ころがし」などを高い税率によりけん制することで、土地の価格を安定させ、国民が安心してマイホームや住宅用地を取得できるようにしているのです。

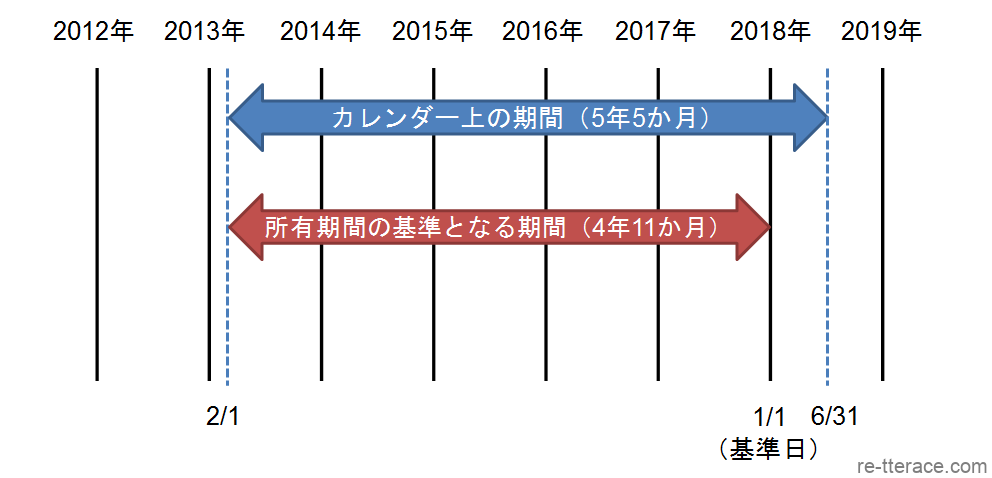

所有期間の考え方

所有期間の違いにより長期譲渡と短期譲渡に区分されますが、所有期間の考え方には注意が必要です。

長期譲渡は譲渡した年の1月1日において所有期間が5年を超える場合をいい、短期譲渡は譲渡した年の1月1日において所有期間が5年以下の場合をいいます。

例えば、2013年2月1日に購入して2018年6月31日に売却した場合、カレンダー上は所有期間5年5か月となり満5年を経過していますが、譲渡した年(2018年)の1月1日においての所有期間は4年11ヶ月であるため、5年以下ということで短期譲渡となります。

また、土地の取得日と譲渡日について説明します。

土地を購入により取得した場合、契約日か引渡し日のいずれか好きな方を取得日として選択することができます。

譲渡日についても、契約日か引渡し日の好きな方を譲渡日として選択できます。

例えば、取得日を契約日とし、譲渡日を引渡し日とすることも可能です。

いつを取得日にして、いつを譲渡日にするのか、事前によく確認しましょう。

主な土地の取得費

土地の取得費とは、その土地の購入代金や不動産仲介会社に支払った仲介手数料などの他に、埋立て・土盛り・地ならし・切土などの土地の整地費用や取得時の測量費用などが含まれます。

なお、土地の取得費が不明の場合は、概算法により取得費を算定することができます。

その場合の取得費は、「売却価格×5%」となります。

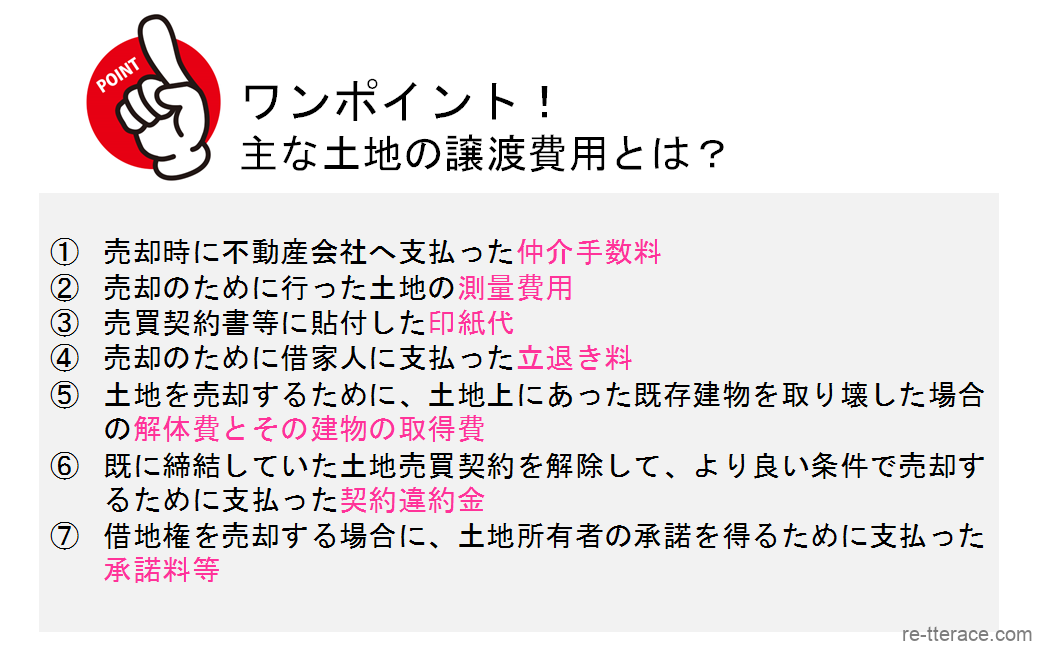

主な土地の譲渡費用

土地の譲渡費用とは、その土地を譲渡(売却)するために直接かかった費用のことであり、主な譲渡費用は下記の通りです。

<主な譲渡費用>

なお、管理費や固定資産税など、土地の維持・管理のためにかかった費用は売却時に直接かかった費用とは言えないため、譲渡費用に含むことはできません。

土地を売却した場合の特別控除の種類

土地を売却して譲渡所得の金額の計算するうえで、特例として特別控除が適用できる場合があります。

譲渡の種類とその特別控除額は、次のとおりです。

・公共事業などのために土地を売却した場合の5,000万円の特別控除の特例

・マイホーム(居住用財産)を売却した場合の3,000万円の特別控除の特例

・特定土地区画整理事業などのために土地を売却した場合の2,000万円の特別控除の特例

・特定住宅地造成事業などのために土地を売却した場合の1,500万円の特別控除の特例

・平成21年および平成22年に取得した国内にある土地を、それぞれ平成27年以降および平成28年以降に売却した場合の1,000万円の特別控除の特例

・農地保有の合理化などのために土地を売却した場合の800万円の特別控除の特例

上記の場合、それぞれ一定の要件を満たせば特別控除の特例を適用することができますが、これらの特例のうち、一般的な土地所有者が利用できる特例について、次項以降で説明していきます。

マイホーム(居住用財産)を売却した場合の3,000万円の特別控除の特例

この特例の特徴

「マイホーム(居住用財産)を売却した場合の3,000万円の特別控除の特例」はマイホーム(土地・建物)を売却する場合のために設けられている制度であるため、原則、土地だけの売却では適用することができません。

ただし、条件次第で適用することが可能となるため、ここではそれらの一定の条件などについて見ていきます。

この特例の主な適用要件

まず、マイホームの3,000万円の特別控除を受けるための基本的な適用要件には、

・自分が住んでいた家屋やその家屋とともに敷地等を売却すること

・以前に住んでいた家屋や敷地等を売却する場合は、住まなくなった日から3年後の年の12月31日までに売却すること

・災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年後の年の12月31日までに売却すること

・売り手や買い手が、親子や夫婦など特別な関係がある人でないこと

・確定申告を行うこと

などがあります。

住んでいた家屋または住まなくなった家屋を取り壊して土地だけで売却する場合でも、次の2つの要件をいずれも満たしていればこの特例の適用を受けることができます。

・その土地の売買契約が、その家屋を取り壊した日から1年以内に締結され、かつ、その家屋に居住しなくなった日から3年後の年の12 月31 日までに土地を売却すること

・その家屋を取り壊した後、その土地を売買契約締結日までに駐車場などの用途で貸し付けたり、他に用途に利用したりしていないこと。

3,000万円の特別控除を適用できれば、土地だけの売却であっても譲渡所得から3,000万円を控除することができ(つまり譲渡所得が3,000万円までは税金がゼロ)、非常に大きな節税効果が期待できます。

そのため、上記の要件などについてよく確認しましょう。

所有期間10年超の軽減税率の特例

マイホームの3,000万円の特別控除を適用しても、なお譲渡所得がプラスの場合には所得税と住民税が課税されます。

ただし、取り壊したマイホームを10年超所有していた場合には、税率が長期譲渡所得より低くなる「所有期間10年超のマイホームを売った時の軽減税率の特例」があります。

「10年超」の定義は、「マイホームを売却した年の1月1日現在で所有期間が10年以上であること」となります。

この特例の軽減税率は、以下の通りとなります。

| 譲渡所得が 6,000万円以下の部分 | 譲渡所得が 6,000万円超の部分 | |

|---|---|---|

| 所得税 | 10.21% | 15.315% |

| 住民税 | 4% | 5% |

| 合計 | 14.21% | 20.315% |

※平成25年から2037年(平成49年)までは、復興特別所得税として基準所得税額の2.1%が加算されています。

引用元:国税庁ホームページ No.3305 マイホームを売ったときの軽減税率の特例 より

この特例は、居住用財産を譲渡した場合の3,000万円の特別控除の特例と併用することができ、長期譲渡所得の税率よりもかなり税率が低くなる節税効果の高い特例ですので、要件を満たす場合にはぜひ活用しましょう。

相続した空き家を売った場合の3,000万円の特別控除の特例

この特例の主な適用要件

通常の3,000万円の特別控除は、自分が住んでいたマイホームを売却した場合のみ適用されます。

しかし、相続した空き家であれば親が住んでいたマイホームであっても、一定の要件を満たせば3,000万円の特別控除を適用できる場合があります。

この特例を受けるための主な適用要件は、

・相続開始直前まで、被相続人(親)の居住用家屋であったこと

・相続開始直前まで、被相続人以外の居住者がいなかったこと

・旧耐震基準である昭和56年5月31日以前に建築された家屋であること

・区分所有建物以外の家屋であること

・相続の開始があった日から3年後の年の12月31日までに売却すること

・譲渡対価の額が1億円以下であること

・新耐震基準を満たすように改修された建物とその土地、もしくは建物を解体して更地になった土地であること

・確定申告を行うこと

などがあります。

この特例では、家屋は旧耐震基準で建てられたものでなければならず、家屋を売却する場合は新耐震基準に改修しなければ売却できません。

そのため、コストや手間を考えると、建物をそのままの状態で売却するより建物を取り壊して更地で売却した方が適用しやすい特例といえるでしょう。

この背景には、全国で発生している空き家問題などを解消したいという国の思惑があり、この特例が平成28年の税制改正で制定されました。

この特例は、現在のところ「平成28年4月1日から2019年12月31日までの間に売却した場合」という時限措置となっていますが、延長が期待されています。

昭和56年(1981年)5月31日以前に建てられた空き家を相続した場合は、建物を解体して土地として売却することをぜひオススメします。

この特例を適用するための注意点

この特例を適用するための注意すべき要件として、次の3点に気を付けましょう。

・相続した家屋について、相続の時から取り壊し等の時まで事業の用、貸付けの用または居住の用に供されていたことがないこと

・家屋が建てられていた土地について、相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがないこと。

・家屋が建てられていた土地について、取り壊し等の時から譲渡の時まで建物または構築物の敷地の用に供されていたことがないこと

つまり、この特例を適用するためには、相続した空き家もその敷地も他人に貸してはいけない、ということになります。

空き家を貸家として第三者に貸したり、更地になった土地を貸駐車場として活用したりしてはいけません。

売却することが決定しているにもかかわらず、有効活用してしまうと、3,000万円の特別控除が適用できなくなってしまいますので注意しましょう。

また、この特例は前項の「所有期間10年超のマイホームを売った時の軽減税率の特例」を併用することはできませんが、所有期間の開始時期は自分が相続した時ではなく、親の所有期間を引き継ぐことができます。

この特例も適用要件が多く複雑ですが、適用を受けられれば大きな節税効果がありますので、ぜひ活用しましょう。

長期譲渡所得の1,000万円の特別控除の特例

前述の3つの特例に加えて、もうひとつ土地に関する特例を説明します。

それは「長期譲渡所得の1,000万円の特別控除の特例」であり、平成21年中に取得した土地を平成27年以降に売却した場合、または平成22年中に取得した土地を平成28年以降に売却した場合、譲渡所得から1,000万円を控除することができる、という特例です。

なお、譲渡所得が1,000万円未満の場合は、控除額はその金額となります。

この特例を適用するための主な要件は、

・平成21年1月1日から平成22年12月31日までの間に土地を取得していること

・平成21年に取得した土地等は平成27年以降に売却すること、また、平成22年に取得した土地等は平成28年以降に売却すること

・親子や夫婦など特別な関係にある者から取得した土地ではないこと

・相続、遺贈、贈与などにより取得した土地ではないこと

・譲渡した土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど他の譲渡所得の特例を受けないこと

などがあります。

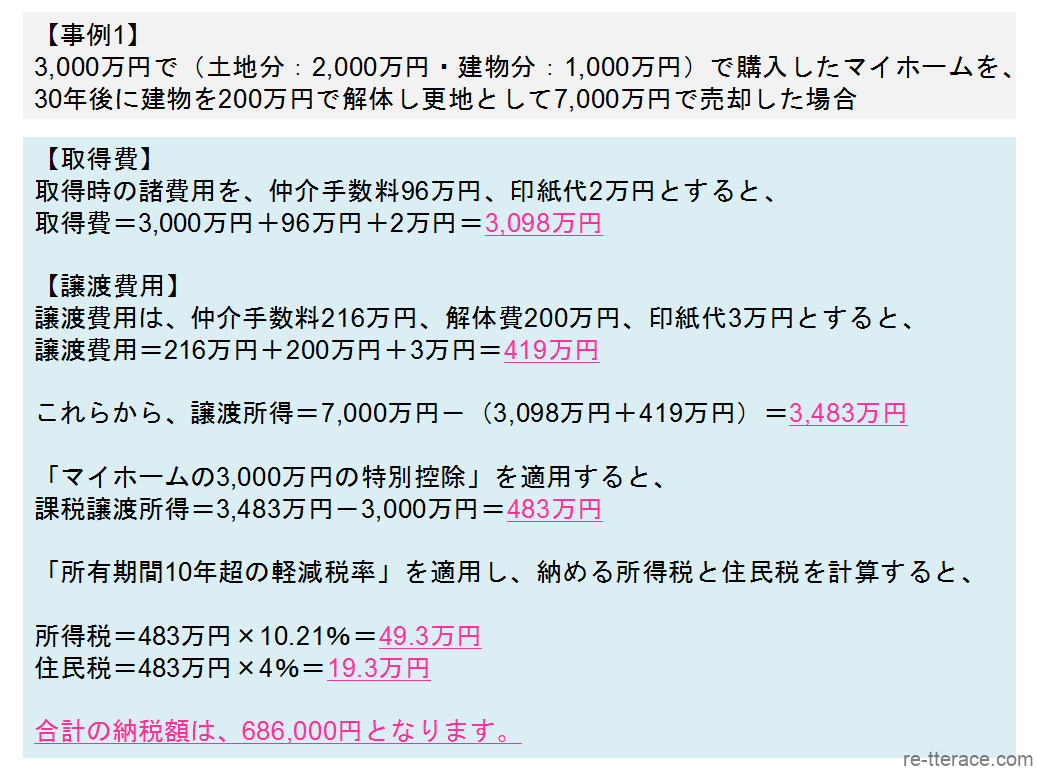

譲渡所得税や住民税の計算事例

ここでは具合的な事例を使って、土地を売却した場合の所得税や住民税を計算してみましょう。

<計算の具体的事例>

登録免許税

土地の売却時に、登記簿上の住所と現住所が異なっている場合は住所変更登記、登記簿上の姓名と現在の姓名が異なっている場合は氏名変更登記がそれぞれ必要となります。

この場合の登録免許税は、不動産1個につき1,000円となります。

例えば、3筆の土地を売却した場合は1,000円×3=3,000円となります。

ただし、住所変更登記の場合、引越しなどによる住所変更ではなく、住居表示の実施などで住所の表示が変わった場合は非課税となります。

土地の相続・贈与にかかる税金

相続や贈与により土地を取得する場合もよくあるケースであり、相続によって土地を取得する場合には相続税が、贈与により土地を取得する場合には贈与税が課税されることはどなたもご存知でしょう。

相続税や贈与税は奥が深いうえに制度も複雑なため、ここですべてを解説することはできませんが、アウトラインについて説明します。

相続税

相続税とは

相続税は、亡くなった人(被相続人)の財産(相続財産)を相続・遺贈することにより取得した人(相続人)に対して課税される国税です。

相続税は申告納税方式を取っているため、遺産を相続した相続人が相続財産の価格やそれに対する相続税額を計算して申告・納税します。

相続税の申告と納付

相続税は、遺産を相続した相続人が相続の開始があったことを知った日の翌日から10ヶ月以内に申告・納税しなければなりません。

たとえ、納付すべき相続税の税額がゼロであっても、ゼロであることを証明するために申告を行わなければなりません。

また、相続税の納付方法は金銭による一括納付が原則ですが、一定の要件を満たす場合は延納や物納が認められています。

相続財産(土地)の評価

一般的に土地には次の5つの価格(1物5価)があるといわれています。

<土地の価格の種類>

| 価格の種類 | 概要 |

|---|---|

| 取引価格 | 現実の売買価格に基づく実勢価格 |

| 公示地価 | 国土交通省より毎年3月に発表される1月1日時点での土地価格であり、取引価格の約90%程度となっている |

| 基準地価 | 都道府県より毎年9~10月に発表される7月1日時点での土地価格であり、公示価格と同程度となっている |

| 路線価 | 国税庁より毎年7月に発表される1月1日時点での土地価格であり、公示価格の約80%程度となっている |

| 固定資産税評価額 | 市町村より3年ごとに発表される1月1日時点での土地価格であり、 公示価格の約70程度となっている |

5種類の土地価格のうち、土地にかかる相続税を算定する場合に利用する価格は路線価であり、実際の取引価格の約70%程度を目安に定められています。

路線価は国税庁が運営する「財産評価基準書 路線価図・評価倍率表」によって確認することができます。

相続税の基礎控除

正味の遺産総額が基礎控除額より少ない場合、相続税を納税する必要はありませんが、基礎控除額を超える場合には、申告・納税しなければなりません。

基礎控除額はすべての相続人に認められており、下記の計算式によって求められます。

基礎控除額=3,000万円+600万円×法定相続人の数

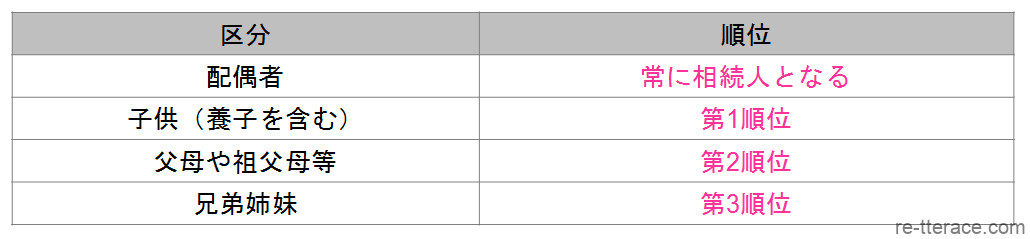

法定相続人とは、被相続人の配偶者および子供(養子を含む)、直系尊属(父母や祖父母等)、兄弟姉妹などの血族相続人のこといいます。

<民法による相続順位>

例えば、法定相続人が配偶者と子供2名の場合の基礎控除額は、

基礎控除額=3,000万円+600万円×3名=4,800万円

となります。

生命保険金や死亡退職金の非課税限度額

受け取った生命保険金や死亡退職金が、下記の非課税限度額を超えた場合には、その超えた部分の金額が課税価格に算入されます。

非課税限度額=500万円×法定相続人の数

例えば、法定相続人が配偶者と子供2人の場合の非課税限度額は、

非課税限度額=500万円×3名=1,500万円

となります。

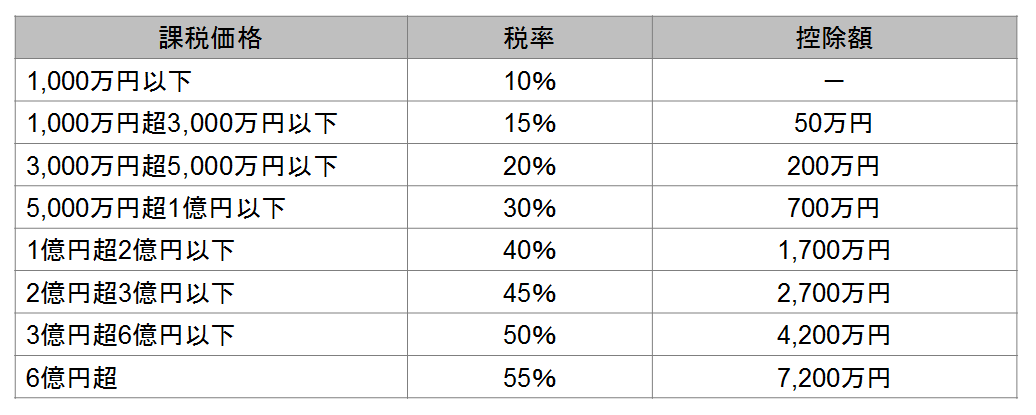

相続税の税率と控除額

相続税は課税される財産の価格(課税価格)が大きくなるほど高い税率が適用される累進課税となっています。

相続税の税率と控除額は下記の表の通りです。

<相続税の税額表(速算表)>

引用元:国税庁ホームページ No.4155 相続税の税率 より

配偶者の税額軽減

相続税における「配偶者の税額軽減」とは、配偶者が相続した課税対象の遺産の額(課税価格)が1億6,000万円まで、または配偶者の法定相続分までであれば相続税が課税されないという制度です。

たとえ配偶者が3億円の遺産を相続した場合でも、遺産相続の割合が法定相続分の範囲以内であれば相続税は課税されません。

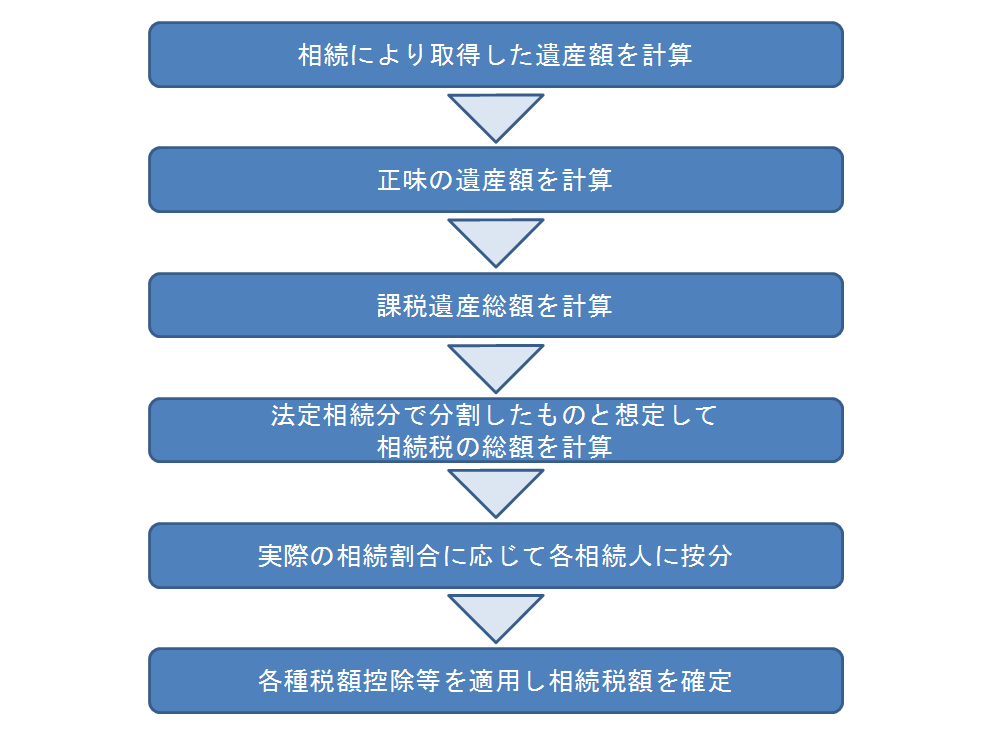

相続税を計算する場合の流れ

相続税を計算する場合の流れは、下記の通りとなります。

<相続税を計算する場合の流れ>

相続により取得した遺産額を計算

まずは、全相続財産の遺産額を計算します。

現金や預貯金は残高証明書によりそのままの評価とし、土地は路線価により評価して計算します。

正味の遺産額を計算

土地や現金・預貯金などの遺産額から借入金などの債務や葬儀費用を差し引いたものが正味の遺産額となります。

なお、生命保険金や死亡退職金はそれぞれ非課税限度額を超えた分が加算されることになります。

課税遺産総額を計算

正味の遺産額から基礎控除額を差し引いて課税遺産総額を計算します。

相続税の総額を計算

前のステップで計算した課税遺産総額を、いったん法定相続分で分割したものと想定し、相続税の総額を計算します。

実際の相続割合に応じて各相続人に按分

前のステップで計算した相続税の総額を実際の相続割合(遺言や遺産分割協議などによる取得割合)に応じて各相続人に按分します。

各種税額控除等を適用し相続税額を確定

最後に、相続人ごとに税額を計算し、「配偶者の税額軽減」などの控除を適用して、最終的な各相続人の相続税額を確定します。

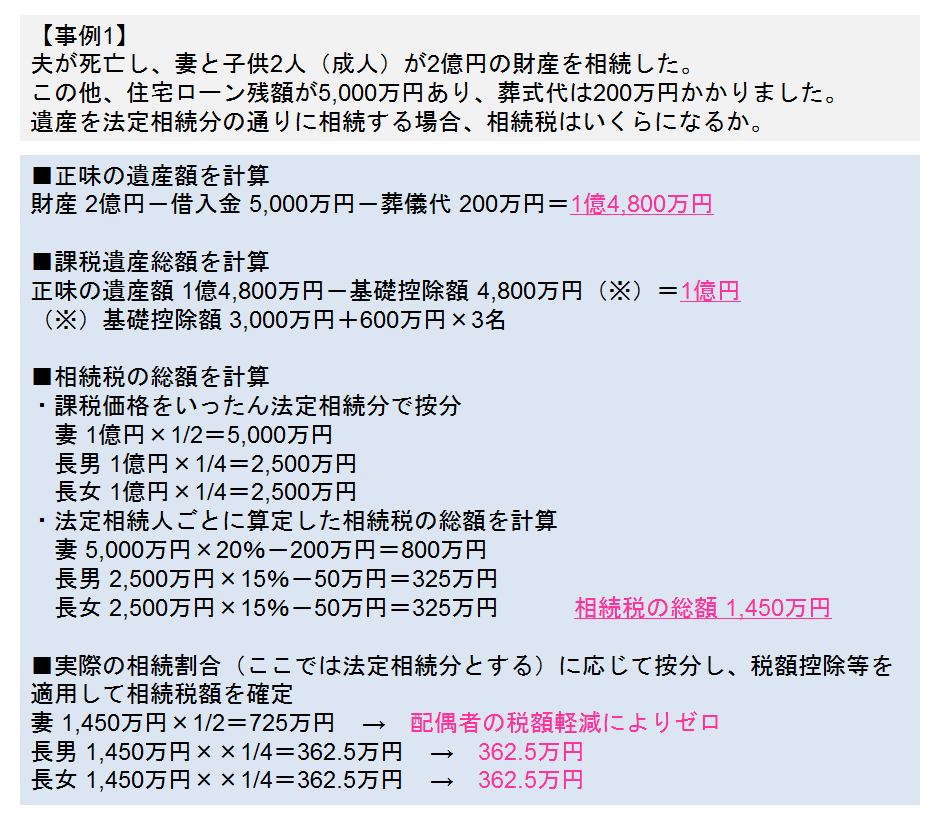

相続税の計算事例

それでは、具合的な事例を使って、前記のステップにより相続税の計算してみましょう。

<計算の具体的事例>

相続税に関しての概略を説明しましたが、実際の相続税に関する対応は複雑な法律知識や税務知識が必要となりますので、必要に応じて弁護士や税理士などの専門家に相談することをオススメします。

贈与税

贈与税とは

贈与税は、個人から個人へ無償で財産が譲渡された場合に、譲渡された個人に課税される国税です。

つまり、財産を贈った人(贈与者)ではなく、財産を取得した人(受贈者)に課税されます。

贈与税も申告納税方式を取っているため、贈与を受けた受贈者が贈与財産の価格やそれに対する贈与税額を計算して申告・納税します。

贈与税の申告と納付

贈与税の申告・納税は、贈与を受けた年の翌年の2月1日から3月15日までに行わなければなりません。

ただし、3月15日が土・日曜日の場合は、その翌日が申告期限となります。

万一、贈与税の納付が遅れると翌日から延滞税が発生しますので注意しましょう。

贈与税の納付方法は金銭による一括納付が原則ですが、一時に納付することが困難な場合には一定の要件のもと延納が認められています。

また、贈与税に物納の制度はありません。

贈与税の課税財産

贈与税が課税される財産には、「本来の贈与財産」と「みなし贈与財産」の2種類があります。

本来の贈与財産

本来の贈与財産とは、贈与により取得した現金や預貯金、株や国債などの有価証券、宝石や骨とう品などがあり、土地もこれに含まれます。

つまり、金銭で見積もることができる経済的価値のあるすべての財産のことをいいます。

現金や預貯金、有価証券などは時価で、土地は路線価で評価します。

みなし贈与財産

形式的には民法上の贈与に該当しませんが、実質的に贈与と同等の経済的価値が認められるものも、贈与とみなして贈与税が課税されます。

例えば、「保険料を負担せずに無償で受け取った保険金」や「時価に見合わない安い金額で購入した土地」などが該当します。

贈与税の非課税財産

贈与により取得した財産であっても、財産の性質や目的から贈与税を課税するのは社会通念上不適当と考えられるものについては、非課税財産として贈与税が課税されません。

非課税財産の具体的な例としては、

・扶養義務者からの生活費や教育費

・離婚による財産分与

・社会通念上必要と認められる冠婚葬祭費用や年末年始の贈答品など

・法人から贈与された財産

などがあります。

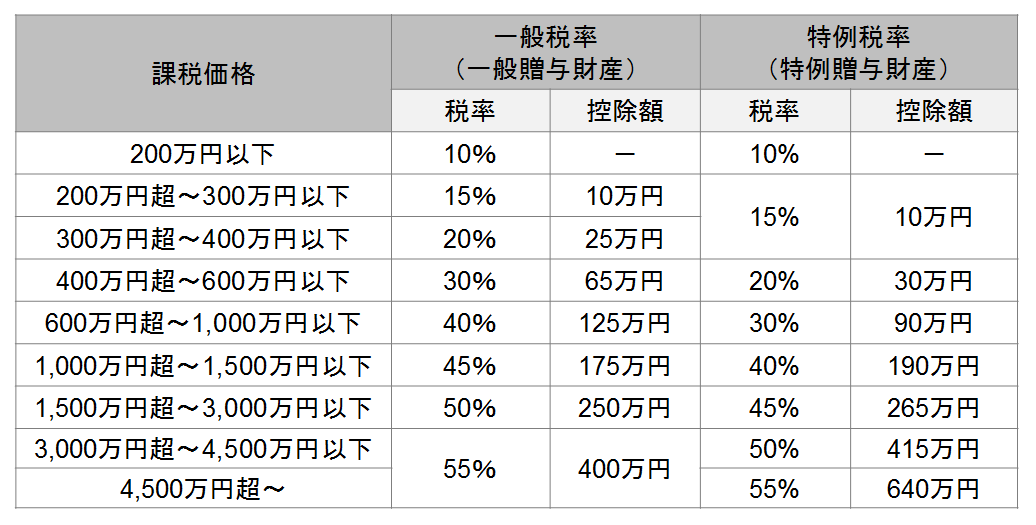

贈与税の税率と控除額

暦年課税による贈与税の課税対象期間は、その年の1月1日から12月31日までの1年間となっています。

また、贈与税も相続税同様、課税される財産の価格(課税価格)が大きくなるほど高い税率が適用される累進課税となっています。

贈与税の税率と控除額は下記の表の通りです。

<贈与税の税額表(速算表)>

引用元:国税庁ホームページ No.4408 贈与税の計算と税率(暦年課税)より

暦年課税の場合において、直系尊属(父母や祖父母など)から贈与により財産を取得した受贈者(財産の贈与を受けた年の1月1日において20歳以上の者に限る)は、「特例税率」を適用して税額を計算します。

この特例税率の適用がある財産のことを「特例贈与財産」といい、一般税率を適用する財産のことを「一般贈与財産」といいます。

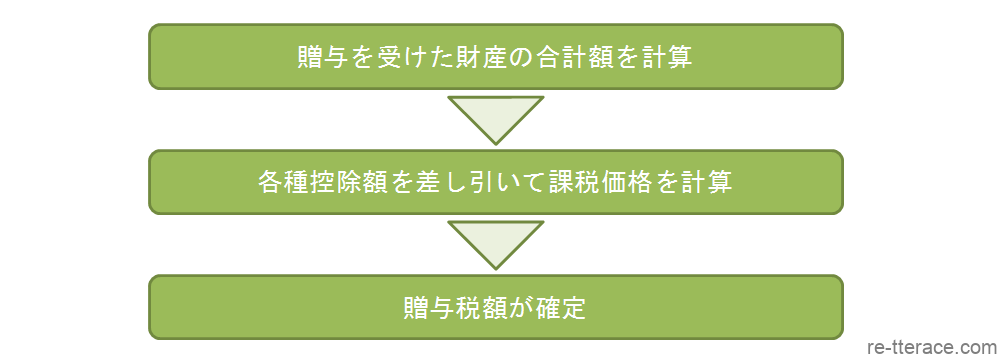

贈与税を計算する場合の流れ

贈与税を計算する場合の流れは、下記の通りとなります。

<贈与税を計算する場合の流れ>

贈与を受けた財産の合計額を計算

その年の1月1日から12月31日までの期間に、受贈者が贈与により取得した財産の合計額を計算します。

各種控除を差し引いて課税価格を計算

配偶者控除額や基礎控除額などを差し引いて控除後の課税価格を計算します。

贈与税額が確定

控除後の課税価格をもとに最終的な贈与税額を確定します。

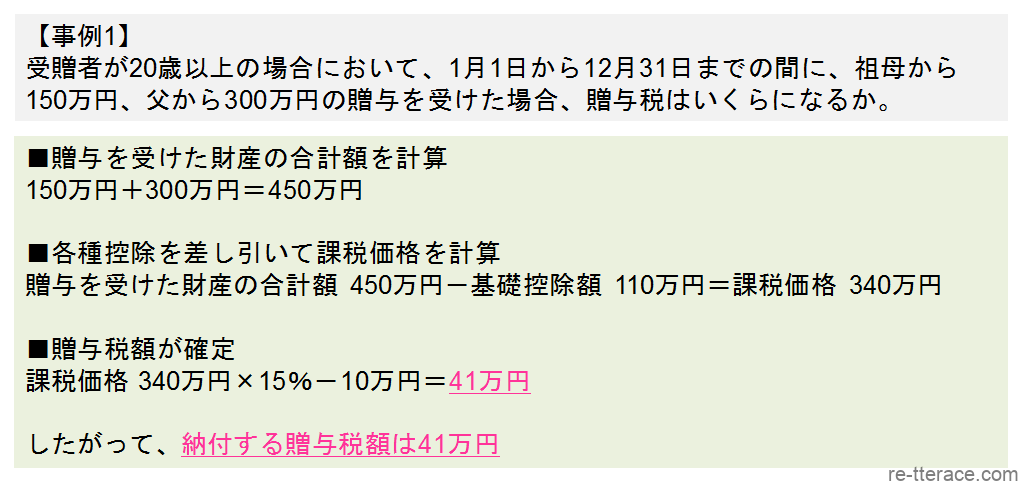

贈与税の計算事例

それでは、具体的な事例を使って贈与税の計算してみましょう。

<計算の具体的事例>

なお、贈与税には「贈与税の配偶者控除」や「住宅取得等資金の特例」、「相続時精算課税も特例」、「教育資金の一括贈与の特例」、「結婚・子育て資金の一括贈与の特例」などの各種制度がありますが、これらを含む贈与税の詳細については別記事で解説します。

登録免許税

土地の相続・贈与を受けた場合の登録免許税

土地を相続や贈与によって取得した場合にも、所有権移転登記を行うため登録免許税が課税されます。

税率は、相続の場合は0.4%、贈与の場合は2%となります(「土地の購入時にかかる税金/登録免許税」の項を参照)。

土地の相続・贈与を受けた場合の登録免許税の軽減措置

土地を購入した場合と違い、軽減措置はありません。

登録免許税の納付方法

土地を購入した場合と同様に現金納付が原則ですが、登録免許税額が3万円以下の場合には収入印紙による納付が認められています。

土地の貸付にかかる税金

最後に、土地を第三者に貸した場合にかかる税金について説明します。

所得税および住民税

土地を第三者に貸した場合に、受け取った賃料収入から必要経費を控除した不動産所得に対して、所得税と住民税が課税されることになります。

不動産所得は譲渡所得と違い、給与所得など他の所得と合算して税額を計算する総合課税です。

事業税

個人で土地の貸付を行う場合、不動産貸付業に該当するため個人事業税が課税されますが、所得税の確定申告や住民税の申告をした人は個人事業税の申告をする必要はありません。

法人の場合は、決算により法人税や法人事業税が課税されます。

土地と税金は密接な関係で結ばれています

土地に関してアクションを起こす場合に、さまざまな形で税金とかかわることが理解できたことと思います。

土地の取得から保有中、売却、貸付に至るまで、税金とは切っても切れない関係ですので、上手に付き合うことを考えたいものです。

そのためには、税金のことをよく理解して、用意されている制度をより効果的に活用することによって健全な納税や賢い節税ができます。

ただし、税制度は複雑かつ改正などの変化が激しいため、わからないことは税理士などの専門家や税務署などに確認するとよいでしょう。

また、土地の売却や有効活用に詳しい不動産会社に相談すれば、適切な運用方法や専門家を紹介してくれるはずです。

皆さんが上手に土地に関する税金と向き合ってくれることを期待しています。

.jpg)