先日、お世話になった方が転職をすることになり、転職先で収入が下がるため副業をはじめたいとの相談をいただいたため、株式会社の設立を手伝いました。

今回は、副業をはじめたい方に対して、株式会社を設立することで業務と税金を減らす方法について解説します。

なお、本件はあくまで参考までの情報のため、保険加入のルールや税制などは毎年変わることが多く、不確かな情報も多いため、税理士や社労士などの専門家にご相談ください。

目次

株式会社をつくり業務と税金を減らす方法

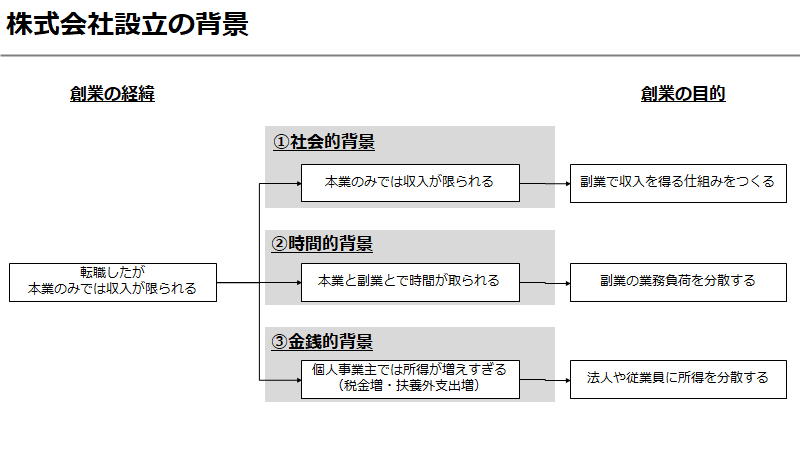

株式会社設立の背景

株式会社設立の背景としては、転職したものの本業のみでは収入が限られるため、副業がしたいからとのことでした。一方で、副業をするにしても業務負荷が高くなってしまうため、業務の内容を分解して本人以外の方に負荷を分散させる必要があることと、あわせて副業として個人事業主をするには収入が増えすぎてしまうため、株式会社を設立し、法人と従業員に収入を分散させることにしました。

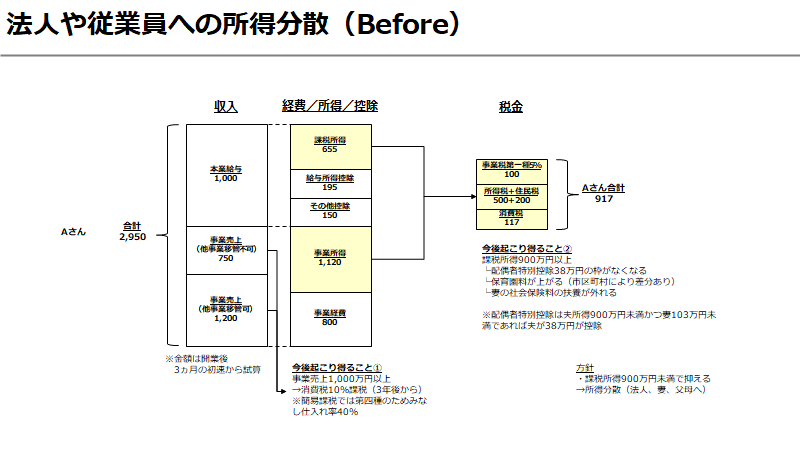

個人事業主で収入を得る想定の場合

副業をはじめて3ヵ月間の見込みから、本業の年収が1,000万円、副業の収入が1,950万円の想定となったため、このまま株式会社を設立せずに個人事業主をすると、今後起こりうることとして、事業の売上が1,000万円を超えることで消費税の課税対象となり納税が必要となることと、課税所得が900万円を超えることで、配偶者特別控除の枠がなくなることや保育園料が上がること、配偶者の社会保険料の扶養が外れるリスクがあることがわかりました。

配偶者特別控除は、本人の課税所得が900万円未満でありかつ配偶者の所得が103万円未満の場合に、本人側が38万円の所得控除を受けることができるという仕組みです。

このとき、本人が個人事業主となり、収入をすべて本人が受け取り、そこから仕事を発注するかたちにするよりも、株式会社を通すほうがよいことがわかりました。

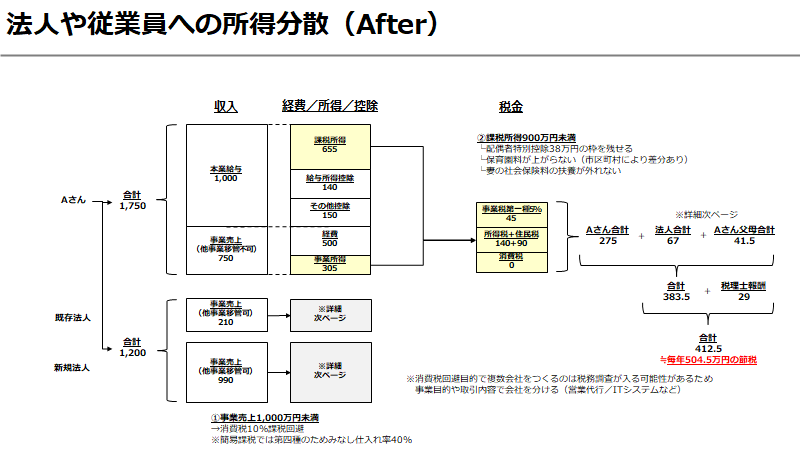

株式会社で収入を得る想定の場合

そのため、株式会社に移管できる事業内容を洗い出し、目的別に2つの株式会社に売上を分けることにしました。

これにより、本人にとっては課税所得が900万円を下回ることから配偶者特別控除の38万円の枠を残すことができ、保育料もあげずに、配偶者の社会保険料の扶養も外さずに済むことができます。また、事業の売上も1,000万円を下回ることから、消費税の課税対象から逃れる範囲内でおさえることができそうです。

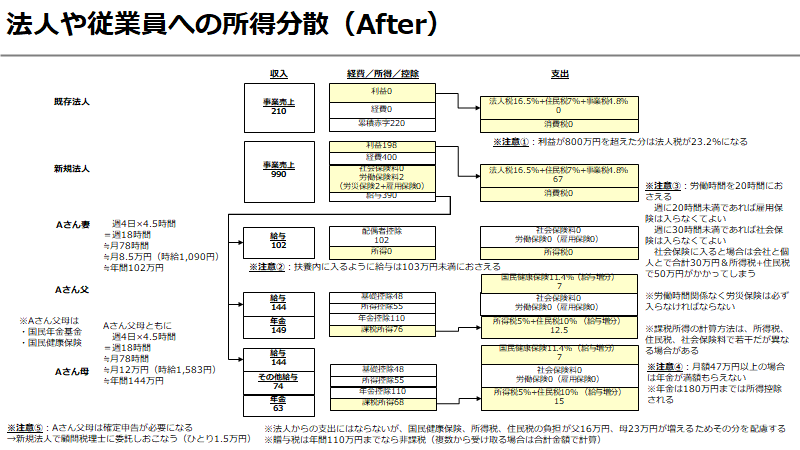

副業の業務をおこなうことで業務の負荷が上がることから、本人の配偶者と両親にも仕事を手伝ってもらうことにしました。

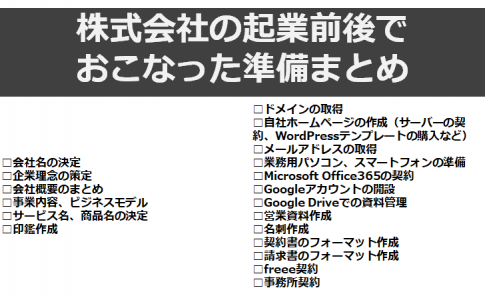

業務をスムーズに連携できるよう、今回はGoogle Workspace、freee、Salesforceなどの業務支援システムを導入し、配偶者と両親にも手伝ってもらう環境を整えました。

配偶者には扶養の範囲内で働いてもらうため103万円未満の給料を支払うことにしました。また、両親には年金の収入や他の会社からの給与があったものの、144万円を支払うことにしました。業務内容と労働時間、時給換算での賃金は実態にあわせて調整しました。

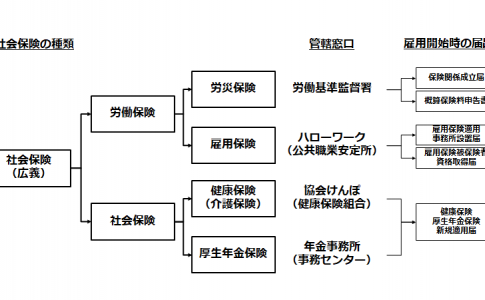

このとき、労災保険は加入の条件を満たしていたため加入をしました。

一方で、雇用保険と社会保険(健康保険と厚生年金保険)は任意で加入ができるものでしたが、本人にとっても会社にとっても出費が大きくなることと、労働時間が週に20時間を超えないことで加入を免除できることから、今回は加入しないことにしました。

今回、配偶者と両親に給与を支払うことで、両親には住民税や所得税、国民健康保険料の支払が増えることと、確定申告が必要になるため税理士の手配が必要になること、法人の設立費用や運営費用がかかりますが、それでも全体では税金を500万円ほどおさえることができる想定となりました。

それだけ、もしひとりで収入を増やす場合には、累進課税による住民税や所得税の支払いが大きくなるということがわかりました。

その他の開業に関する手続き

他にも、会社の起業では様々な準備や手続きが必要になります。

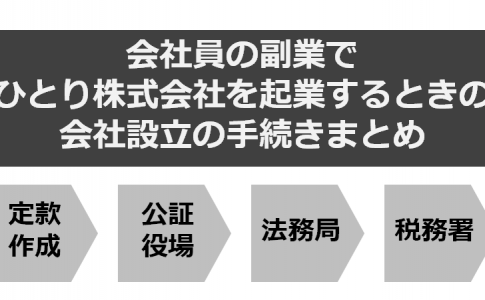

新たに株式会社を設立する手続きは、こちらも参考にしていただければと思います。

今後も日々の業務のナレッジなどについても発信していこうと思います。引き続きよろしくお願いします!

.jpg)