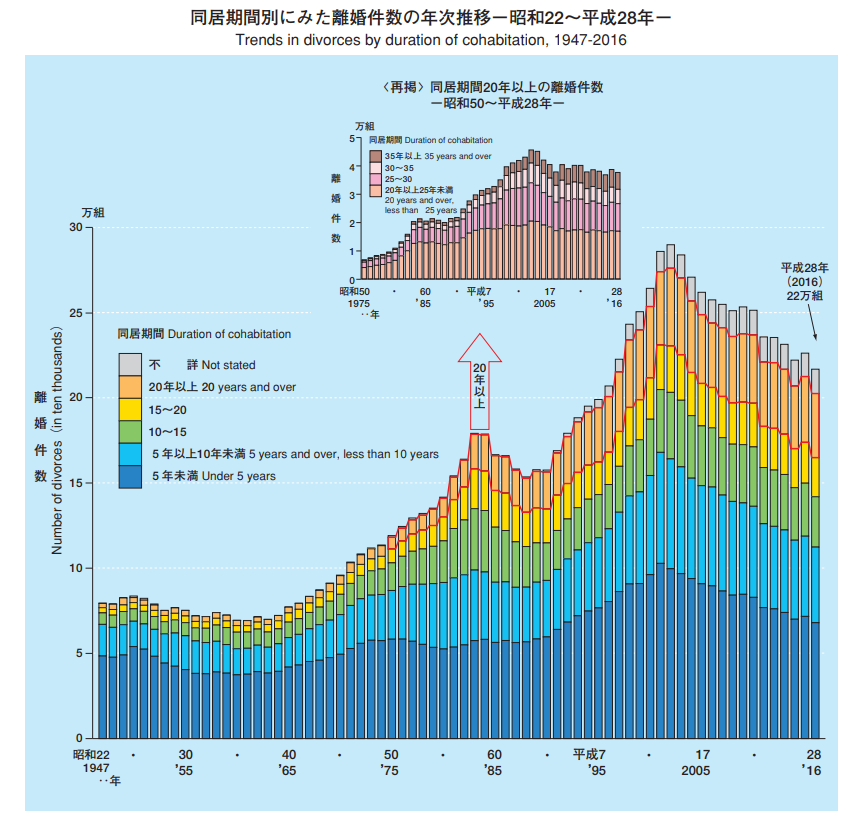

引用元:厚生労働省ホームページ 平成30年 我が国の人口動態 より

上のグラフは、厚生労働省が取りまとめている「平成30年・我が国の人口動態」というレポートから抜粋した「同居期間別にみた離婚件数の年次推移(昭和22年~平成28年)」です。

このグラフから、平成28年(2016年)の離婚件数は22万組を超えていますが、平成15年以降、離婚件数は減少傾向にありますが、同居年数35年以上の離婚件数は増加していることがわかります。

同居年数が長いほど、夫婦で築き上げた財産は多い傾向にあるため、財産分与の額が増えると考えられます。

財産の中でも不動産は高額な財産であることは間違いなく、その分け方は非常にデリケートで大きな問題を含んでいるといえるでしょう。

今回は、離婚時の不動産に関する財産分与について解説していきます。

万一、不幸にも離婚や別居を考えている方々は、ぜひこの記事を参考にしてください。

目次

離婚時の財産分与における基本的ルール

そもそも離婚時における財産分与とは、いったい何なのでしょうか。

まずは、財産分与の基本的ルールを確認していきましょう。

財産分与の基本

財産分与は離婚時における最大の金銭問題であり、夫婦間で自由に決めることができるため、スムーズに話し合いが進めば問題ありませんが、揉めてしまうと長期化するケースもよくあります。

財産分与とは、夫婦が結婚生活において築き上げた共有財産を、それぞれの貢献度に応じて公平に分配することをいいます。

民法第768条においても、離婚の際には、相手方に対して財産の分与を請求することができると規定されています。

(財産分与)

第七百六十八条 協議上の離婚をした者の一方は、相手方に対して財産の分与を請求することができる。

2 前項の規定による財産の分与について、当事者間に協議が調わないとき、又は協議をすることができないときは、当事者は、家庭裁判所に対して協議に代わる処分を請求することができる。ただし、離婚の時から二年を経過したときは、この限りでない。

3 前項の場合には、家庭裁判所は、当事者双方がその協力によって得た財産の額その他一切の事情を考慮して、分与をさせるべきかどうか並びに分与の額及び方法を定める。

引用元:総務省行政管理局運営 e-Gov 電子政府の総合窓口 より

財産分与を行うためには、対象となる共有財産、それぞれの割合、現実的な分け方など、適切に理解して決定することが大切です。

特にマイホームなどの不動産は、物理的に分けることができないため難しい問題が生じやすい財産です。

なぜなら、誰が所有するかという登記名義の問題が絡みますし、住宅ローンの残債なども共有財産に含まれるからです。

なお、財産分与には、民法第770条に定める離婚事由は関係ありません。

(裁判上の離婚)

第七百七十条 夫婦の一方は、次に掲げる場合に限り、離婚の訴えを提起することができる。

一 配偶者に不貞な行為があったとき。

二 配偶者から悪意で遺棄されたとき。

三 配偶者の生死が三年以上明らかでないとき。

四 配偶者が強度の精神病にかかり、回復の見込みがないとき。

五 その他婚姻を継続し難い重大な事由があるとき。

2 裁判所は、前項第一号から第四号までに掲げる事由がある場合であっても、一切の事情を考慮して婚姻の継続を相当と認めるときは、離婚の請求を棄却することができる。

引用元:総務省行政管理局運営 e-Gov 電子政府の総合窓口 より

上記の通り、法律的には相手の浮気が原因で離婚に至った場合でも、夫婦が結婚生活中に築いた財産は、離婚時に公平に分配しなければならないのです。

その場合の財産分与の割合を折半にする必要はありませんが、原則、財産分与が必要であることは頭に留めておきましょう。

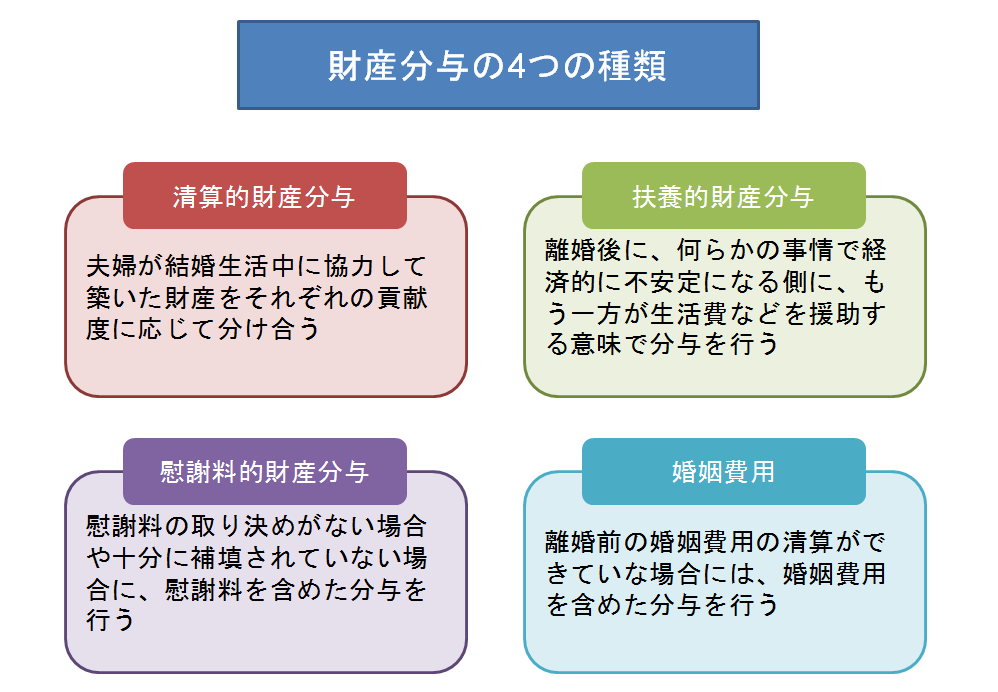

財産分与の4つの種類

財産分与には「清算的財産分与」「扶養的財産分与」「慰謝料的財産分与」「婚姻費用」の4種類があります。

ここでは、それぞれの財産分与の内容について確認していきます。

<財産分与の4つの種類>

清算的財産分与

財産分与の中心となるのが清算的財産分与です。

清算的財産分与は、「夫婦が結婚生活中に協力して築き上げた財産は、その名義にかかわらず共有財産と考え、それぞれの貢献度に応じた割合で分け合う」という考え方に基づいています。

たとえ妻が専業主婦で夫だけの収入に頼って生活し、預貯金や不動産が夫の名義だとしても、妻の家事労働や内助の功があってこそ財産を築き、維持していけたのであると判断されます。

そのため、財産は実質的に夫婦共有のものであると考えられるのです。

つまり、妻が専業主婦であっても、離婚時には当然に共有財産の分与を求めることができます。

扶養的財産分与

扶養的財産分与とは、離婚後に生活費などの経済的事情が不安定となる側に、もう一方が生活費などを補助するという目的で行われる財産分与のことをいいます。

例えば、離婚時に病気だったり、あるいは専業主婦で幼い子供がいるため離婚後にすぐに働くことができず、経済的に困窮したりする場合に支払われることがあります。

扶養的財産分与は、清算的財産分与や慰謝料とは別に加算されます。

慰謝料的財産分与

本来、慰謝料と財産分与は別に請求するものとして考えなければなりませんが、慰謝料についての取り決めがない場合や十分に考慮されていない場合に、慰謝料を含めて財産分与を行うことがあります。

そうした財産分与を慰謝料的財産分与といいます。

ただし、慰謝料とは相手の行為によって受けた精神的苦痛に対する損害賠償であるため、財産分与とは性質が異なります。

離婚時に必ず請求できるものではないので、注意が必要です。

精神的苦痛とは人の受け止め方により千差万別ですが、一般的に結婚生活中に相手が浮気をしたり、家庭内暴力(DV)をふるったりするなどの行為があり、相手方の責任が明確な場合に請求することができます。

ただし、慰謝料請求には証拠が必要となりますので、証拠の準備が大切といえるでしょう。

婚姻費用

婚姻費用とは結婚生活を維持するための費用のことであり、具体的には衣食住の費用、医療費、交際費、子供の養育費・教育費などがあります。

離婚前であれば、たとえ別居中でも婚姻費用の支払い義務があるため、離婚前の婚姻費用の清算ができていな場合は、過去に支払われなかった婚姻費用を含めて財産分与を行うこととなります。

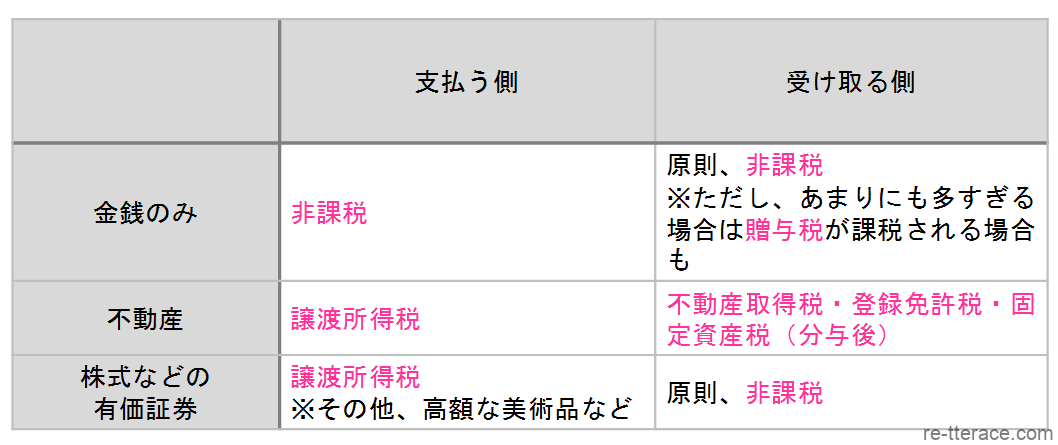

財産分与における税金の基本

財産分与や慰謝料のために支払われる現金については、支払う側も受け取る側も原則として税金は課税されません。

ただし、分与された財産がすべての事情を考慮しても多すぎると判断された場合には、その多すぎる部分は分与ではなく贈与と見なされて、贈与税が課税される可能性があります。

贈与税は現金のみならず、株式や不動産など金銭で見積もることができる経済的価値のある財産について課税されますので注意しましょう。

<財産分与に関する主な税金>

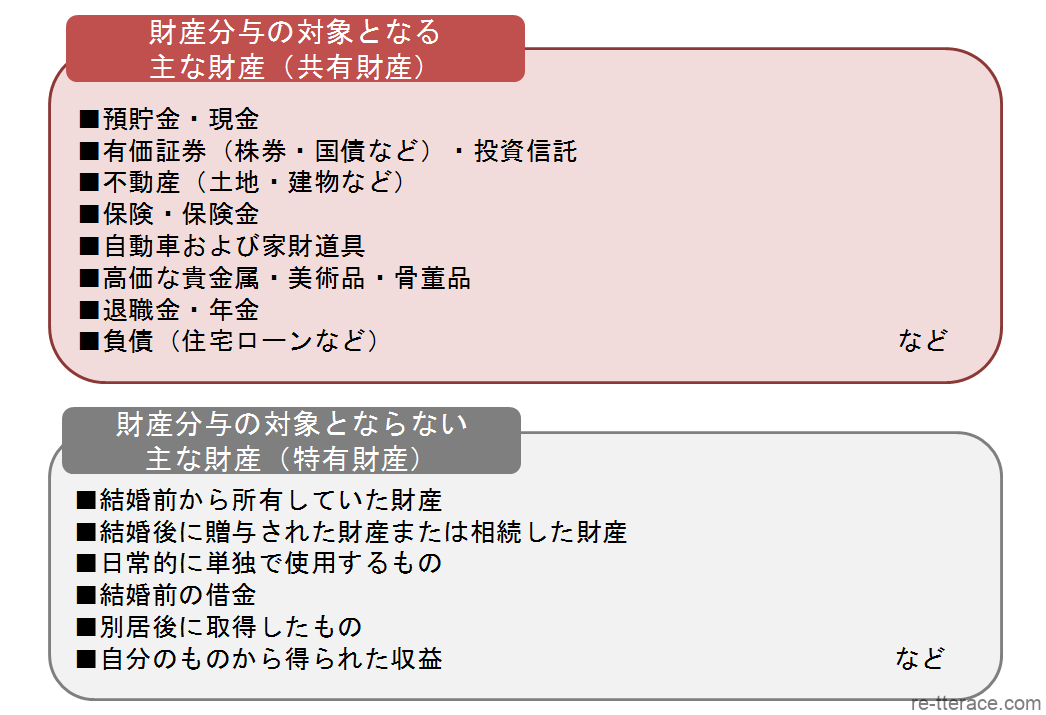

財産分与の対象となる共有財産とは

財産分与の対象となる財産は「夫婦が結婚生活において築き上げた共有財産」ですが、どのような財産が共有財産に該当するのか、また、該当しない共有財産にはどのようなものがあるのか、ここで具体的に説明していきます。

<財産分与の対象となる主な共有財産とならない主な共有財産の一覧>

財産分与の対象となる主な財産

清算的財産分与の対象となる財産とは、夫婦が結婚生活中に共同で築き上げた財産であり、つまり共有財産となります。

具体的には、夫婦が協力して購入したマイホームなどの不動産(土地・建物)や株式などの有価証券、マイカーなどの自動車、高価な貴金属・美術品、家財道具などが該当します。

また、結婚後の預貯金や保険金なども、どちらの名義であっても共有財産と認められます。

さらに、将来的に受け取る予定である年金や退職金なども結婚生活中に相当する分は財産分与の対象となります。

注意しなければならないポイントは、住宅ローンや借金などの負債も財産分与の対象となる財産であることです。

結婚生活中に生じた負債は、夫婦で負うべきマイナス財産となるのです。

財産分与の対象とならない主な財産

夫婦であっても、すべての財産を共有しているわけではなく、各自が所有していると認められる財産は財産分与の対象となりません。

これを共有財産に対して、特有財産(または固有財産)といいます。

具体的には、結婚前から所有していた預貯金や自動車、土地・建物などの不動産、嫁入り道具などがあります。

また、結婚後であっても自分の親から贈与された、もしくは相続した財産は特有財産であり、それらを売却・利活用することによって得られた収益も特有財産となります。

例えば、自分の親から相続したマンションは特有財産であり、そのマンションを賃貸して得られる家賃収入も特有財産とみなされ財産分与の対象とはなりません。

日常的に着用している衣服やアクセサリーなども特有財産に該当します。

しかし、たとえ自身が日常的に着用していても、高価な貴金属や宝石などはその購入に相手の貢献度があると判断され、共有財産となるケースが多いため注意が必要です。

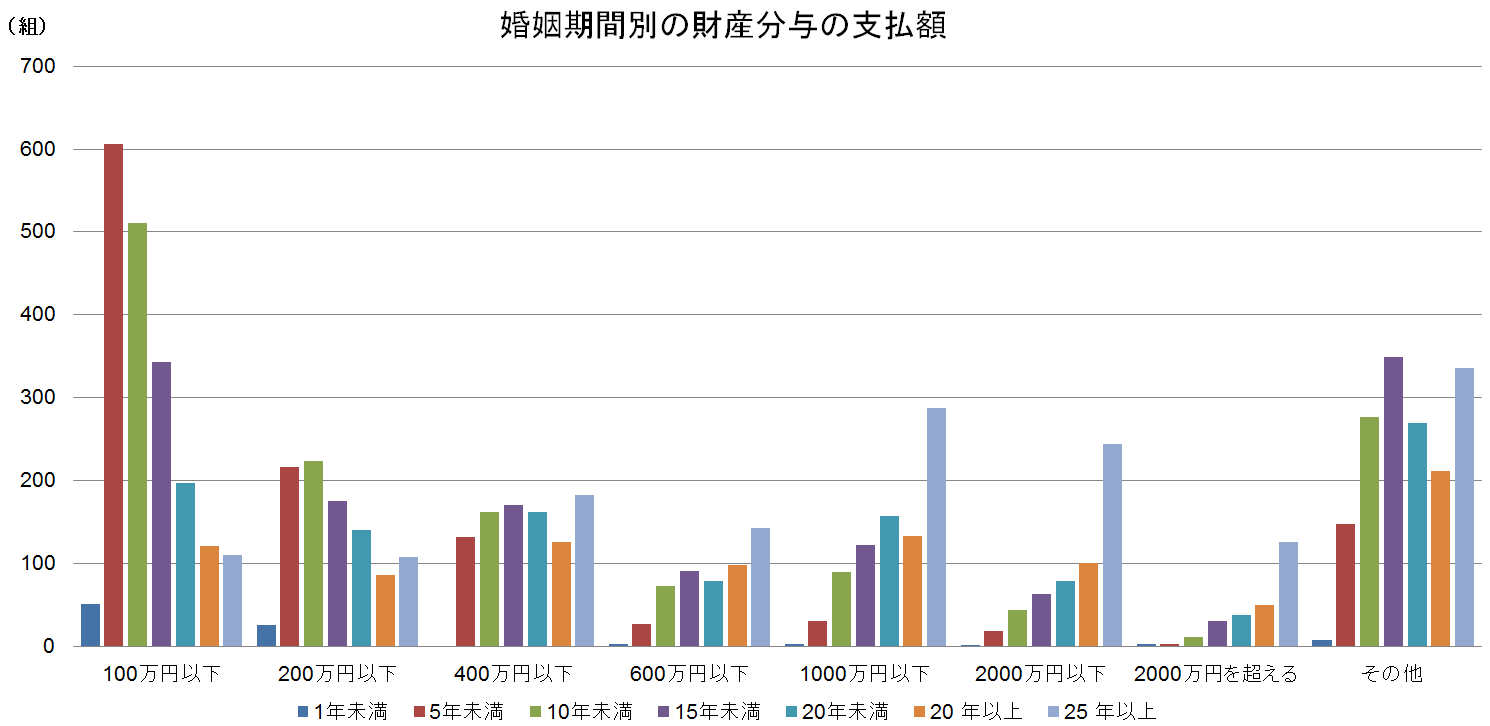

財産分与の支払額の相場

下記のグラフは、2016年(平成28年度)の司法統計による婚姻期間別の財産分与の支払額のデータをグラフ化したものです。

<婚姻期間別の財産分与の支払額>

引用元:裁判所ホームページ 司法統計 平成28年度 「離婚」の調停成立又は調停に代わる審判事件数(財産分与の支払額別婚姻期間別)より

これによると、婚姻期間(結婚生活を送っていた期間)が長いほど、築いた財産も多くなるため、財産分与の支払額が高額になっていることがわかります。

ご自身の婚姻期間と照らし合わせてみて、参考にしてください。

基本的な財産分与の手順と分割方法

次に、離婚時に財産分与を行う場合の基本的な手順と分割方法について見ていきましょう。

スムーズな財産分与を行うために大切なポイントとなります。

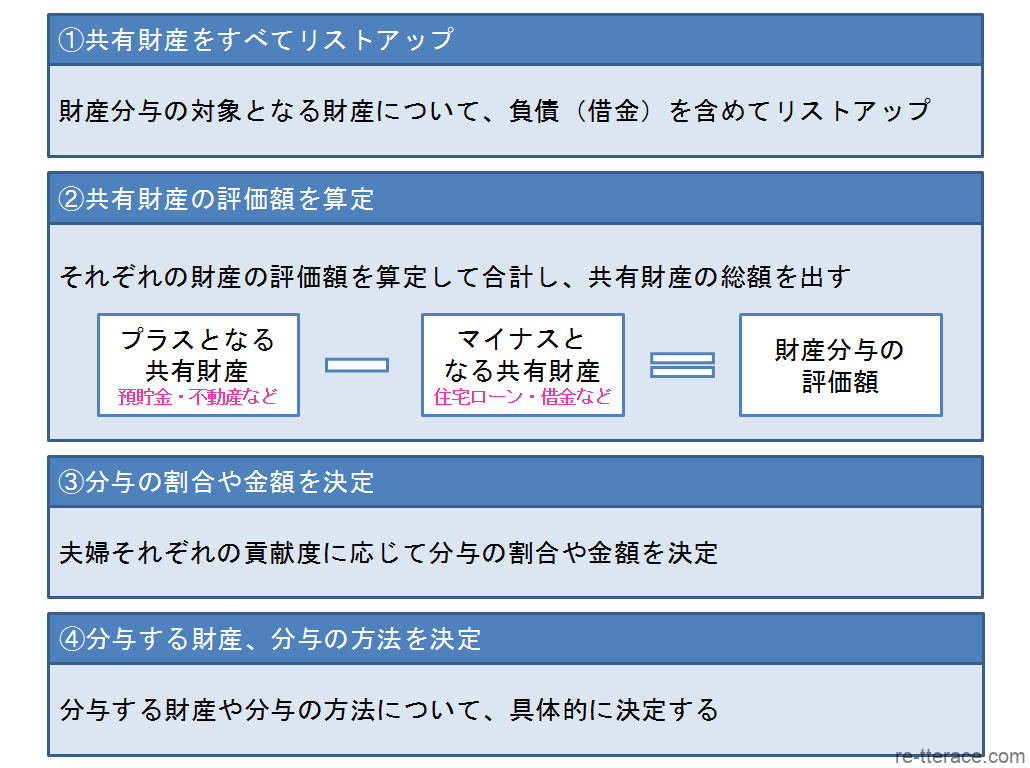

<財産分与の代表的な手順>

まずは財産のリストアップから

共有財産を分ける場合、どのような財産があるのかを正確に把握しなければならないため、まずは共有財産のリストアップから始めます。

対象となる共有財産は、預貯金や不動産などのプラスの財産だけでなく、住宅ローンや金融ローンなどのマイナスの財産もカウントされます。

共有財産の評価額を算定する

続いて、各財産の評価額を算定します。

財産が預貯金や現金だけであれば簡単に算定できますが、不動産や自動車、有価証券、ゴルフ会員権などそのままでは物理的に分けることができない財産は、個々の財産を金銭的な価値に換算しなければなりません。

株券や不動産などは、市場での評価となるため、時期によって評価額が変動しますが、離婚が成立した時点を基準とするのが一般的です。

土地・建物などの不動産の評価額は、通常は不動産会社に査定を依頼した査定価格となります。

不動産会社の査定は、大抵の場合、無料で対応してくれます。

また、不動産の客観的な評価額を算定したい場合には不動産鑑定士に依頼する場合もありますが、有料となります。

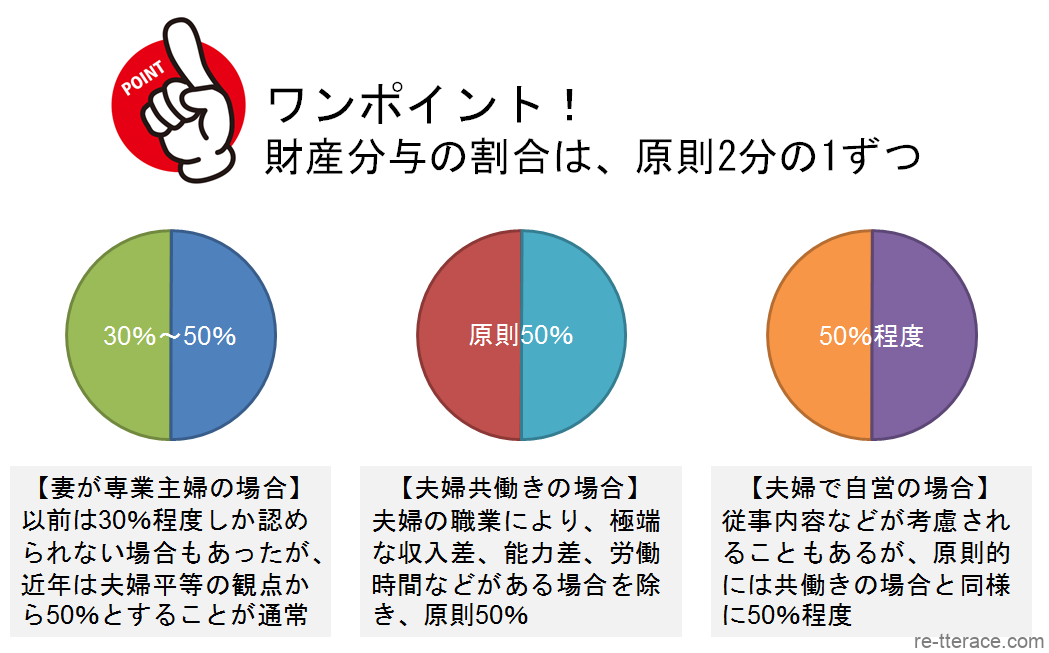

分与の割合や金額を決定する

共有財産の総額が算定できましたら、夫婦それぞれの貢献度に応じて分与の割合や金額を決めて財産を分配します。

財産分与の割合は、夫婦間で話し合って自由に決めることができ、特に規定はありません。

分与の割合は、妻が専業主婦であっても原則的には2分の1であり、それを起点としてそれぞれの貢献度などを考慮して分与の割合を決めていきます。

財産形成にどれだけ貢献しているのかという貢献度は、収入の差ではなく夫婦それぞれの役割分担が考慮されるようになったため、夫婦平等という考えに基づいています。

ただし、夫婦の年齢、婚姻期間、職業などによる収入形態、その他個別的な事情などをよく考慮して、財産分与の割合を取り決めます。

分与する財産、分与の方法を決定する

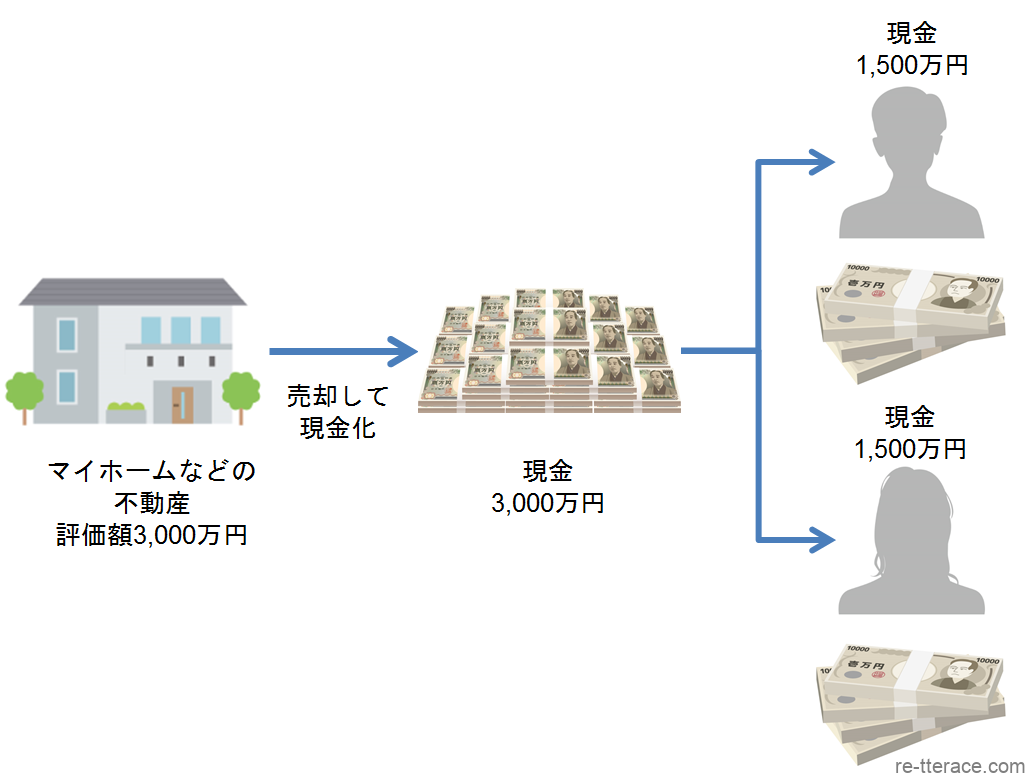

例えば、共有財産が3,000万円の評価額となり分与の割合が2分の1ずつの場合、金額としては夫婦それぞれが1,500万円ずつとなりますが、現金で分割する、現金と不動産を現物で分与する、不動産を現金化して分与するなど、分与する財産と方法を決定します。

しかし、マイホームなどの不動産は現金や預貯金、株式などと違ってその分け方が非常に難しい財産です。

次章では、不動産の分け方について解説します。

不動産を財産分与する基本的な3つの方法

それでは、不動産を財産分与する場合の基本的な3つの方法について見ていきましょう。

一般的に不動産は最も高額な財産であるため、不動産の財産分与の方法を間違えてしまうと、思わぬ損失やトラブルが発生するリスクがありますので注意が必要です。

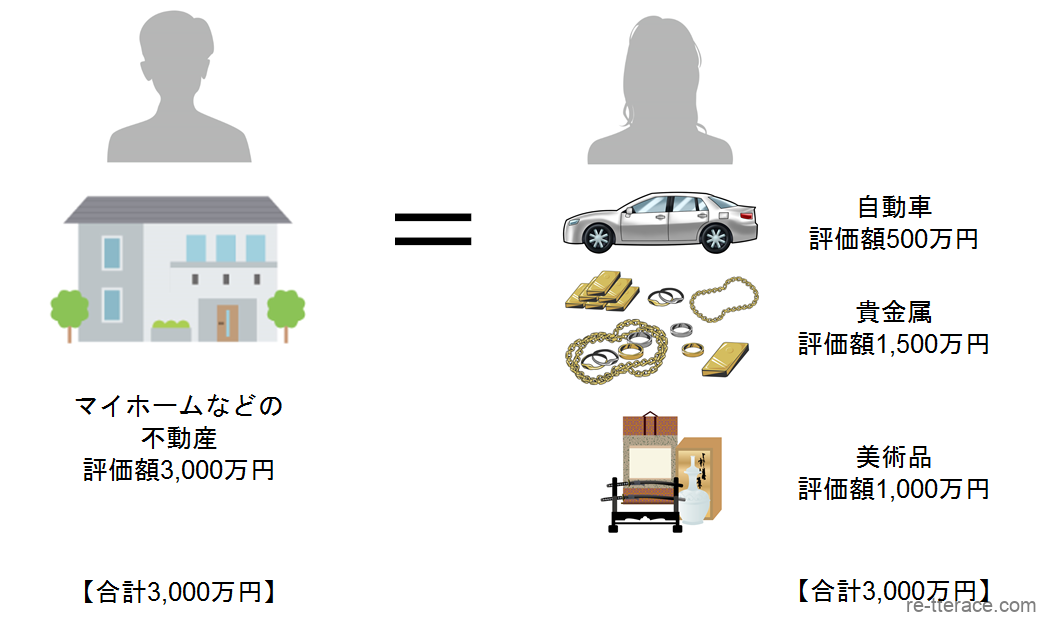

不動産を現物で分与して差額を他の財産で調整する

子供を転校させたくないという理由や親の介護の問題などにより、そのままマイホームに住み続けたいというケースでは、相手方にマイホームなどの現物不動産を分与する方法があります。

この場合、マイホームを分与した側は、他の財産で2分の1ずつになるように調整します。

<不動産を現物で分与して差額を他の財産で調整する場合の事例>

上記の事例では、マイホームを売却することなく、他の財産で調整することによって公平に2分の1ずつ財産分与できています。

ただし、この方法は不動産の他に高額な共有財産がある場合に限られ、不動産しか目立った財産がない場合には対応が難しいケースがあります。

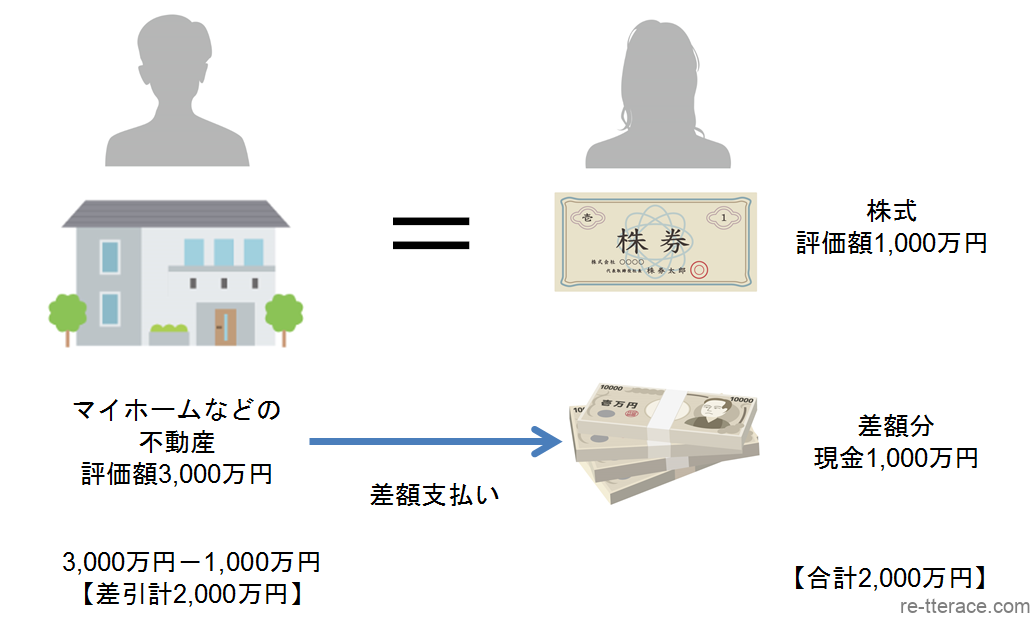

不動産を取得した側が差額分を現金で支払う

つまり、不動産を取得した側が差額分を相手方に現金で支払う方法です。

<不動産を取得した側が差額分を現金で支払う場合の事例>

上の事例では、共有財産の総額は不動産3,000万円と株式1,000万円の合計4,000万円となっています。

2分の1ずつ分けるとすると、それぞれ2,000万円となりますので、評価額3,000万円の不動産を取得した夫が差額分の1,000万円を妻へ現金で支払って調整しています。

この方法は、マイホームなどの不動産を売却せずに財産分与を行う場合に、最も一般的な方法といえるでしょう。

基本的には売却して現金で分割する

マイホームなどの不動産を売却して現金化することは、財産をきっちりと二等分できるメリットがあります。

また、住宅ローンや不動産名義の問題がないため離婚後もトラブルが発生せずに、最も後腐れのないすっきりとした分与の方法といえるため、不動産の財産分与の方法の基本といえるでしょう。

ただし、売却代金が住宅ローンの残債額を下回る場合は注意が必要です。

<売却して現金で分割する場合の事例>

住宅ローンが残っている不動産の財産分与について

財産分与の対象となる不動産について、住宅ローンを完済している場合は問題ありませんが、住宅ローンが残っている場合はそのまま住み続けるにしても、売却するにしても注意が必要です。

ここでは、住宅ローンの残債がある場合の不動産の財産分与について解説します。

住宅ローンが残っている不動産の評価額とは

マイホームなどの不動産に住宅ローンの残債がある場合は、ローン残債額を不動産評価額から差し引いて算定します。

例えば、不動産評価額が3,000万円のマイホームの場合、住宅ローンの残債が1,000万円あるとすると、この不動産の評価額は3,000万円-1,000万円=2,000万円ということになります。

アンダーローンとオーバーローン

住宅ローンが残っている不動産には、融資をしている金融機関などの抵当権が設定されています。

不動産を第三者へ売却する場合には、売却代金から住宅ローンの残債を完済し、抵当権を抹消登記して引渡す義務があります。

抵当権が付着したままの不動産を購入する人はいません。

ここでは、不動産の評価額と住宅ローンの残債の関係について説明します。

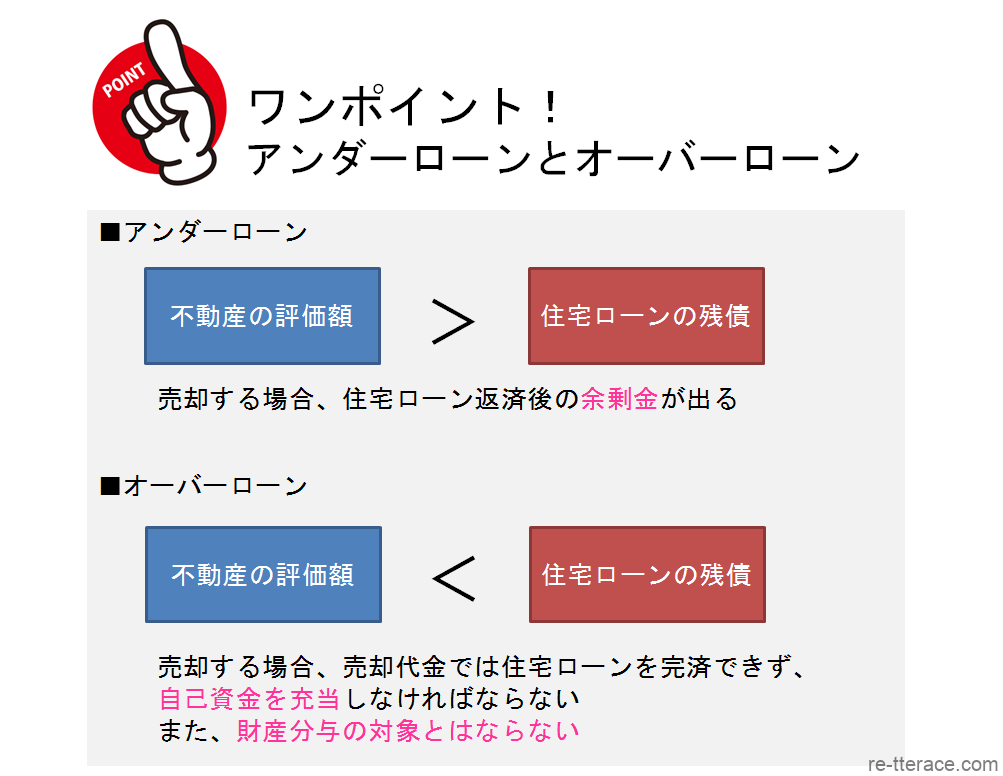

アンダーローン

財産分与の対象となる不動産の評価額が、住宅ローンの残債額を上回る場合をアンダーローンといいます。

例えば、不動産の評価額が3,000万円で住宅ローンの残債が1,500万円の場合です。

仮に不動産を3,000万円で売却したとすれば、売却代金から住宅ローンの残債1,500万円を完済し、仲介手数料などの諸費用を差し引いた残金を2人で分けることになります。

このように、アンダーローンの場合は、不動産の評価額が住宅ローンの残債を上回りプラスとなる部分が財産分与の対象となります。

オーバーローン

財産分与の対象となる不動産の評価額が、住宅ローンの残債を下回る場合をオーバーローンといい、オーバーローンの場合は事態が複雑になります。

例えば、不動産の評価額が3,000万円で住宅ローンの残債が3,500万円の場合です。

仮に不動産を3,000万円で売却しようとすれば、売却代金で住宅ローンの残債3,500万円を完済できず、不足分の500万円を預貯金や現金、あるいはその他の財産を現金化して充当しなければ、抵当権を抹消登記することができずに売却できません。

オーバーローンの場合、その不動産の価値はゼロであるとする裁判例(東京高裁・平成10年3月13日決定)があり、財産分与の対象とはならず、住宅ローンの分担を求めることもできないとすることが一般的です。

つまり、不足分を現金で用意できない場合は売却することができないため、夫婦のうちどちらかが住み続けながら住宅ローンを支払っていくこととなります。

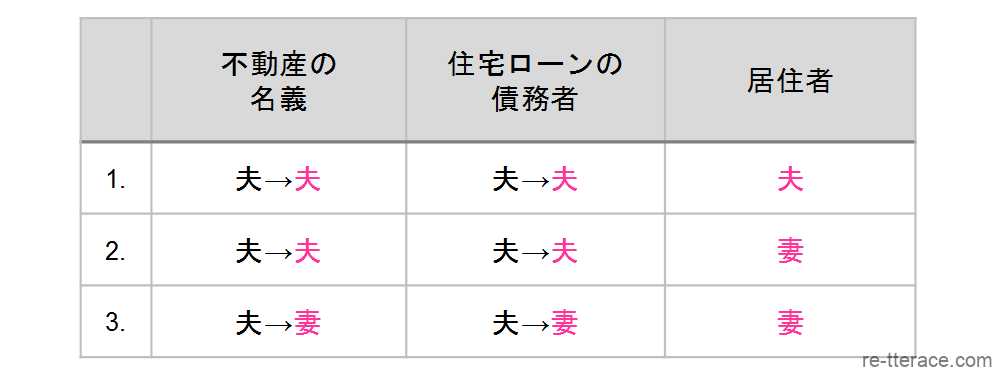

住宅ローンのある不動産を売却しない場合の3つのパターン

住宅ローンのある不動産を売却しない(あるいは、売却できない)場合の主なパターンは、次の3通りがあります。

それぞれについて確認していきましょう。

<住宅ローンのある不動産を売却しない場合の3つのパターン>

※前提条件を夫・給与所得者、妻・専業主婦、夫が住宅ローンを利用して単独名義でマイホーム(不動産)を取得、としています。

不動産の名義は夫のまま、住宅ローンも夫が支払い、夫だけが住み続ける

このパターンは、妻が家を出ていくパターンです。

アンダーローンの場合は、不動産の評価額から住宅ローンの残債を差し引いた評価分を折半します。

また、オーバーローンの場合は、この不動産は財産分与の対象とならず、不動産以外の財産があればそれを折半することになります。

このケースでは、特に難しい問題は発生しません。

不動産の名義は夫のまま、住宅ローンも夫が支払い、妻だけが住み続ける

このパターンでは、妻が夫に家賃相当額を支払うことにより、妻は現状のまま家に住み続けることができます。

ただし、夫が何らかの事情で住宅ローンを滞納した場合に、金融機関により抵当権が実行されて不動産が競売にかけられてしまいます。

その場合、新しい所有者に妻が立ち退きを請求されて、退去しなければならないリスクがあります。

また、原則として、住宅ローンは「債務者が完済まで住み続ける」という条件のもとに契約が締結されています。

そのため、債務者である夫が退去して妻だけが住んでいる場合、契約当事者である金融機関がその事実を知れば契約違反と判断される可能性があり、住宅ローンの一括返済を求められるリスクもあります。

こうしたことから、このパターンが採用されることはあまりありません。

不動産の名義を妻に変え、住宅ローンも妻が支払い、妻だけが住み続ける

このパターンでは、不動産の名義を夫から妻に変更し、残りの住宅ローンも妻が返済することにより、家が完全に妻のものとなります。

アンダーローンの場合は、不動産の評価額から住宅ローンを差し引いた評価分の2分の1を不動産の売却代金として、妻が夫に支払います。

オーバーローンの場合はこの家は財産分与の対象ではなく、妻が家を引き取ったとしても代わりに他の財産を夫に分与する必要はありません。

いずれにしても、妻に安定した継続的収入が必要であり、そのうえで金融機関の債務者変更の承認や新しい住宅ローンの審査・承認を得られなければ、このパターンを進めていくことはできません。

その他の不動産の財産分与に関する注意点

続いて、その他の不動産の財産分与に関する注意点を、さまざまなケース別に解説します。

ご自身のケースが当てはまる場合は、ぜひ参考にしてください。

不動産が借地権の場合

例えば、借地上に建てられた夫名義の借地権付き建物を妻が財産分与を受ける場合、借地権の譲渡となりますので、事前に地主の承諾を得ておかなければ無断譲渡として、借地契約(土地賃貸借契約)を解除されてしまうリスクがあります。

建物の所有権移転に関しては地主の承諾は必要ありません。

ただし、これまで夫婦が自宅として生活してきたことを地主が承知しており、妻だけが住み続けることが地主に対して背信的行為とは認められない場合は、たとえ地主の承諾を得なくとも無断譲渡・転貸に基づく借地権の解除は無効であると判断される可能性が高いでしょう。

とはいえ、地主との無用なトラブルを避けるためにも、事前に承諾を得て妻・地主間で新しい借地契約を締結することがベターです。

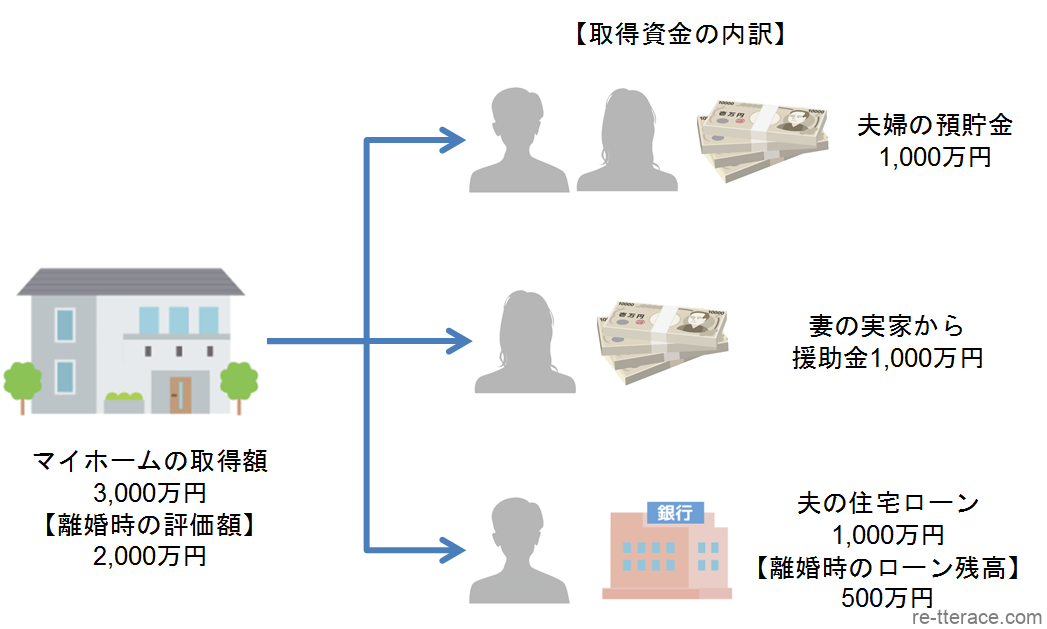

不動産の取得時に妻の実家から援助があった場合

例えば、マイホームの取得時に妻の実家から援助を受けて購入した場合は、マイホームの取得資金の一部が妻の特有財産から支出されたと判断できるため、財産分与について注意が必要です。

具体的な事例で見てみましょう。

<妻の実家から援助があった場合の具体的事例>

上の事例の場合、まず離婚時の不動産の評価額から住宅ローンの残債額を差し引いて、夫婦の正味財産の評価を求めます(不動産以外の財産はないと考えます)。

正味財産の評価額=2,000万円-500万円=1,500万円

次に、妻の親から援助してもらった資金は妻の特有財産と考えられるため、正味財産から差し引き、財産分与の評価額を算定します。

財産分与の評価額=1,500万円-1,000万円=500万円

この500万円を夫婦で2分の1ずつ折半するということになります。

ただし、マイホームの取得時と離婚時の評価額の減価率(この場合、離婚時は取得時の3分の2となっています)を考慮して、援助額を算定し直すべきであるという考え方もあるため、注意しましょう。

そのケースでは、財産分与の評価額=1,500万円-1,000万円×3分の2=833万円となります。

不動産が夫婦共有名義の場合

マイホームなどの不動産が夫婦共有名義というケースも多くあります。

離婚後も共有名義のままの状態にしておくと、共有者の同意がなければ処分(売却)や利活用(人に貸すなど)などを自由に行うことができませんし、共有持分を第三者へ譲渡されればトラブルの元となります。

また、離婚してからも相手との関係が続くことを嫌う人も多くいるでしょう。

そのため、夫または妻の共有持分を相手方に財産分与として譲渡し、どちらか一方の単独名義とすることが一般的です。

その場合、住宅ローンの残債がなければ問題は生じません。

不動産の名義を譲り受けた側が不動産の評価額の2分の1を相手方に支払うなどして、単独名義に所有権移転登記を行えばよいことになります。

しかし、住宅ローンの残債がある場合は注意が必要です。

例えば、夫の共有持分を妻に譲渡して妻の単独名義とするためには、夫名義の住宅ローンを金融機関などに完済する必要があり、妻はその分の資金を調達しなければなりません。

そのため、妻は実家などの援助を受けて夫名義の住宅ローンを完済するか、夫名義の住宅ローン分を合算して新規に妻名義の住宅ローンを組み直すなどの対応が必要となります。

このような対応が難しいときは、不動産を売却するしか方法はありません。

一方が連帯保証人の場合

連帯保証人は、債務者(お金を借りている人)が住宅ローンを返済できない場合に、債務者と同じ責任を負う必要があるため、債務者に代わって住宅ローンの返済をしなければなりません。

例えば、夫が住宅ローンの債務者で妻が連帯保証人の場合、離婚した夫が住宅ローンを返済できなくなると、金融機関などの債権者は連帯保証人である妻に支払いを請求します。

その場合、妻は「元夫に請求してください」と主張する権利はなく、債権者からの支払い請求に応じる義務があるのです。

通常、住宅ローンの契約においては、離婚したからといって連帯保証人を解除してもらうことはできず、連帯保証人が解除される場合は住宅ローンを完済した時だけです。

そのため、どちらか一方が連帯保証人となっているケースでは、不動産を売却して財産分与する方法が一般的です。

財産分与にかかる税金の控除とは

最後に、財産分与として不動産を一方に譲渡する場合、もしくは財産分与のために売却する場合について、譲渡所得に関する特別控除や特例について解説します。

適用できる控除や特例を知らないでいると、納める必要のない税金を納めてしまうことになりますので、しっかりとチェックしてください。

居住用財産の3,000万円の特別控除

マイホームなどの居住用財産を譲渡する場合、所有期間に関係なく譲渡所得から3,000万円を控除することができます。

譲渡所得とは、譲渡価額-(取得費+譲渡費用)で計算され、いわゆる売却益と考えてください。

譲渡価額は売却代金、取得費はその不動産の購入価格や購入時の仲介手数料など、譲渡費用は売却時の不動産仲介手数料や登記費用などが該当します。

つまり、譲渡所得(売却益)が3,000万円以下の場合は、税金はゼロとなります。

ただし、この特別控除を受けるためには「売り手や買い手が親子や夫婦など特別な関係がある人でないこと」という条件がありますので、妻(もしくは夫)に財産分与として不動産を譲渡する場合は、離婚後に他人となった相手方に譲渡する必要があります。

あるいは、まったくの第三者へ売却して現金化して財産分与する場合は、離婚前に売却してもこの特別控除を適用することができます。

また、あくまでもマイホームなどの居住用財産が対象ですので、セカンドハウスや別荘、投資用不動産などは対象外となります。

その他、適用条件などについては、国税庁のホームページや管轄する税務署などで確認するとよいでしょう。

所有期間10年超の軽減税率の特例

居住用財産を売却した年の1月1日現在において、所有期間が10年以上の場合は譲渡所得税と住民税の税率が軽減されます。

税率は以下の通りとなります。

| 譲渡所得が 6,000万円以下 | 譲渡所得が6,000万円超 | ||

|---|---|---|---|

| 6,000万円以下の部分 | 6,000万円超の部分 | ||

| 所得税 | 10.21% | 10.21% | 15.315% |

| 住民税 | 4% | 4% | 5% |

| 合計 | 14.21% | 14.21% | 20.315% |

この特例は、居住用財産を譲渡した場合の3,000万円の特別控除の特例と併用することができます。

また、この特例の適用を受けるためには、確定申告を行わなければなりません。

贈与税の配偶者控除

婚姻期間が20年以上の夫婦がマイホームなどの居住用不動産を贈与する場合、その価額から2,000万円を控除することができます。

ただし、前年以前にその配偶者からの贈与について、贈与税の配偶者控除を受けたことがない必要があります。

2,000万円を控除しても残額がある場合は、贈与税の基礎控除額110万円も控除できるため、最大で2,110万円までは無税で贈与できることとなります。

この控除を適用するためには夫婦であることが必要なため、離婚前に譲渡(贈与)しましょう。

専門家の力を借りてスムーズに進めましょう

離婚時には、財産分与を巡ってトラブルが発生し、長引くケースもしばしば見られます。

特にマイホームなどの不動産は、財産の中でも最も高額な財産であることが多く、住宅ローンなどを返済中であれば問題は複雑化します。

原則、不動産は売却して財産分与することをオススメします。

売却代金で住宅ローンを完済できれば、大きな債務リスクから解放されますし、住宅ローンがない場合でも、現金による財産分与ができるために双方が納得しやすくなるメリットがあります。

売却代金で住宅ローンを完済できない場合でも「任意売却」という手段がありますので、弁護士や任意売却専門の不動産会社などの専門家に相談するとよいでしょう。

そうした専門家の力を借りて、問題を先送りすることなく、感情的にならずに離婚協議を進めましょう。

.jpg)