「相続税を節税するために、土地の有効活用をしましょう!」

このような提案を、不動産会社や建設会社の営業マンから受けた土地オーナーの方は多いのではないでしょうか。

しかし、「なぜ土地有効活用が必要なのか」「本当に賃貸アパートが最も適切な活用方法なのか」「賃貸マーケットのニーズと土地の適正が合致しているのか」など、土地オーナーの問題や課題にフォーカスした提案でない場合も多くあります。

営業マンは自社の商品しか勧めないのが実状であり、本当に適切な土地有効活用か否かは自分自身で判断しなければなりません。

土地有効活用はスタートしてしまえば簡単に変更することが難しいため、事前のマーケティングリサーチなどを通して、ニーズに合った適切な活用方法を選択しなければなりません。

決して、駐車場や賃貸アパート・マンションだけが土地有効活用ではないのです。

そこで、今回は14種類の土地有効活用の、

・土地有効活用方法のポイント

・その有効活用方法のメリット・デメリットや注意点

・相続税対策への効果

などについて紹介します。

土地有効活用を検討中の土地オーナーは、ぜひこの記事を参考にしてください。

目次

1.賃貸住宅系の土地有効活用

まずは、土地有効活用の王道である賃貸住宅系の有効活用方法について説明します。

1.1賃貸アパート・マンション

相続対策のための土地有効活用といえば、多くの人が真っ先に「賃貸アパート・賃貸マンション」を思い浮かべるくらいポピュラーな活用方法です。

1.1.1賃貸アパート・マンションによる土地有効活用のポイント

・まずは賃貸事業の収益性を検証する

賃貸アパート・マンションによる土地有効活用を行う際には、まずは市場性を検証しなければなりません。

土地の周辺の賃貸需要をリサーチし、賃料相場を確認したうえで予想賃料を設定し、入居率を考慮しながら事業収支をシミュレーションする必要があります。

競合物件の台頭や人口減少により、需給バランスが崩れてしまったエリアもあり、賃貸住宅事業が成立するエリアは限られてきています。

賃貸需要が見込めないにもかかわらず、「相続税対策のためにアパート・マンションを建てませんか?」という言葉に乗りかかって、後で痛い目を見るのは土地オーナーです。

確かに更地や遊休地に賃貸アパートや賃貸マンションを建てることは相続税対策となりますが、入居者が見込めない立地では、賃貸アパート・マンションを建てるべきではありません。

賃貸アパート・マンションを建てて運営していくことは事業であり、必ず賃貸経営として成立することを忘れてはいけないのです。

毎月の売上げ(賃料収入)が期待できないようでは事業として成り立ちませんので、事前の調査やリサーチ、シミュレーションを十分に行いましょう。

具体的には、有効活用を考えている土地が最寄り駅まで徒歩9分以内で、土地の周辺にコンビニやスーパー、ドラッグストア、小・中学校、医院・病院、公園などの生活関連施設がある利便性の高い土地あれば賃貸アパート・マンションを検討してもよいでしょう。

・建築条件を確認する

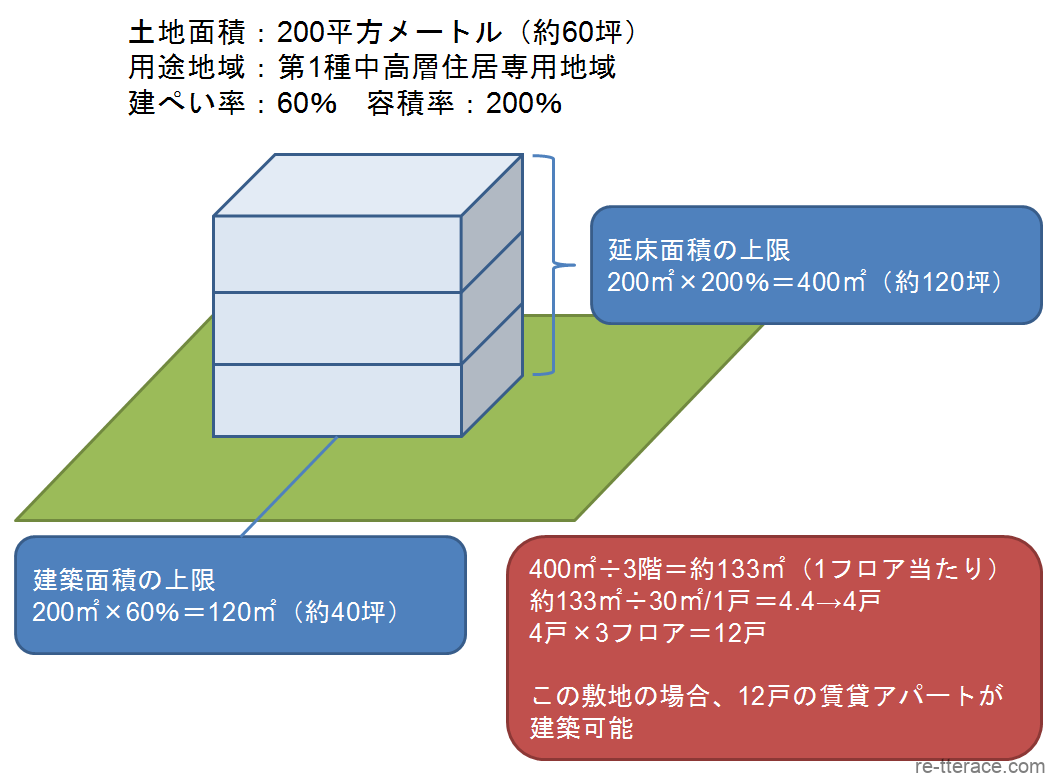

その土地に建てることができる建物の大きさや高さは、用途地域や建築基準法によって決まります。

<建ぺい率60%・容積率200%・敷地面積200平方メートルの事例>

上の事例において、有効活用を計画している土地の用途地域が第1種中高層住居専用地域(建ぺい率60%・容積率200%)で、敷地面積が200平方メートル(約60坪)の場合、建築面積(共用部分を含む)は120平方メートル(約36坪)、延床面積は400平方メートル(約120坪)が建築できる上限の面積となります。

この土地上に3階建てのアパートを建てると仮定すると、30平方メートルの居室が1フロアに4戸建築できることなり、アパート全体では12戸建築できる計算になります。

ただし、この他にも斜線制限・日影規制・自治体による条例など、建築を制限する規制がありますので事前によく確認しましょう。

1.1.2賃貸アパート・マンションのメリット・デメリット

賃貸アパート・マンションにより土地を有効活用した場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・相続税対策の効果がある ・固定資産税評価減が見込める ・所得税軽減対策が可能 ・継続的な安定収入が見込める ・オフィス系や商業系テナントほど景気に影響を受けない | ・空室リスクがある ・賃料滞納リスクがある ・賃料下落リスクがある ・多くの場合、融資を受けるため金利上昇リスクがある ・初期投資額が大きい ・競合物件の影響を受けやすい ・他の用途への転用が難しい |

・主なメリット

メリットとしては、経済的な面や税務上のメリットが多く見られます。

土地は貸家建付地の評価、建物は貸家評価となるため、相続税対策の効果があり、住宅用地等の特例から固定資産税評価減も見込めます。

その他に、賃貸アパート・マンションによる不動産所得が赤字の場合は、給与所得などの他の所得と損益通算することにより、所得税の軽減に繋がります。

損益通算とは、各所得金額の計算上生じた赤字額のうち一定のものについてのみ、決められた順序に従い、総所得金額等を計算する際に他の各種所得の金額から控除することをいいます。

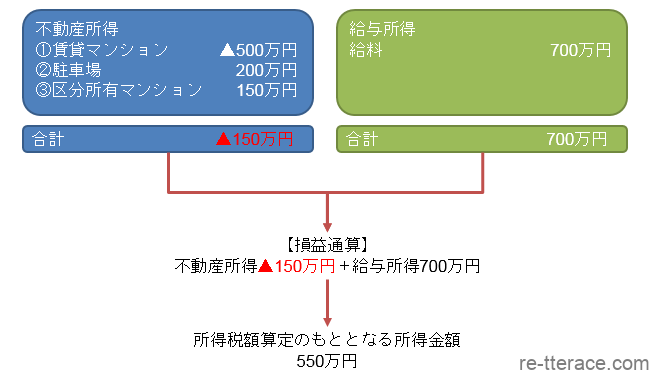

少しわかりにくいので、具体的な事例で確認してみましょう。

<不動産所得と他の所得の損益通算の事例>

まずは同じ所得内で損益を計算します。

上の事例では、不動産所得内では賃貸マンションによる所得が▲500万円、駐車場による所得が200万円、区分所有マンションの所得が150万円となっており、合計の不動産所得は▲150万円となります。

給与所得内では、給料による700万円の所得となります。

次に、計算されたそれぞれの所得金額を合算します。

損失(赤字)が生じた所得については、他の利益(黒字)が出ている所得金額を損益通算します。

上の事例では、損失(赤字)の不動産所得▲150万円と利益(黒字)の給与所得700万円を合算(損益通算)し、税金が課税される所得金額は550万円となり、所得税の軽減が図れることになります。

なお、損益通算できる損失は不動産所得、事業所得、山林所得、譲渡所得で計算上生じた損失に限られます。

また、土地・建物等の譲渡による損失は、他の土地・建物等の譲渡所得の金額からは控除できますが、給与所得や事業所得などの他の所得と損益通算することはできません。

その他のメリットは、賃貸アパート・マンションを建てることによる固定資産評価減が見込めることやオフィスビルや商業ビル、商業系施設のように景気に左右されることがないため、継続的な安定収入が見込めることなどがあります。

・主なデメリット

代表的なリスクとして、空室リスク・賃料滞納リスク・金利上昇リスク・賃料下落リスクなどがありますが、これらのリスクは事前に対策を講じておくことにより、リスクヘッジすることが可能です。

また、近隣の競合物件の影響を受けやすいため、事業収支シミュレーションや物件の付加価値創造などについて対策を講じておきましょう。

賃貸アパート・マンションを建築する場合は、数千万円から億単位の初期投資が必要となりますので、十分な賃貸事業計画を立てておくことが大切です。

1.1.3賃貸アパート・マンションの注意点

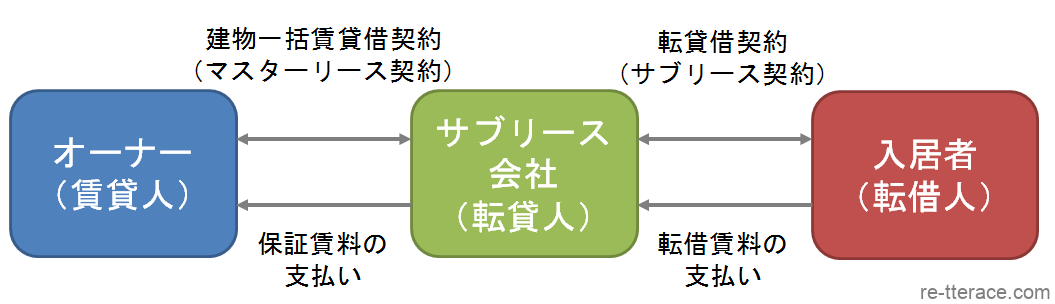

賃貸アパート・マンションによる土地有効活用では、「一括借上げ(サブリース)システム」を提案されることがあります。

例えば、よくテレビCMなどで目にする「30年一括借上げシステム」とは、オーナーとサブリース会社が建物一括賃貸借契約(マスターリース契約)を締結し、30年間は賃料の支払いを保証するというシステムです。

<一括借上げ(サブリースシステム)の仕組み>

このシステムを正しく理解した上で契約を締結していれば問題ないのですが、誤解や自分に都合のいいように理解してしまうと、後に「こんなはずじゃなかった!」と後悔することになります。

平成30年1月の女性専用シェアハウス「かぼちゃの馬車」を運営するスマートデイズ社によるサブリース賃料不払い問題は、記憶に新しいところですので十分に注意しましょう。

一括借上げ(サブリース)システムを選択する場合は、次のポイントを理解しておくことが大切です。

・当初の保証賃料が30年間支払われるわけではない

一般的にこのシステムでは、転借賃料の90%程度がサブリース会社から保証賃料としてオーナーに支払われ、共益費は共用部の管理に使用されるため、原則オーナーには支払われません。

保証賃料は2年毎に見直される契約となっているケースが多く、更改された新賃料で合意できない場合、建物一括借上(マスターリース)契約は解約となります。

「30年保証」といいますが、マスターリース契約が更新され続けた場合の最長年数が30年ということです。

・原則、賃料は年数とともに下がる

建物が経年劣化などにより老朽化し、周辺に新しい競合物件が次々に建てられれば賃料は下落します。

新築後10年間は高い稼働率が維持できますが、10年を過ぎればオーナーの経営努力がなければ空室が目立っていくこととなります。

そのため、新築後10年間という賃貸経営にとってよい時期に、サブリースすることによって得られるはずの利益を損なってしまい、11年目以降の難しい時期に保証賃料を一気に下げられてしまえば、賃貸アパート・マンション経営が成り立たなくなる場合もあります。

・サブリース契約に関して、その他の注意すべきポイント

その他にも、下記のようなポイントに注意が必要です。

a.一般管理(集金代行)の場合は管理費が賃料の3%~5%程度だが、サブリースシステムの場合は賃料から10%~20%程度差し引かれる

b.通常はオーナーが受領する敷金・礼金を受け取れない

c.サブリース会社指定のリフォーム工事や大規模修繕工事を行わなければ、マスターリース契約を解約される

d.新築当初の募集期間(新築後3ヶ月間)や入居者の入替時(退去後1~2ヶ月間)は賃料免責(保証賃料が支払われない)となる

こうしたサブリースシステム特有のポイントについて、あらかじめ内容を理解したうえでマスターリース契約の是非を判断しましょう。

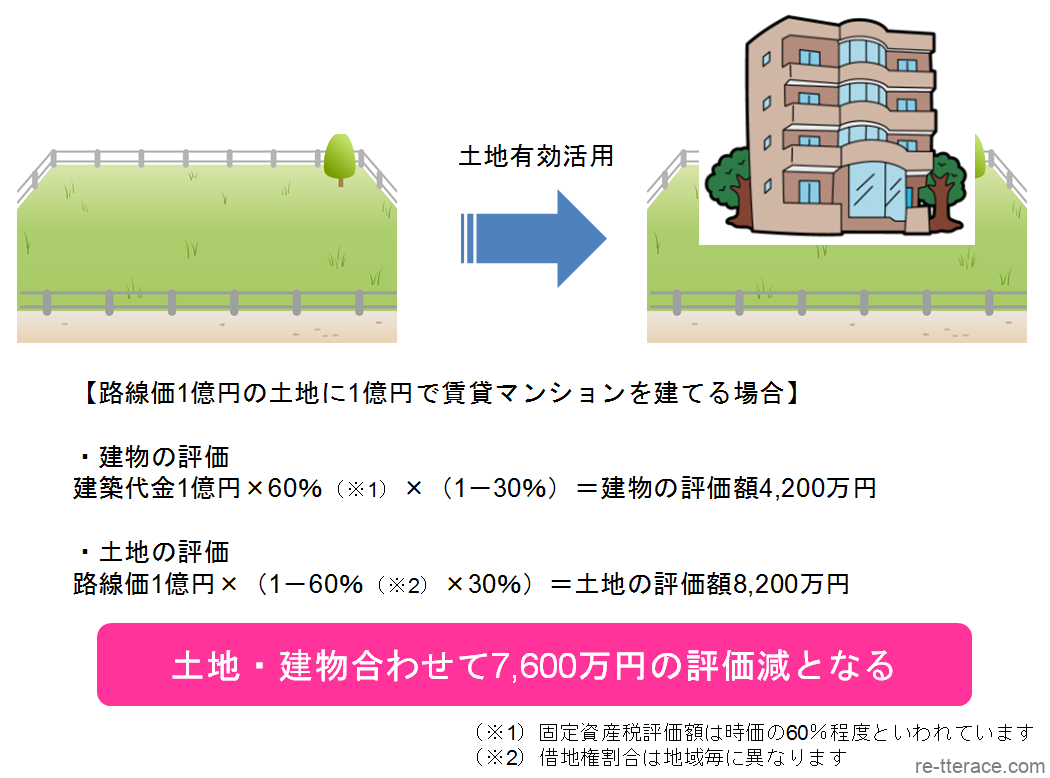

1.1.4相続税対策の効果

所有する土地に賃貸アパート・マンションを建てる場合、土地は他人に賃貸していることをリスクと考え、借地権割合と借家権割合をかけた割合を更地評価額から引くことになります。

このように賃貸アパート・マンションが建てられている土地を「貸家建付地」といい評価額が更地価格の約80%程度になります。

建てられた賃貸アパート・マンションの建物は資産として増えますが、建物の評価は固定資産税評価となり、そこから借家権割合に賃貸割合をかけた割合を差し引くため、一般的に固定資産税評価額の約70%程度となります。

<賃貸アパート・マンションを建てる場合の評価減の効果>

このように、賃貸アパート・マンションを建築して不動産化し、賃貸することによって相続税評価額を下げることが可能となります。

1.2戸建て賃貸

1.2.1戸建て賃貸による土地有効活用のポイント

一戸建てを建築して賃貸する活用方法です。

主なポイントは、狭小地や旗竿地でも建築可能な点と、トータルの建築費を低く抑えることができる点です。

そのため、土地面積が20坪程度で狭すぎる、旗竿地で地形が変形している、など賃貸アパートが建てられない場合や、建築費をそれほど捻出できない場合でも土地の有効活用を行うことができます。

近年増加している空き家を相続した場合にも、リフォームやリノベーションを行うことにより戸建て賃貸として活用することができます。

また、賃貸マーケットでは、アパートやマンションより一戸建てに住みたいというニーズは根強く存在しているにもかかわらず、供給は不足しています。

そのため、駅からの距離が少し遠いなど立地条件が多少悪い場合でも、生活環境が整っていればリーシング(賃貸募集活動)に困ることはないでしょう。

立地条件や環境などが賃貸アパート・マンションと同等の場合には、設定賃料を少し高めにすることも可能であり、入居者は主にモラルの高いファミリー層なので長く入居してくれることも特徴です。

1.2.2戸建て賃貸のメリット・デメリット

戸建て賃貸により土地を有効活用した場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・相続税対策の効果がある ・固定資産税評価減が見込める ・所得税軽減対策が可能 ・継続的な安定収入が見込める ・賃貸アパート・マンションより需要が多く供給が少ない ・リーシングしやすい ・モラルの高いファミリー層がターゲットのため、トラブルも少ない ・狭小地や変形地でも建てられる ・賃貸アパート・マンションのような共用部管理が必要ない ・相続時に遺産分割しやすい ・売却する場合は売却しやすい | ・賃貸アパート・マンションと比較して、建築費単価は割高である ・空室になると家賃収入がゼロとなる ・融資を受けた場合は金利上昇リスクがある ・ファミリー層がターゲットのため、繁忙期以外は客付けが難しく、空室が長期化しやすい ・入退去の際のリフォーム費用が高額になる |

・主なメリット

戸建て賃貸の最大のメリットは、入居者が子供のいるファミリー層のため入居期間が長く、長期にわたって安定的に家賃収入が見込めることです。

また、戸建て賃貸はアパートやマンションより賃料を高く設定でき、高い賃料を支払える年収の属性が良い入居者であるため、モラルが高くトラブルが起きにくい点も大きなメリットといえるでしょう。

もちろん、家賃滞納リスクも低くなります。

・主なデメリット

主なデメリットとしては、入退去の際のリフォーム費用が高額になる点です。

戸建て賃貸場合、入居者が退去すると建物全体をリフォームしなければならず、リフォーム箇所がアパートやマンションと比較して多くなり、工期も長くなります。

設備の交換などが伴えば、百万円単位のリフォーム費用が発生することも珍しくありませんので、注意が必要です。

また、入居者がファミリー層のため、入居する際も退去する際も1月~3月の繁忙期に集中します。

そのため、この時期を逃してしまうと空室が長期化するリスクがあります。

退去の連絡を受けたら、迅速に次の入居者を募集して空室期間の長期化を防ぐ必要があります。

1.2.3戸建て賃貸の注意点

まずは、空室のリスク分散に注意しましょう。

賃貸アパート・マンションの場合は戸数が複数あるため、たとえ1室が空室となっても家賃収入がゼロになることはありません。

しかし、戸建て賃貸の場合は空室となれば家賃収入はゼロとなります。

リスク分散をするためには、複数棟を運営するしかありません。

次に、賃貸アパート・マンションと比較して、トータルの建築費は低く済みますが、建築費の単価自体は割高になるため注意しましょう。

賃貸アパート・マンションの場合は複数の戸数で共有する付帯工事や設備工事を、戸建て賃貸の場合は1戸で負担しなければならなく、費用比率が高いために建築費単価が割高となってしまうのです。

1.2.4相続税対策の効果

戸建て賃貸の場合は、相続税節税・固定資産税評価減といった経済的な対策効果のほかに、「相続時に遺産分割しやすい」「いざという時は売却しやすい」という効果があります。

・相続時に遺産分割しやすい

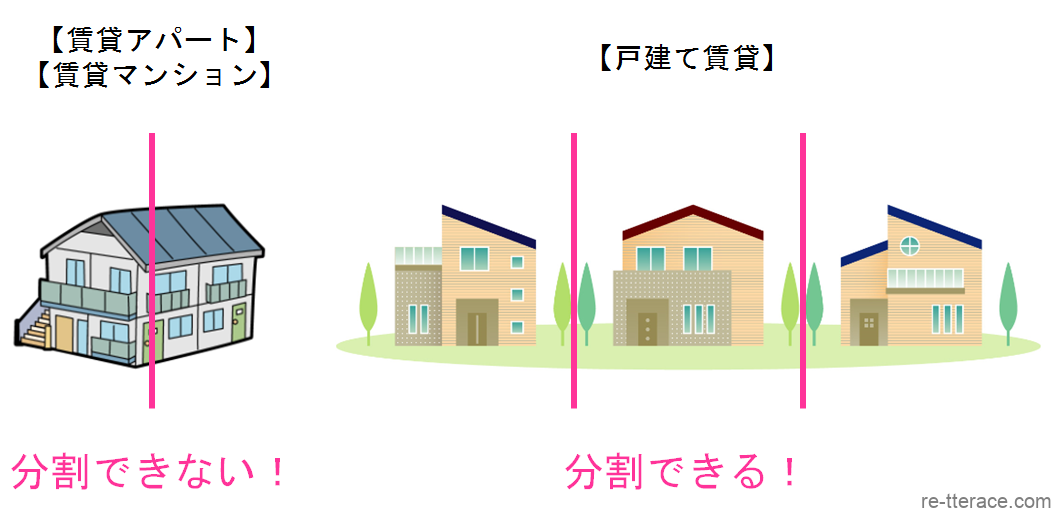

複数の戸建て賃貸を建築できる場合は、賃貸アパート・マンションと違って相続時に遺産分割がしやすいというメリットがあります。

<戸建て賃貸は分割しやすい事例>

上の事例で、賃貸アパートや賃貸マンションは相続時に複数の相続人に独立した所有権で分割することはできません。

「共有持分」という権利で、アパートやマンション全体を相続人で共有することになります。

しかし、戸建て賃貸の場合、土地を建物ごとに分筆して、それぞれを各相続人の単独名義で登記することができ、効率的で不満の少ない遺産分割が可能です。

・いざという時は売却しやすい

賃貸アパート・マンションを売却する場合、購入者のターゲットは投資家や不動産業者に限られるため、空室が多いなどの状況によっては売却価格が低くなります。

しかし、戸建て賃貸の場合は、投資家などの他にマイホームとして戸建てを探しているエンドユーザーもターゲットとなります。

この場合は実需の物件ということで、不動産中古マーケットに流通している他の中古住宅と同じ相場で売却することができます。

このように戸建て賃貸は現金化する場合も有利な条件で進めることができます。

1.3賃貸併用住宅

1.3.1賃貸併用住宅による土地有効活用のポイント

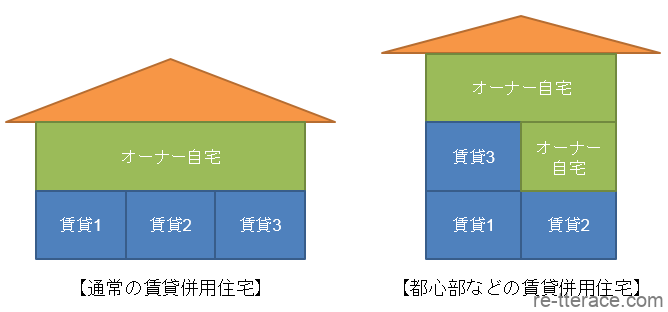

賃貸併用住宅とは、マイホームと賃貸住宅が共存している物件のことをいいます。

よくある事例としては、2階建ての建物で、1階部分に1Kタイプの賃貸住宅・3室~4室、2階部分がオーナーの自宅となっているケースです。

また、土地値の高い都心部などでは、3階建ての建物で、1階部分と2階部分の半分が賃貸住宅、2階部分の残り半分と3階部分がオーナーの自宅となっている物件も見かけます。

<賃貸併用住宅の事例>

賃貸併用住宅の大きなポイントは、一部が賃貸部分であるにもかかわらず、住宅ローンを利用できる点と賃貸部分による家賃収入を住宅ローンの返済に充当できる点です。

一般的に住宅ローンとアパートローンでは金利の差が非常に大きく、住宅ローンは0%台で利用できるのに対し、アパートローンは2.5%以上となります(2019年2月時点)。

そのうえ、住宅ローン減税や住まい給付金などの税制面での優遇措置を受けることもできます。

住宅ローン減税とは、住宅ローンの年末残高の1%が、所得税から10年間控除される制度であり、最高で年間40万円、10年間で最高400万円が所得税から控除される仕組みとなっています。

なお、平成31年10月の消費税10%への増税対策として、3年間期間が延長されることが決まっています。

賃貸経営において融資を受けることは、事業性や収益性などが審査されるためにハードルの高い面があります。

しかし、それに比べて住宅ローンは、より簡単な審査で融資を受けることができるため、賃貸併用住宅によって土地有効活用できることは大きな魅力といえるでしょう。

ただし、オーナー自身の年収や属性などにより住宅ローン融資が判断されるため、注意が必要です。

また、住宅ローンの返済に家賃収入を充当することができる点も大きなポイントです。

賃貸併用住宅を建てる場合は、延床面積が大きくなるばかりか、賃貸部分の設備などが複数となるため、建築費が増額します。

その分、通常のマイホームより住宅ローンの負担が大きくなりますが、賃貸併用住宅の場合は家賃収入を充当できるため、実質のローン返済リスクは低くなるといえるでしょう。

1.3.2賃貸併用住宅のメリット・デメリット

賃貸併用住宅により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・固定資産税評価減が見込める ・賃貸部分の土地は貸家建付地となり、相続税評価額が低くなる ・金利の低い住宅ローンを利用できる ・住宅ローン控除や住まい給付金などの税制面の優遇措置を受けられる ・家賃収入を住宅ローンに充当することができるため、ローン返済リスクが低い | ・入居者との人間関係やプライバシーなどによるトラブルの発生リスクがある ・オーナーとの同居を嫌う入居希望者によるリーシングリスクがある ・投資効率が悪く利回りが低い ・マイホームを兼ねているため、売却しにくい場合がある |

・主なメリット

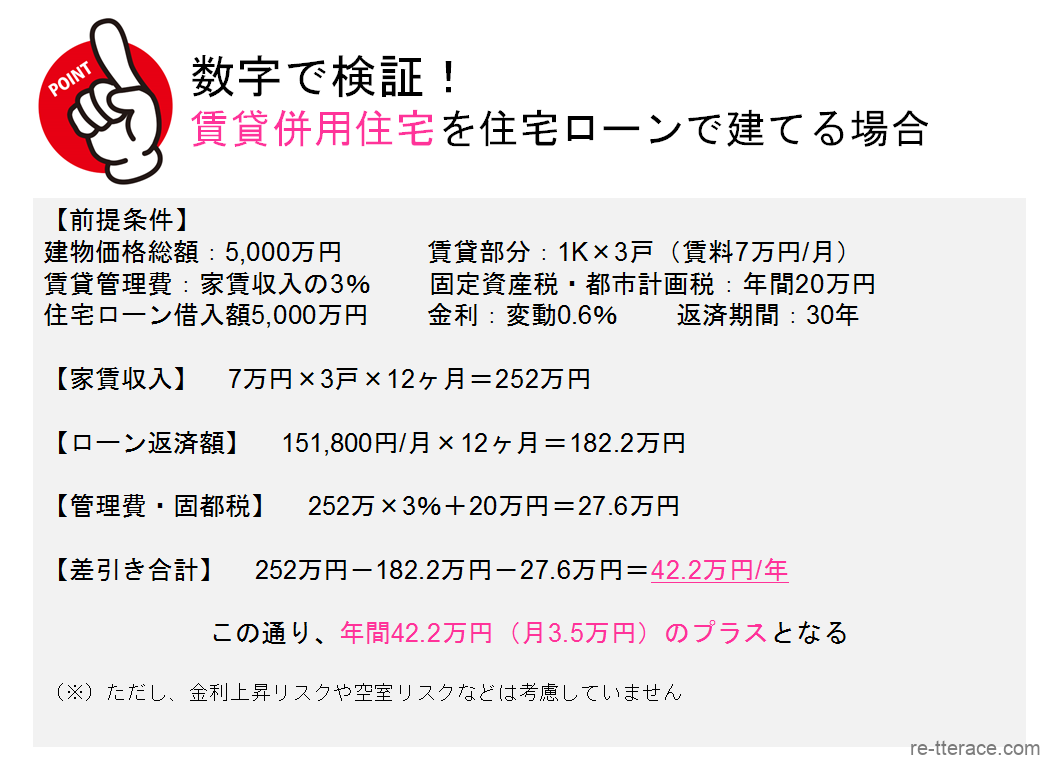

上の表の通り、「住宅ローンを利用できる」「家賃収入を住宅ローンに充当できる」といった点が大きなメリットですが、具体的に数字で検証してみましょう。

<賃貸併用住宅のシミュレーション>

このように、入居者がオーナーの住宅ローンを支払ってくれるということ、が数字の上でもわかります。

・主なデメリット

主なデメリットとしては、賃貸アパート・マンションの場合と違い、入居者と近い距離で接することから、人間関係やプライバシーによるトラブルの発生リスクがあります。

賃貸併用住宅では、単身者(賃貸部分)とファミリー(オーナ住戸)が同居するため、生活スタイルや生活時間帯の違いがさまざまなトラブルの原因となります。

通常は、こうした問題はすべて賃貸管理会社が対応しますが、賃貸併用住宅では日常的に入居者と顔を合わせる機会も多く、クレームやトラブル対応を直接処理しなければならない場合があります。

こうしたことに加えて、家賃を支払ってくれる入居者に対して、オーナーとして気を遣いながら生活していくことも、ストレスとなることが考えられます。

同様に、入居希望者がオーナーとの同居を嫌うことも考えられ、リーシングで苦戦するリスクを想定する必要があります。

また、投資効率の面では、自宅部分は収益を上げることができないために、専用の賃貸アパート・マンションと比較して、投資効率が悪く利回りが低くなります。

前述のシミュレーションで考えてみると、家賃収入252万円-(管理費7.6万円+固都税20万円)=224.4万円となり、投資額5,000万円に対する利回りは4.48%です。

しかし、仮にこの物件がまるまる賃貸アパートだったとし、家賃収入を単純に2倍にしてみると、家賃収入504万円-(管理費7.6万円+固都税20万円)=476.4万円となり、利回りは9.52%に跳ね上がります。

ただし、賃貸併用住宅の場合は自宅の費用も含まれており、単純に利回りだけでなく、その分も考慮したキャッシュフローで検討するとよいでしょう。

1.3.3賃貸併用住宅の注意点

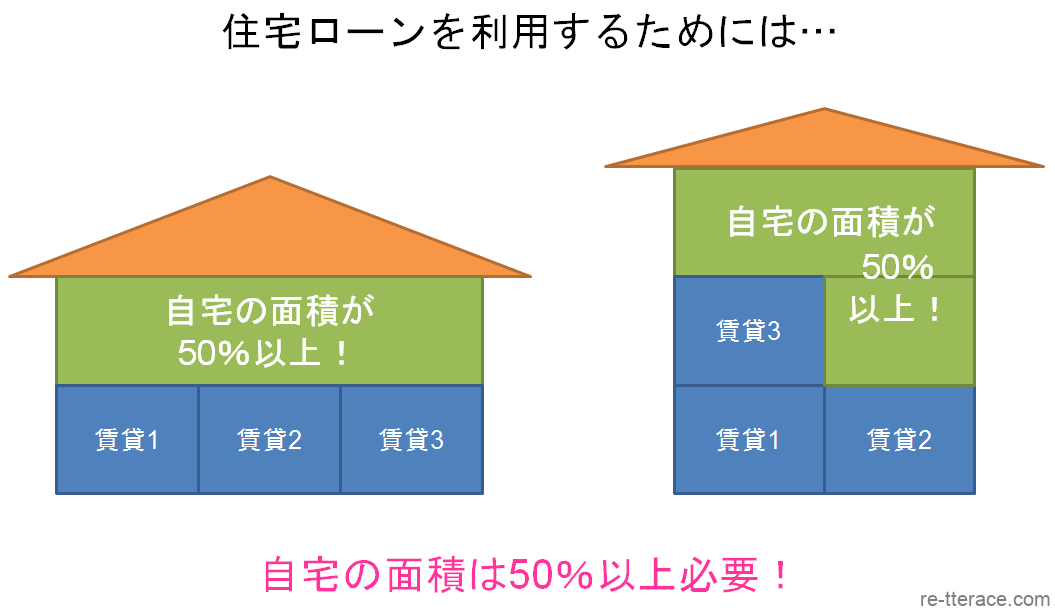

賃貸併用住宅を住宅ローンで建てる場合は、自宅部分の面積が建物全体の延床面積の50%以上であることが前提条件です。

<住宅ローンを利用するためには…>

もし、賃貸部分を50%以上としたい場合には、自宅部分と賃貸部分をそれぞれ区分登記して、自宅部分は住宅ローン、賃貸部分はアパートローンを利用することも可能です。

しかし、前述の通り、アパートローンは住宅ローンに比べて金利が高いため、事前に事業収支シミュレーションをよく確認しましょう。

1.3.4相続税対策の効果

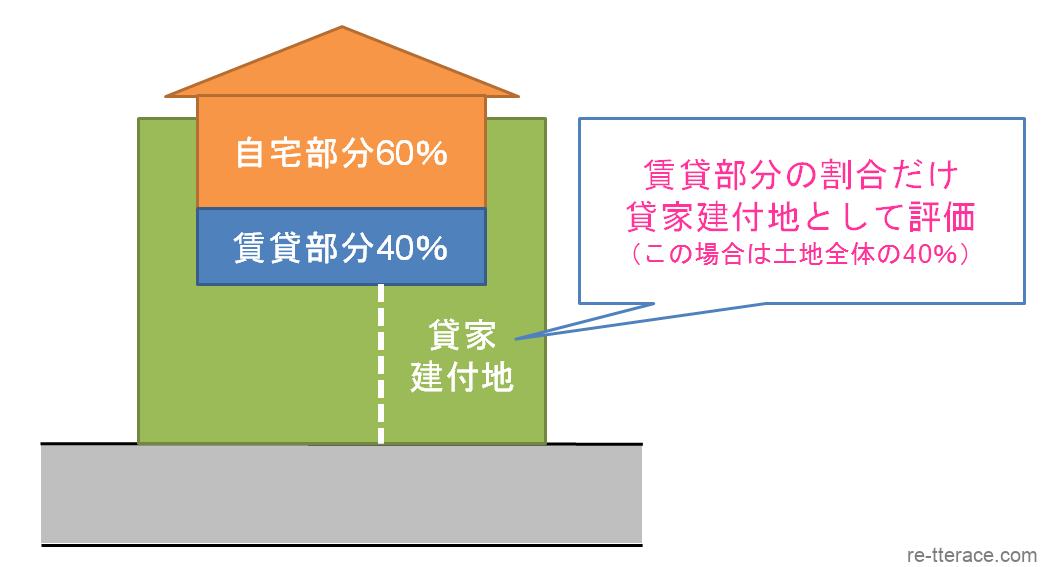

賃貸併用住宅を建てる場合、賃貸部分の面積割合による土地部分が貸家建付地となり、相続税評価額が低くなります。

<貸家建付地評価のイメージ>

上の事例では、賃貸部分が建物全体の40%の面積であるため、土地全体の40%は貸家建付地の評価となり、更地評価の約80%程度(減額率は地域ごとの借地権割合により異なる)に圧縮されることとなります。

建物については、自宅部分は固定資産税評価額がそのまま適用されますが、賃貸部分は貸家評価となり固定資産税評価額の約70%程度の評価となります。

また、自宅を相続する場合、「小規模宅地等の評価減の特例」を適用するためには、親と同居していた子が相続する場合に限られます。

しかし、賃貸併用住宅であれば、賃貸部分が貸付事業用宅地等として区分されるため、最大200平方メートルまで50%の評価減の適用を受けることができ、親と同居していなくともこの優遇措置を受けられます。

こうして、自宅のみの住宅を相続する場合に比べて、賃貸併用住宅を相続することは大きな相続税対策の効果があるといえるでしょう。

2.商業系の土地有効活用

続いて、商業系施設による土地有効活用について見ていきましょう。

2.1コンビニエンスストア(ロードサイド店舗)

2.1.1コンビニエンスストア(ロードサイド店舗)による土地有効活用のポイント

コンビニエンスストアやロードサイド店舗による土地有効活用は、駅前の商業地や交通量の多い幹線道路沿いのロードサイドなど、コンビニ需要などが見込める土地に店舗を建て、土地・建物をコンビニ事業者などに賃貸します。

コンビニエンスストアによる土地有効活用は、賃貸住宅系の土地有効活用と比較して、投資額に対しての収益性が高く、利回りが良いことが特徴です。

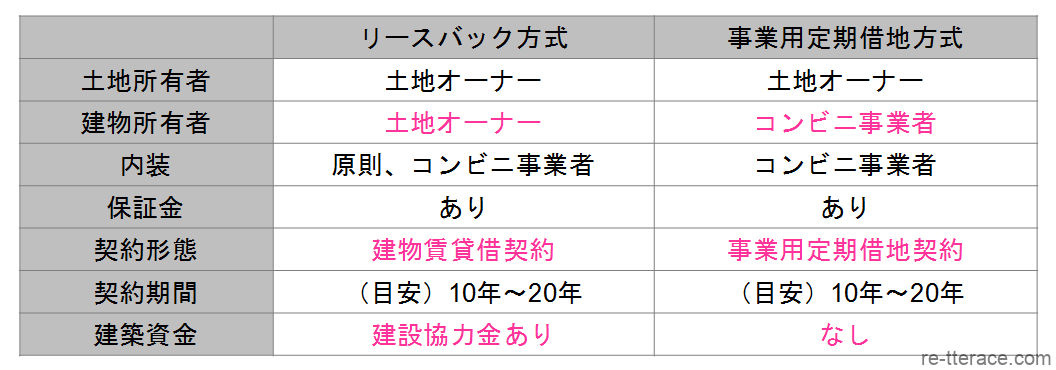

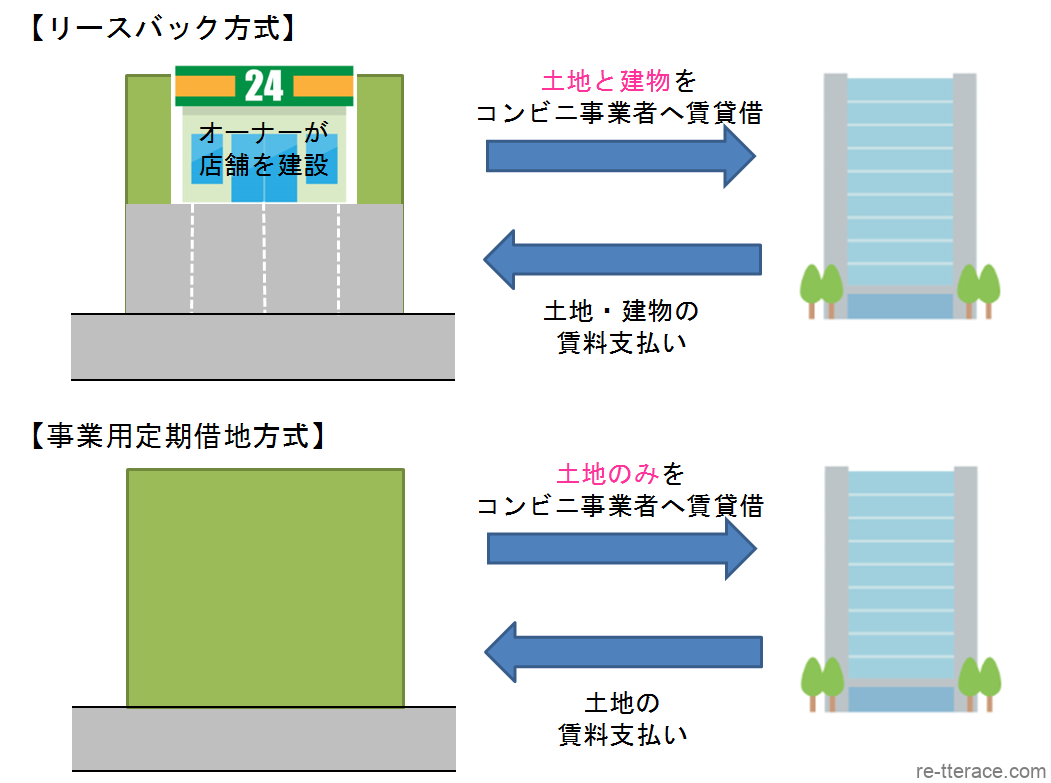

コンビニエンスストアによる土地有効活用において、賃貸の方法は「リースバック方式」と「事業用定期借地方式」の2通りがあります。

<リースバック方式と事業用定期借地方式の一覧表>

・リースバック方式

リースバック方式とは、土地オーナーが店舗建物を建設し、コンビニ事業者に建物賃貸借契約で賃貸する方法です。

建物は、土地オーナーの名義で建設するため土地オーナーの所有となり、原則、内装工事や設備工事(仕上げや冷蔵庫、棚・什器など)はコンビニ事業者の負担工事とします。

土地オーナーは、建設費用を金融機関などから資金調達するほかに、コンビニ事業者が用意する「建設協力金」という名目の資金を利用することもできます。

建設協力金は、毎月の賃料から契約期間に応じた返済額が差し引かれて、返済する仕組みとなっています。

・事業用定期借地方式

事業用定期借地方式は、定期借地権で土地だけをコンビニ事業者に賃貸する方法です。

店舗建物はコンビニ事業者の負担と責任おいて建設し、契約期間満了後は原則、更地として土地オーナーに返還されます。

土地だけを賃貸するため初期投資がなく、更地として返ってくるため土地オーナーの負担や手間がないのが特徴です。

<リースバック方式と事業用定期借地方式のシステム>

2.1.2コンビニエンスストア(ロードサイド店舗)のメリット・デメリット

コンビニエンスストア(ロードサイド店舗)により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・収益性が高く利回りが良い ・駅から遠い立地でも成立する可能性がある ・初期投資が低く抑えられ、投資効率が高い(初期投資ゼロでもできる) ・地域活性化などの社会貢献性がある ・相続税、所得税の節税効果がある ・家賃滞納、クレーム対応など管理の手間がほとんどない | ・土地面積や土地の形状に制約がある ・競合店舗などの状況や景気に左右される ・固定資産税・都市計画税に対する節税効果は低い ・中途解約の場合、賃料収入がゼロになり代替テナントを探すのも難しい |

・主なメリット

商圏調査や交通量調査などの一定の要件を満たす場合、駅から離れた立地や郊外でもコンビニ事業が成立する可能性があり、土地有効活用が行えることは大きな特徴です。

また、リースバック方式の場合、建設協力金を利用すれば初期投資を低く抑えることができる(場合によってはゼロ)ため、投資効率の高い土地有効活用となり、事業用定期借地方式に至っては、初期投資ゼロでも取り組みが可能となります。

・主なデメリット

コンビニエンスストアやロードサイド店舗の場合は、間口の広さと奥行きの関係や土地面積に制約があり、条件を満たす土地でないと出店しません。

また、近隣の競合店舗の出店状況や店舗の経営状況、景気などの外的要素に左右されることがあり、その結果、賃料の値下げ交渉や撤退による中途解約のリスクを受ける場合があります。

2.1.3コンビニエンスストア(ロードサイド店舗)の注意点

中途解約の場合は、賃貸住宅と違って一気に賃料収入がゼロとなりますので注意が必要です。

また、次の代替テナントを早急に探すことが難しい場合もあります。

なお、コンビニエンスストアだけでなくファミリーレストランやドラッグストなどのロードサイド店舗も、ほぼ同様の特徴やメリット・デメリットを持つと考えて差し支えありません。

2.1.4相続税対策の効果

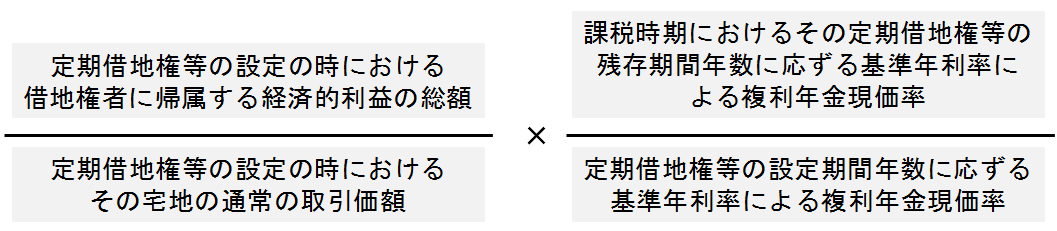

事業用定期借地方式の場合、土地は「事業用定期借地権の目的となっている土地」であるため、相続財産としての評価額が減額されます。

定期借地権等の評価額は、原則、課税時期において借地人に帰属する経済的利益およびその存続期間をもとに下記の計算式により評価します。

<定期借地権等の評価>

参考:国税庁ホームページ No.4611 借地権の評価 より

リースバック方式の場合、土地に関しては「貸家建付地」で評価され、更地価格の約80%程度で評価され、建物については賃貸アパート・マンションと同様に不動産化による資産の圧縮効果があります。

つまり、建物は固定資産税評価額で評価されるので、実際に支払った建築費(時価)の60%程度の評価になり、その差額分が節税効果として期待できることになるのです。

2.2オフィスビル(商業ビル)

2.2.1オフィスビル(商業ビル)による土地有効活用のポイント

オフィスビルや商業ビルで土地有効活用する場合は、立地条件が限定される面はありますが、賃貸住宅より家賃設定を高くすることができ、収益性の高さが期待できます。

エリアにもよりますが、

・大きな駅から徒歩5分以内に土地を所有している

・人通りの多い商業地に土地を所有している

・駅には近いが陽当たりなどの住環境が悪い土地を所有している

などの場合は、オフィスビルや商業ビルによる土地有効活用を検討するとよいでしょう。

2.2.2オフィスビル(商業ビル)のメリット・デメリット

オフィスビルや商業ビルにより土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・収益性が高く、利回りが良い ・相続税、所得税の節税効果がある ・家賃滞納、クレーム対応など管理の手間が賃貸住宅に比べて少ない | ・立地条件が限定される ・初期投資額が大きい ・マクロ的な経済状況や景気に左右される ・固定資産税・都市計画税に対する節税効果は低い ・融資による資金調達を行う場合は、賃貸住宅に比べて審査が厳しい |

・主なメリット

家賃収入が高いために、現金が手元に残りやすいメリットがあります。

現金が手元にあれば次の投資に充当したり、他の相続税対策を検討したり、納税資金として備えたりなど、さまざまな運用方法を考えることができるメリットがあります。

また、オフィスビルの場合、入居するテナントは法人となりますので、賃貸住宅に比べて家賃滞納リスクやクレーム対応などが少なくなるメリットもあります。

・主なデメリット

オフィスビルや商業ビルの場合、立地条件の良い土地を所有するオーナーのみが行える有効活用方法であり、初期投資額も大きいためすべての土地オーナーが検討できる方法ではありません。

また、テナント需要はマクロ的な経済状況や景気に左右されるため、そうした場合には賃料の値下げなどによる対応を検討する必要があります。

また、金融機関より資金調達を行う場合は、賃貸住宅を建てる場合と比べて、融資条件が厳しく審査も厳格となります。

なにより、事業性が求められるため、テナント需要や賃貸マーケットの分析、リスク管理などを綿密に計画する必要があります。

2.2.3オフィスビル(商業ビル)の注意点

商業ビルを建てる場合、個人経営の飲食店舗がテナントになることも多く、家賃滞納リスクやテナントの撤退リスクなどがオフィスビルの場合に比べて高くなりますので、リスクヘッジに注意しましょう。

また、テナントが退去した場合、総賃貸面積に対する空室面積の割合が賃貸住宅と比べて高くなることがあり、リーシングを迅速に行って空室期間を短くすることが大切です。

2.2.4相続税対策の効果

オフィスビルや商業ビルが建てられている土地は「貸家建付地」で評価されるため、更地価格の80%程度の評価額となり、資産の圧縮効果が図れます。

また、建物は固定資産税評価額で評価され、建築費の60%程度の評価額となるため、相続税対策効果があります。

ただし、オフィスビルや商業ビルの土地には、固定資産税・都市計画税に対する軽減措置が、賃貸住宅の土地のように適用されませんので注意しましょう。

3.介護系の土地有効活用

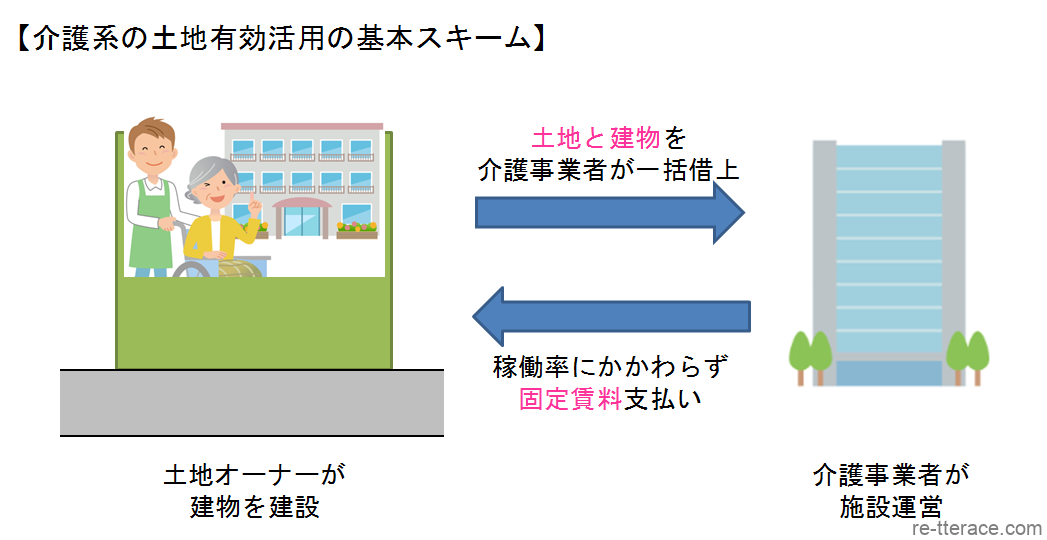

介護系の土地有効活用の代表的な方法には、「サービス付き高齢者向け住宅(サ高住)」と「有料老人ホーム」があり、これらは高齢者が老後を快適に過ごせるために賃貸する居住施設です。

基本的なスキームは、土地オーナーが介護系の建物を建設し、運営事業者や不動産業者が土地・建物を一括借上(マスターリース契約)して、施設運営を行います。

運営事業者は、施設の稼働率にかかわらず一定の固定賃料をオーナーに支払うことになります。

<介護系による土地有効活用の基本スキーム>

3.1サービス付き高齢者向け住宅(サ高住)

3.1.1サービス付き高齢者向け住宅による土地有効活用のポイント

「サービス付高齢者住宅」とは、2011年10月の「高齢者の居住の安定確保に関する法律(高齢者住まい法)」の改正により、高齢者が安心して暮らしていけるためのサービスを提供するバリアフリー(障害・障壁のない)の賃貸住宅のことをいいます。

名称を省略して「サ高住」と呼ばれたりします。

提供されるサービスには、「安否確認」や「生活相談」などがあり、介護が必要になった場合には、訪問介護やデイサービスなど外部の介護サービスを利用することができます。

ただし、寝たきりになってしまったり、認知症が進行してしまったりなど、重度の介護が必要となった場合は退去の可能性があります。

3.1.2サービス付き高齢者向け住宅のメリット・デメリット

サービス付き高齢者向け住宅により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・相続税対策の効果がある ・固定資産税評価減が見込める ・所得税軽減対策が可能 ・駅から遠い立地条件でも安定的な家賃収入が見込める ・国から補助金が交付されたり、所得税・固定資産税・不動産取得税の優遇措置を受けられたりする ・建物数が不足しており、潜在的な入居ニーズが非常に高い ・地域社会に貢献でき、社会的意義の高い事業である | ・賃料設定に制限がある ・土地面積が広い必要があり、建築費も割高となる ・高額な初期投資額が必要となる ・運営事業者の経営がうまくいかなければ中途解約リスクがある ・建物が特殊なため、解約後の提要が難しい |

・主なメリット

駅から遠く一般の賃貸住宅ではニーズのない土地でも事業可能であり、基本的には一括借上(マスターリース契約)のため、安定的な賃料収入が見込めます。

税制面では、住宅を建設するため、相続税・固定資産税・都市計画税の節税効果が見込め、建物の減価償却により所得税の節税効果もあります。

併せて、国から建設費の10%が補助金として交付されることや、所得税・固定資産税・不動産取得税の優遇措置が受けられることも特徴です(ただし一定の要件あり)。

また、施設数が不足していることもあり潜在的な入居ニーズは非常に高く、事業としても地域社会に貢献する社会的意義の高い事業といえるでしょう。

・主なデメリット

大きなデメリットとしては、国から補助金が交付されるため、一般の賃貸住宅のように自由な賃料設定はできず、制限を受けることとなります。

賃料の目安は、周辺の同規模面積の相場賃料により算定され、相場の80%~90%程度となります。

また、実際に施設運営する運営事業者の経営手腕に頼るところが大きく、運営事業者の経営がうまくいかなければ中途解約のリスクがあります。

3.1.3サービス付き高齢者向け住宅の注意点

サービス付き高齢者向け住宅は、設備やプランが特殊なため他の用途への転用が難しく、運営事業者が撤退してマスターリース契約が解約となった場合、空室状態が長期化するリスクがあるので注意しましょう。

中途解約リスクを避けるためには、質が高く経営ノウハウのある運営事業者を選定し、事業パートナーとすることが大切です。

また、特殊な建物ゆえに、通常の賃貸マンションを建設するより工事費単価が割高になることも注意しましょう。

3.1.4相続税対策の効果

土地は「貸家建付地」となり更地価格の80%程度の評価、建物は貸家評価として固定資産税評価額の約70%程度の評価となり、相続税の節税効果があります。

また、貸付事業用宅地の要件を満たせば小規模宅地等の特例が適用され、土地の200平方メートルまでの評価額が50%減額され、賃貸アパート・マンション同様の相続税の節税効果が期待できます。

固定資産税・都市計画税については、「住宅用地の特例による軽減措置」が適用されるため、評価額がそれぞれ6分の1、3分の1となり(200平方メートル以下の部分)、節税効果があります。

潜在的ニーズの高さや2015年1月の相続税の納税強化などにより、サ高住を建てることによる土地有効活用が相続税対策として注目されています。

3.2有料老人ホーム

3.2.1有料老人ホームによる土地有効活用のポイント

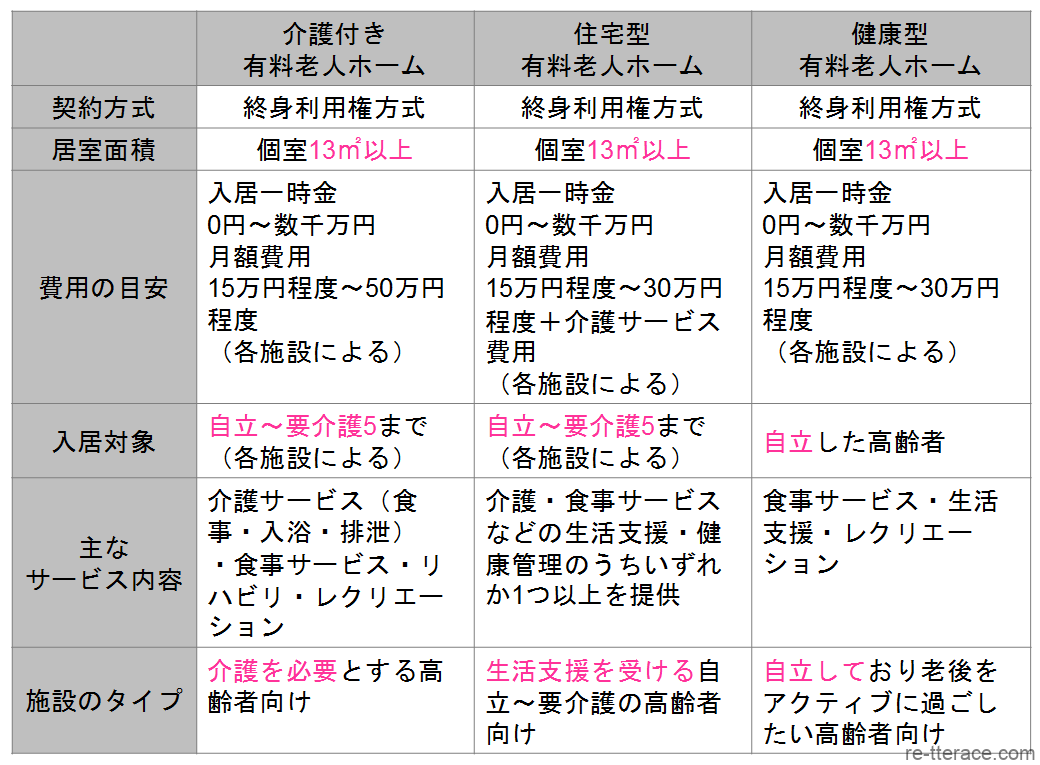

有料老人ホームには、「介護付き有料老人ホーム」「住宅型有料老人ホーム」「健康型有料老人ホーム」の3種類があり、それぞれの特徴は以下の通りです。

・介護付き有料老人ホーム

介護付き有料老人ホームの特徴は、人員・設備・運営に関する基準を満たして、自治体より「特定施設入居者生活介護」の認可を受けている点であり、指定を受けていることによって「介護付き」と表示することができます。

入居時に支払う入居一時金は0円から数千万円まで非常に幅広く、月額費用も15万円程度から50万程度までサービス内容やグレードによってさまざまです。

また、入居条件は施設によって異なりますが、要介護度5という重い身体状況であっても受け入れる体制が整っている施設もあります。

・住宅型有料老人ホーム

住宅型有料老人ホームは、入居者が自分の身体状況に合わせてデイサービスなどの在宅サービスを組み合わせて利用することができます。

各入居者は在宅サービス事業者と個別に契約することとなり、多くの介護サービスが必要のない入居者は、その分の費用負担を軽減することができます。

・健康型有料老人ホーム

健康型有料老人ホームは、家事サポートや食事サービスが付いた高齢者施設であり、主に自分自身で身の回りのことができる自立した高齢者が対象の施設です。

そのため、介護が必要となった場合には、契約を解除して退去することとなります。

<各種有料老人ホームの比較表>

3.2.2有料老人ホームのメリット・デメリット

有料老人ホームにより土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・相続税対策の効果がある ・固定資産税評価減が見込める ・所得税軽減対策が可能 ・駅から遠い立地条件でも安定的な家賃収入が見込める ・施設数が不足しており、潜在的な入居ニーズが非常に高い ・地域社会に貢献でき、社会的意義の高い事業である | ・土地面積が広い必要があり、建築費も割高となる ・高額な初期投資額が必要となる ・運営事業者の経営がうまくいかなければ中途解約リスクがある ・建物が特殊なため、解約後の提要が難しい |

・主なメリット

有料老人ホームによる土地有効活用の主なメリットは、サ高住での土地有効活用の場合とほぼ同じで、駅から遠く一般の賃貸住宅ではニーズのない土地でも事業可能であり、基本的には一括借上(マスターリース契約)のため、安定的な賃料収入が見込めます。

また、賃貸住宅としては広すぎる土地面積であっても、「介護施設を利用したい」というニーズを持った人が集まるため、遠方からでも利用者を募集できることもメリットです。

また、高齢化が進んでいる状況から介護施設の需要が高まっていることもあり、潜在的な利用ニーズは上がり続けています。

もちろん、「介護施設の不足」という社会問題の解決に貢献できることも、大きな社会的意義がりこの事業に取り組む醍醐味といえるでしょう。

・主なデメリット

有料老人ホームは「施設」に該当するため、「在宅」であるサ高住のように補助金の対象とはなりません。

また、所得税・固定資産税・不動産取得税の優遇措置を受けることもできません。

その他には、初期投資額が非常に大きいことや建物の転用性が低いことが挙げられます。

3.2.3有料老人ホームの注意点

有料老人ホームは介護施設としての社会的意義があるため、一括借上した運営事業者が早期にマスターリース契約を解約できない期間を設定することができます。

しかし、その解約不可期間を数十年に設定することは難しく、10年や20年程度(介護付きは20年以上)経過すれば解約できるというケースが大半です。

土地オーナーにとっては、非常に大きな初期費用をかけて建設しているため、10年や20年ではローン残債が残っています。

すぐに、次の借り手が見つかれば問題ありませんが、転用の難しい建物でもり中途解約リスクには注意が必要です。

3.2.4相続税対策の効果

相続税対策としての効果もサ高住と同様です。

土地は貸家建付地評価(更地価格の約80%程度)、建物は貸家評価となり固定資産税評価額の約70%程度となります。

また、貸付事業用宅地の要件を満たせば小規模宅地等の特例が適用され、土地の200平方メートルまでの評価額が50%減額され、賃貸アパート・マンション同様の相続税の節税効果が期待できます。

4.更地での土地有効活用

建物を建てずに更地のまま行う土地有効活用もあります。

初期投資があまりかからず、いざという時は他の用途に転用しやすい活用方法であり、その分リスクも少なくて済みます。

4.1駐車場(コインパーキング)

4.1.1駐車場(コインパーキング)による土地有効活用のポイント

最も手軽に始められる土地有効活用であり、初期投資額が少額でリスクもほとんどありません。

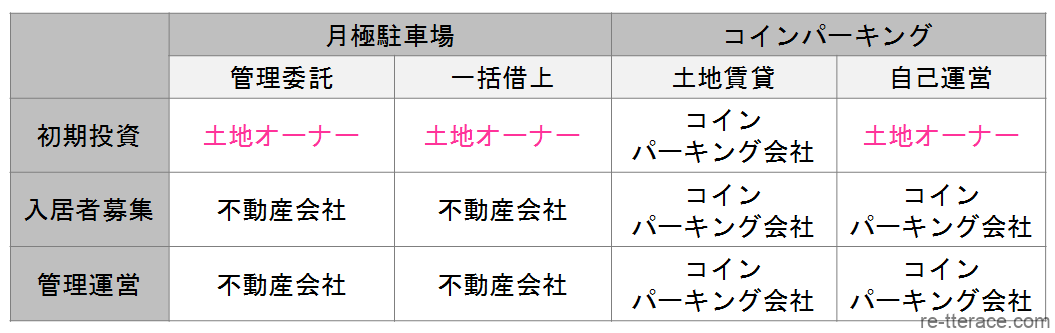

駐車場としての運営方法は、月極駐車場とコインパーキングの2種類あり、主な特徴は下記の表の通りです。

<駐車場運営の比較表>

また、初期費用の予算や運営方法、ニーズに応じて、砂利敷・アスファルト・立体駐車場・タワーパーキングなど投資規模を選択することができます。

4.1.2駐車場(コインパーキング)のメリット・デメリット

駐車場(コインパーキング)により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・どのような土地でも手軽に土地有効活用ができる ・初期投資額が低い ・他の土地有効活用への転用が容易にできる ・いつでも現金化(売却)できる ・短期間の運用が可能 | ・収益性が低い ・相続税、固定資産税の対策効果が全くない |

・主なメリット

駐車場による土地有効活用の主なメリットは、どのような土地でも有効活用が気軽にできる点であり、初期投資額を低く抑えることも可能です。

例えば、コインパーキングの場合は、土地をそのままの状態でコインパーキング会社に賃貸し、自己資金ゼロで始めることも可能です。

また、駐車場の場合は居住権のような権利が発生せず、立ち退きも1~3か月程度で行えるため、他の土地有効活用への転用が容易であり、売却して現金化する場合にも適しています。

・主なデメリット

主なデメリットとしては、収益性の低さと節税効果が全くない点が挙げられます。

4.1.3駐車場(コインパーキング)の注意点

土地の形状を気にせずに有効活用することができますが、土地の形状は駐車台数に影響を与えるため、それによって収益性が左右されることは、あらかじめ注意しましょう。

通常、普通自動車1台あたりの車室の寸法は、2.5メートル×5.0メートルとなります。

こうした寸法をもとに、駐車区画割りを検討しましよう。

また、道路と土地に高低差がある場合や敷地内に高低差がある場合は、土地造成工事が必要となる場合もあり、その分の初期投資額が増えることとなります。

4.1.4相続税対策の効果

土地上に建物を建てていないため、相続税や固定資産税に対する節税効果は全くありません。

ただし、タワーパーキングなどを建てた場合には、設備の減価償却による所得税の節税効果がある程度見込めます。

ただし、転用性や流動性は高いため、相続税の納税資金に土地の売却代金を予定している場合などは相続発生まで駐車場で運用し、発生後に現金化するなどの施策が可能です。

4.2トランクルーム

4.2.1トランクルームによる土地有効活用のポイント

トランクルームとは、個人の家具や家電、書籍、レジャー用品など家に収納しきれない荷物や、法人の在庫商品、道具類、設備類などを保管できるスペースを提供しているサービスのことをいいます。

主に、屋外にコンテナボックスを設置して利用する方法と、ビルなどの屋内に間仕切りをして細かいスペースを貸し出す方法があります。

土地有効活用の方法としては、屋外型のコンテナボックスを設置する方法が一般的です。

<コンテナボックスタイプのトランクルームの事例>

運営方法としては、土地オーナーがトランクルーム会社へ土地を貸す方法と、コンテナを土地オーナーが設置し、土地とコンテナを一体でトランクルーム会社が一括借上する方法があります。

4.2.2トランクルームのメリット・デメリット

トランクルームにより土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・トランクルームサービスは次第に認知されてきており、将来性がある ・比較的、初期投資額が低い ・荷物を保管するだけなので、周辺環境に影響されない | ・用途地域によっては活用できない ・相続税、固定資産税の対策効果が全くない ・治安リスクが発生しやすい |

・主なメリット

人々の生活スタイルの多様化や変化による収納不足を解消するサービスとして、数年前から認知されてきているのがトランクルーム事業であり、今後の需要などを考えると将来的な成長性があるといえるでしょう。

そのうえ、初期投資も賃貸アパート・マンションほどかからず。荷物を保管するためだけに利用されるため、周囲の住環境や生活関連施設などに影響を受けにくいこともメリットでしょう。

・主なデメリット

用途地域によりコンテナボックス設置の制限を受けるため、限られたエリアでの土地有効活用となります。

また、敷地内の照明は賃貸住宅や店舗のように十分とはいえず、常時人が滞在しているわけでもないため、治安リスクが発生しやすいこともデメリットといえるでしょう。

4.2.3トランクルームの注意点

国土交通省によると、倉庫として設置し継続的に使用され、任意に移動ができないコンテナボックスは建築基準法第2条第1号に規定する建築物に該当するため、建築確認申請が必要であると発表されています。

【コンテナを利用した建築物の取扱いについて】

近年、コンテナを倉庫として設置し、継続的に使用する例等が見受けられますが、このような随時かつ任意に移動できないコンテナは、その形態及び使用の実態から建築基準法第2条第1号に規定する建築物に該当します。

このため、一般に、建築基準法に基づく確認申請を行い、確認済証の交付を受けないと設置できませんので、ご留意ください。

また、すでに設置されているコンテナを利用した建築物について、建築基準法に適合しない事項がある場合には、その所在地を管轄する特定行政庁より、違反建築物として扱われ、是正指導や是正命令の対象となりますので、ご留意ください。

詳しくは、以下の関係通知等をご参照いただくほか、所在地を管轄する特定行政庁にお問い合わせ願います。

引用元:国土交通省ホームページ コンテナを利用した建築物の取扱いについて より

そのため、用途地域による建築制限を受け、第一種低層住居専用地域・第二種低層住居専用地域・第一種中高層住居専用地域ではコンテナボックスを設置することができませんので、注意が必要です。

また、必ず事前に市区町村と協議のうえ、建築確認申請を行いましょう。

4.2.4相続税対策の効果

コンテナボックスは建築確認申請が必要な建築物ですが、税法上で定めている「家屋」ではありません。

そのため、コンテナボックスを設置した土地は貸家建付地としての評価はできず、相続税対策の効果はありません。

ただし、構築物等には該当すると考えられるため、貸付事業用として小規模宅地の特例は適用可能であり、土地の200平方メートルまでの評価額が50%減額されます(ただし、一定の要件あり)。

4.3太陽光発電

4.3.1太陽光発電による土地有効活用のポイント

人口が少なく、賃貸住宅はもちろんのこと、駐車場・トランクルームなどの需要さえ見込めない田舎の土地の場合、太陽光発電による土地有効活用を検討できることがあります。

まとまった土地に大規模に太陽光パネルを設置して発電を行う施設を「産業用太陽光発電」といいます。

よく見かける自宅などの屋根に太陽光パネルを設置して、そこで発電された電力を使いながら、余剰電力を売電する方法は「住宅用太陽光発電」といい、産業用太陽光発電と区別されています。

太陽光発電の場合は、入居者や利用者がいなくとも収益が見込め、日照さえ確保できれば住環境や利便性なども関係ありません。

高い建物がない分、むしろ田舎の土地の方が適しているといえるくらいです。

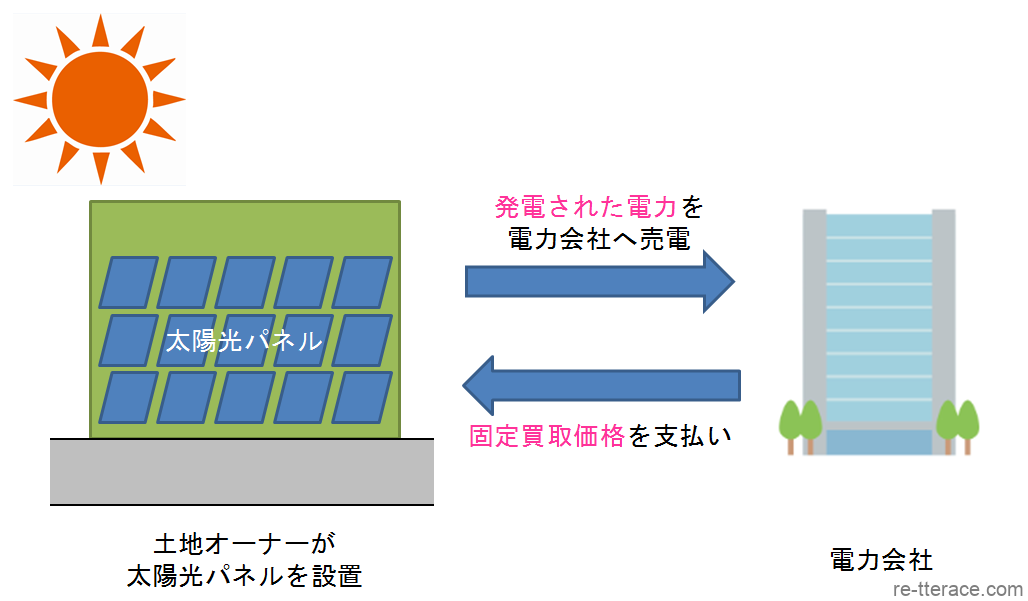

土地上に太陽光パネルを設置して電力を発電し、固定価格買取制度により電力会社へ売電します。

<太陽光発電による固定価格買取制度の仕組み>

4.3.2太陽光発電のメリット・デメリット

太陽光発電により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・人口の少ない田舎の土地でも有効活用が可能 ・産業用太陽光発電の場合、電力会社が20年間固定価格で買い取るため、初期投資の回収が可能 ・メンテナンス費用やランニングコストがほとんどかからない ・自治体から補助金が交付される場合がある | ・初期投資額が大きい ・設置後の建物建築や樹木植樹などによる発電量低下のリスクがある ・相続税、固定資産税の対策効果が全くない ・土地の流動性が低下する ・太陽光パネルの光が反射し、近隣住民よりクレームやトラブル発生のリスクがある |

・主なメリット

最も大きなメリットは、電力会社が20年間固定価格で発電した電力の買い取ることが義務付けられているため、当初10年間で初期投資を回収し後の10年間で利益を蓄積していくという安定的な土地有効活用ができる点です。

さらに、太陽光発電設備には10年間のメーカー保証が付いているため、メンテナンス費用やランニングコストもほとんどかかりません。

また、自治体によっては太陽光パネル設置に伴う補助金(10%程度)が交付されることがあります。

・主なデメリット

土地を選ばない太陽光発電ですが、太陽光パネル設置の費用は20~30万円/kwとなっており、初期投資額はそれなりに高額となります。

また、日照を阻害する建物が建てられたり、樹木が植えられたりすると発電量が低下するリスクや、太陽光パネルの反射による近隣住民からのクレームやトラブル発生のリスクがあるため、あらかじめ注意しましょう。

4.3.3太陽光発電の注意点

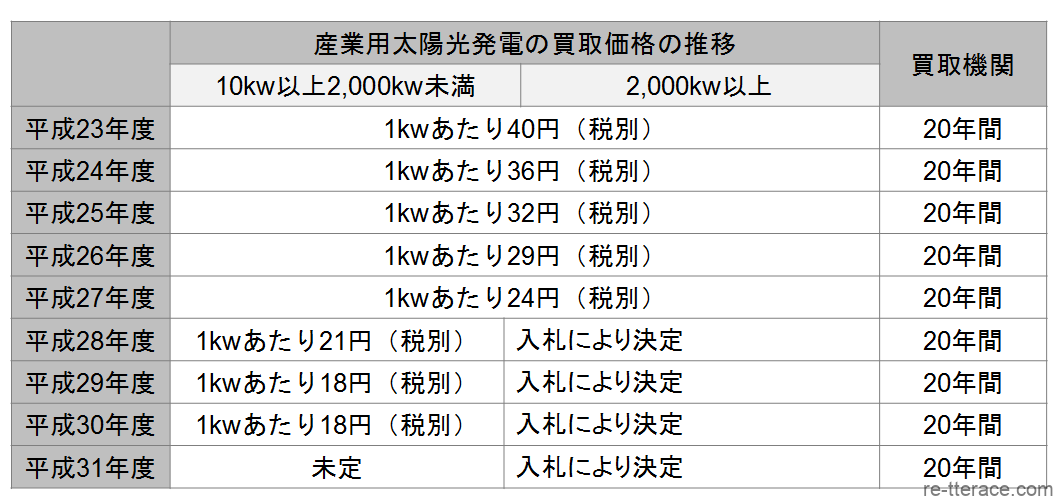

まずは、2012年度以降の産業用太陽光発電の買取価格の推移を見てみましょう。

<産業用太陽光発電の買取価格の推移>

上の表の通り、買取価格は毎年下がっていますが、太陽光パネルの導入費用も下がっているため、利回りとしては変わらず10%程度を確保しています。

しかし、買取価格が下落傾向にあることは注意し、導入のタイミングについて検討する必要があります。

4.3.4相続税対策の効果

太陽光パネルを設置しても、土地や建物が貸家建付地や貸家の評価を受けることができないため、相続税や固定資産税に対する優遇はありません。

ただし、太陽光パネルを設備として保有するため、減価償却による所得税に対する節税効果は一定程度あるでしょう。

4.4定期借地権

4.4.1定期借地権による土地有効活用のポイント

定期借地権による土地有効活用とは、土地の借り手が店舗や賃貸住宅などを運営するために一定期間(10年~50年程度)土地を定期借地権で賃借し、土地オーナーは安定的に地代収入を得る方法のことをいいます。

土地の借地契約は更新されることなく、契約期間満了後は土地オーナーに返還されます。

定期借地権は平成4年の借地借家法(新法)の施行により、創設された新しい権利です。

旧法借地権は借り手有利な契約となっており、借り手が更新を続けることで半永久的に土地を借りることができるという、土地オーナーにとってのデメリットがありました。

そこで、多くの土地オーナーからの要望もあり、定期借地権が創設されたという経緯があります。

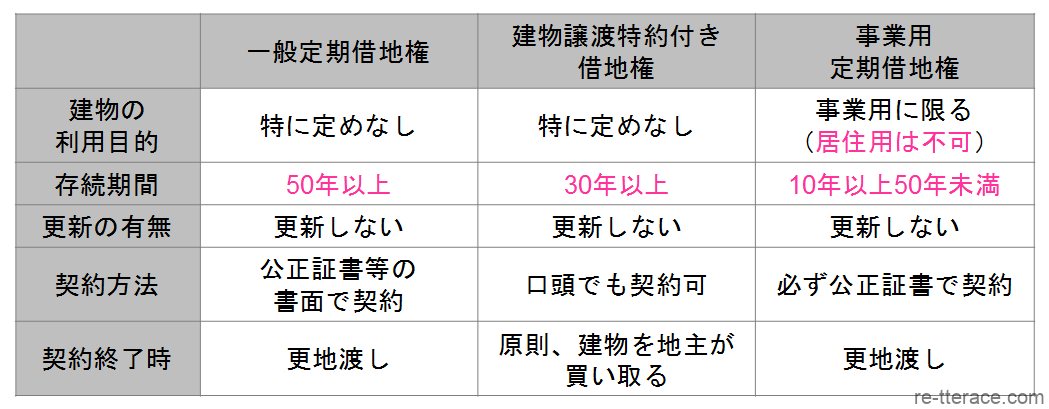

定期借地権には、「一般定期借地権」「建物譲渡特約付き借地権」「事業用定期借地権」の3種類があり、それぞれの特徴は下記の通りです。

<定期借地権の種類と特徴>

借り手の事業内容などにより、3種類の定期借地権のいずれかで契約を締結します。

定期借地権による貸地は、賃貸住宅系・商業施設系・介護系など幅広い用途の事業が可能となり、代表的な事例として、コンビニエンスストア・ファミリーレストランなどの飲食店舗・サービス付き高齢者向け住宅・有料老人ホーム・定期借地権付き分譲マンションなど多くのケースで採用されています。

4.4.2定期借地権のメリット・デメリット

定期借地権により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・初期投資がなく、リスクを負うことがない ・安定的な地代収入が得られる ・借り手が住宅系の建物を建てる場合は、大幅な固定資産税・都市計画税の軽減が可能 ・土地の相続税評価額の軽減が可能 ・契約期間満了後は土地が返還される ・管理やメンテナンスの手間や費用がない ・一時金(保証金)が得られる場合がある(ただし返還義務あり) | ・契約満了までの長期間、土地を他の用途に転用できない ・収入が地代だけのため収益性は低い |

・主なメリット

建物を建てるのも管理するのも借り手ですので、土地オーナーは初期投資がなく、メンテナンス費用なども発生しないローリスクローリターンの土地有効活用です。

長期間、安定した地代収入を得ることができます。

また、借り手が住宅系の建物を建てた場合は、住宅用地等の特例が適用され固定資産税における土地の固定資産税評価額が6分の1(200平方メートル以下の部分)、都市計画税における土地の固定資産税評価額が3分の1(200平方メートル以下の部分)と大幅に軽減されます。

・主なデメリット

定期借地権は、最低でも10年間、長ければ30年~50年程度の長期間の契約期間となり、契約期間満了まで土地を返還してもらえず、土地を他の用途へ転用することはできません。

また、収入は地代収入だけですので、自分で賃貸事業を行う場合と比較すると、収益性が低いこともデメリットといえるでしょう。

4.4.3定期借地権の注意点

契約期間が長期間となるため、契約期間満了が次世代にまでわたるケースが多くなります。

前述の通り、契約期間満了まで自分でその土地を活用することができませんので、事前に将来的な資産管理や運用を見据えた土地の有効活用計画を検討する必要があります。

4.4.4相続税対策の効果

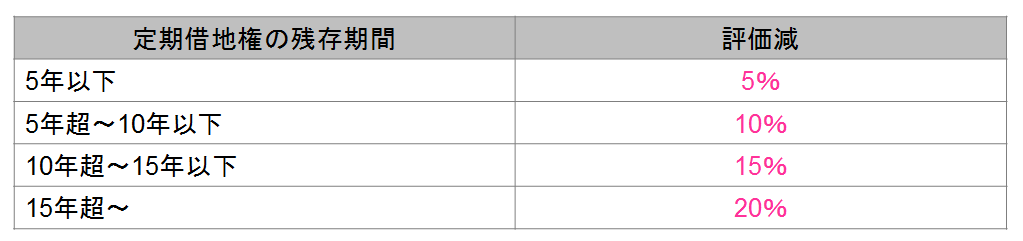

定期借地権により土地有効活用をした場合は、土地は「貸宅地」の評価となり経過年数に応じて相続税評価額に一定の評価減が見込めます。

<定期借地権の残存期間に応じた評価減の割合>

参考:国税庁ホームページ No.4613 貸宅地の評価 より

例えば、50年契約の一般定期借地権が設定されている相続税評価額1億円の土地があり、契約後25年経過した後に相続が発生した場合、その土地の評価額は、1億円-1億円×20%=8,000万円となります。

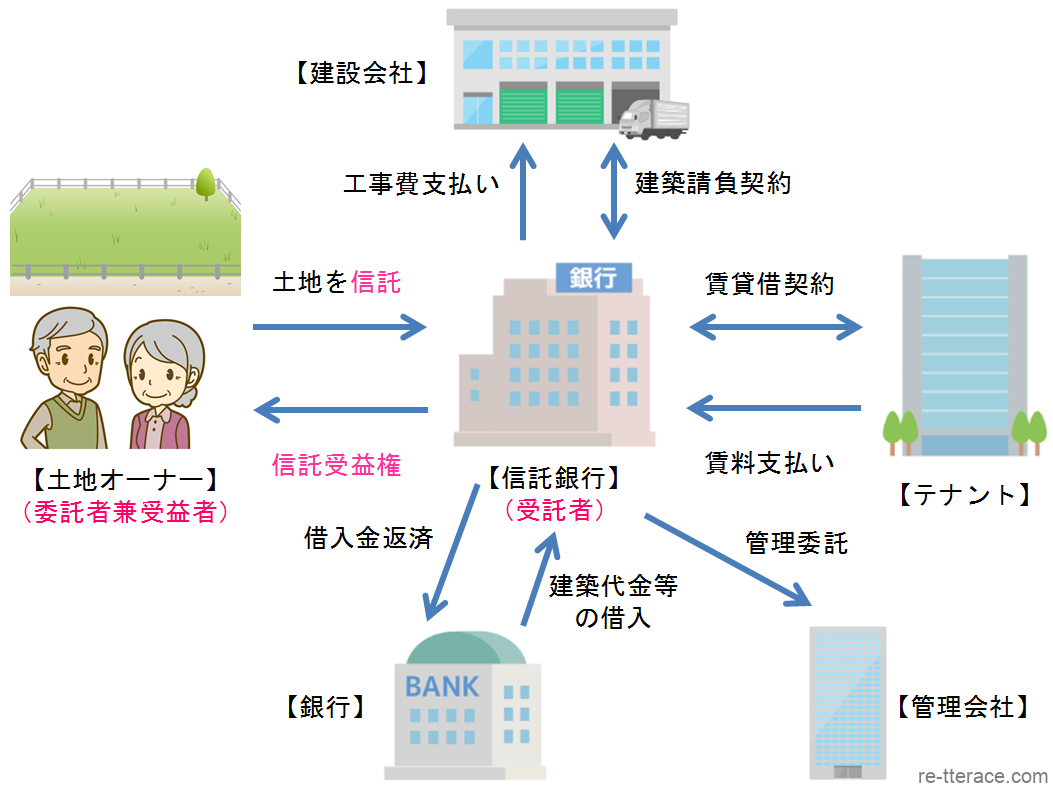

4.5土地信託

4.5.1土地信託による土地有効活用のポイント

「信託」とは「信用して託す」という意味ですので、土地信託は「土地を信用できる第三者に託す」ということになります。

ここでいう第三者とは、信託のプロである「信託銀行」が一般的ですが、専門の信託会社もあります。

土地オーナーが委託者として土地有効活用を信託銀行に信託し、信託受益権を取得して土地信託の受益者となります。

一方、受託者である信託銀行は建設会社と建物請負契約を締結し、建物建設を発注します。

この時、信託銀行は必要に応じて建築代金などの資金を銀行から借入れます。

信託銀行は完成した建物をテナントに賃貸して賃料収入を受領し、設備管理などの専門的な管理業務は外部の管理会社へ委託します。

受領した賃料収入から借入金の返済、公租公課などの諸経費、信託報酬などを差し引いて、土地オーナーへ配当します。

信託契約は10年~30年程度の長期間となり、契約終了時には信託した土地だけでなく建築した建物も土地オーナーに返還されます。

以上が、土地信託の大まかな仕組みとなっています。

<土地信託の仕組み>

4.5.2土地信託のメリット・デメリット

土地信託により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・プロである信託銀行にすべて任せるため、専門的知識がなくてもベストな土地有効活用ができる ・土地と建築した建物も返還される ・自己資金が必要ない ・土地有効活用のバリエーションが豊富 ・信託受益権は売買・相続ができる ・ケースによって相続税や固定資産税の節税効果がある | ・信託報酬が発生する ・すべての土地が信託できるわけではない ・自分で賃貸事業を行うより収益性が低い ・受託者が賃貸事業に失敗した場合のリスクがある |

・主なメリット

土地信託の場合は、建物の建築代金など何千万円、時には億単位の資金を信託銀行が金融機関から調達してくれるため、土地オーナーは自己資金の必要がありません。

そして、信託契約終了時には、土地だけでなくその建物も一緒に土地オーナーに返還されます。

また、信託銀行の幅広いネットワークや蓄積されたノウハウを利用するため、土地の価値が最大化となる有効活用のバリエーションが豊富にあることもメリットです。

・主なデメリット

信託銀行に高額な信託報酬を支払うため、自分自身で企画・管理運営を行う場合と比較して、収益性が低くなります。

また、信託銀行による運用が失敗した場合は、配当を受けられないばかりか追加投資のリスクがあります。

良くも悪くも信託銀行次第ということを、あらかじめ覚悟しておく必要があります。

4.5.3土地信託での土地有効活用の注意点

土地信託の受託者(信託銀行など)には大きな責任があるため、信託される土地の収益性や資産価値などを事前に精査して信託契約の意思決定をします。

受託者である信託銀行などは「運用のプロ」として、非常に厳しい視点で土地をデューデリジェンスンス(調査)して事業収支を計算するため、収支の合わない土地は信託契約を締結しないケースがあります。

そのため、すべての土地が信託契約を締結できるわけではない点に注意しましょう。

4.5.4相続税対策の効果

信託した土地と建築された建物の相続税評価額は、自分で建てた場合と同じ評価となるため相続税対策の効果があり、固定資産税評価額も同様です。

建物の減価償却費も経費とできるため、所得税対策の効果が見込めます。

5.売却による土地有効活用

最後に、売却による土地有効活用について説明します。

土地を売却するという選択肢も有効活用のひとつであり、売却にも大きく2つの方法があります。

5.1単純売却

5.1.1単純売却による土地有効活用のポイント

まずは、単純に土地を第三者へ売却する方法です。

その土地を保有し続けても、収益の上がる土地有効活用の方法がない場合など、売却して現金化することが最も良い方法といえるでしょう。

土地の単純売却の方法には、次の2種類があります。

・仲介で売却する

不動産会社と媒介契約を締結し、仲介にて売却を依頼する方法です。

土地を売却する場合の一般的な方法であり、主な買い手は個人などのエンドユーザーや法人などになります。

仲介の場合は、市場価格で売却することが可能ですが、土地によっては売却までの時間が長期化するリスクもあります。

・買取により売却する

不動産会社に買い取ってもらう方法です。

買取の場合は、売却価格は仲介の場合より安くなりますが、すぐに現金化できることがメリットといえます。

5.1.2単純売却のメリット・デメリット

単純売却により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・現金化して納税資金として備えられる ・現金化すれば遺産分割しやすくなる ・固定資産税・都市計画税や維持・管理の負担がなくなる | ・現金化することにより、相続税評価額が高くなる ・譲渡所得税がかかる場合がある |

・主なメリット

土地を売却して現金化することにより、納税資金への充当や遺産分割しやすくなるメリットがあります。

また、土地の維持・管理や固定資産税などの負担からも解放されます。

・主なデメリット

土地を売却して現金化すれば、相続税評価額が高くなることや譲渡所得税が発生するなどのデメリットが発生することがあります。

5.1.3単純売却の注意点

仲介および買取、いずれの場合も不動産会社選びが大きなポイントとなります。

必ず複数の不動産会社から仲介の査定を受けたり、買取価格を提案してもらったりし、比較・検討することが大切です。

また、土地を売却した場合に譲渡所得(売却益)が出れば、その譲渡所得に対して所得税と住民税が課税されます。

譲渡所得は「譲渡価額-(取得費+譲渡費用)-特別控除」で計算され、譲渡所得税は相続税とは別に課税されますので注意が必要です。

5.1.4相続税対策の効果

相続税対策の効果としては、下記の点が挙げられます。

・相続税の納税資金の確保

相続税は、相続発生後10ヶ月以内に現金で一括納付しなければなりません。

不動産は売却に時間がかかることもありますので、あらかじめ売却し納税資金として現金化しておくこともひとつの方法です。

・不動産資産の組み替え

利用する予定のない土地を売却して、収益が安定している賃貸アパートや人気エリアの区分所有マンションに買い替えたりすることは、有効な相続税の生前対策といえるでしょう。

・遺産分割しやすいように備える

相続財産が土地や建物だけの場合、不動産は均等に分割することが難しいため、複数の相続人がいると、その分割方法を巡ってトラブルが発生するケースも考えられます。

そのような場合に、事前に土地を売却して分割しやすい現金にしておくことは、有効な生前対策のひとつです。

5.2等価交換

5.2.1等価交換による土地有効活用のポイント

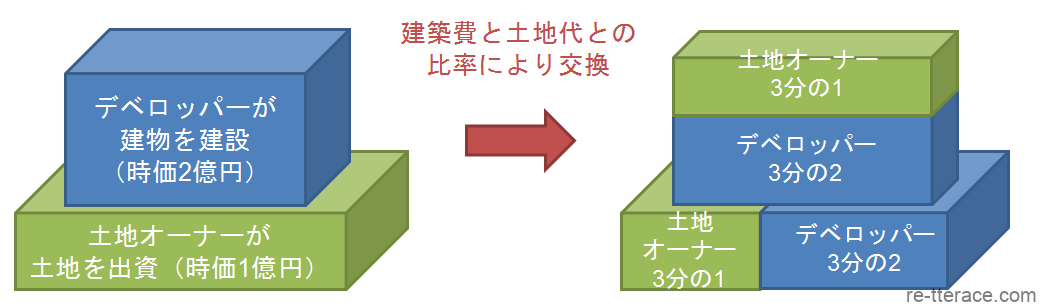

等価交換とは、所有している土地上に共同事業者である不動産開発会社(デベロッパー)が建築費等の事業費を出資して、マンションやオフィスなどを建設し、出資比率に応じて土地と建物を等価で交換する土地有効活用の方法です。

<等価交換の仕組み>

等価交換によって、土地オーナー建築費などの資金を負担することなく建物を取得することができ、デベロッパーは高額な土地を取得するための資金やリスクを軽減することができます。

上の図で、土地オーナーが所有する時価評価額1億円の土地上に、デベロッパーが2億円の建物を建てた場合、完成後の土地・建物をそれぞれ土地オーナー1:デベロッパー2の比率で共有することになります。

等価交換で取得した建物部分は、賃貸をすることで家賃収入を得ることができ、自分自身で利用することもできます。

5.2.2等価交換のメリット・デメリット

等価交換により土地有効活用を行った場合の主なメリット・デメリットは、下記の表の通りです。

| メリット | デメリット |

|---|---|

| ・自己資金や借入金が必要ない ・安定的な家賃収入を得られる ・相続税対策の効果がある ・課税繰り延べにより譲渡所得税がかからない場合がある ・遺産分割しやすくなる ・デベロッパーの豊富な開発ノウハウや専門知識を利用できる | ・土地の一部を手放さなければならない ・土地の所有権が出資比率に応じた共有持分となる ・設計やプランなど、デベロッパー主導となる ・共同所有となるため権利関係が複雑化する |

・主なメリット

大きなメリットとして、自己資金や借入金、建物を建設するリスクなどを負わずに土地有効活用をすることができる点があります。

また、通常、土地を売却する場合にはその売却益に対して譲渡所得税が課税されます。

しかし、等価交換の場合、一定の要件を満たせば譲渡所得税を繰り延べることができる「立体買換えの特例」を適用して、譲渡所得税をゼロとすることが可能です。

ただし、この特例は「税金の免除」ではなく、あくまでも譲渡時の税金をその後に繰り延べるという趣旨ですので注意しましょう。

・主なデメリット

土地の所有権が出資比率に応じた共有持分となるため、土地の一部を手放さなければなりません。

また、土地・建物が共同所有となるため、権利関係が複雑化するリスクがあります。

例えば、共有の場合、必ず共有者の同意を得なければ物件を売却することができず、自分だけの意思では進められません。

5.2.3等価交換の注意点

デベロッパーのノウハウや専門知識に全て委ねて土地有効活用をすることができますが、それゆえに事業全体がデベロッパー主導となり、デベロッパーのビジネスモデル(オフィスビル・賃貸マンション・分譲マンション・商業ビルなど)に大きく影響されてしまい、自分が思い描いた不動産を取得できないことがあります。

そのため、事前にデベロッパーの事業計画をよく検討し、デベロッパーの選択を間違えないようにすることが大切です。

5.2.4相続税対策の効果

土地は貸家建付地としての評価となり、建物は貸家評価とすることができるため、相続税対策として大きな効果が見込めます。

また、建物を区分所有とすれば遺産分割がしやすくなり、一部の区分所有部分を売却して現金化することもでき、相続発生時の備えとすることができます。

6.土地は有効活用してこそ資産です

14種類の土地有効活用を紹介してきました。

土地は持っているだけでは費用や税金がかかるだけであり、適切に活用してこそ資産といえます。

近年は土地有効活用も難しくなってきており、今後のマーケットを考えると、ますます厳しい状況になっていくことは間違いありません。

だからこそ、マーケットのニーズを適切に掴んだ有効活用が求められます。

そのためには、土地有効活用の確かなノウハウや経験を持つ不動産会社やデベロッパーをパートナーにすることが大切です。

ただし、不動産会社やデベロッパー主導で言われるままに従うのではなく、自分自身もマーケットのニーズと有効活用をする目的をしっかりと認識し、最も適切な活用方法について考えましょう。

いずれの土地有効活用の方法を選択するにしても、きちんとした事業計画と事業収支シミュレーションが欠かせません。

必ず、複数の不動産会社などの提案を受けて、最も有効的な事業計画を選択しましょう。

また、相続税法は細かな制度が多くあり、難解なうえに毎年内容が変更されることもしばしばあります。

相続税上の有利・不利については、相続税に強い税理士などの専門家にも相談しましょう。

.jpg)