株式や為替の投資では、心理的な負担が大きいと感じることがありませんでしょうか。

たとえば、

- チャートやポートフォリオが気になってしまい、一日中トレードの画面ばかりをみてしまう

- 少しでも損失が出ると気になって仕方がない

- 損失が大きくなっても、損切りができずにズルズルと損失を拡大してしまう

- 逆に、利益が出ると少しでも早く利益を確定したくなり、結果的にさらに利益が出る前に利益を確定してしまう

- あれこれ投資商品や投資情報に振り回されて、そのたびに時間や手数料などがかかってしまう

などといったことです。

これらにはプロスペクト理論という心理学的な理論もありますが、根本的には株式投資や為替などの投資では、自分自身の意思でコントロールできずに相場に振り回されることでストレスがたまりやすいようです。

そのため、今回は投資のストレスがかかりづらく、時間をかけずに、どのような相場でも、コツコツと利益を上げていく方法を紹介します。

それは、アメリカで投資家として有名なレイ・ダリオ氏の黄金のポートフォリオ「オール・ウェザー(全天候型)」ポートフォリオです。

目次

レイ・ダリオ氏の黄金のポートフォリオ「オール・ウェザー(全天候型)」ポートフォリオとは

経済はインフレ率と成長率の2つの軸で4つの季節に分けられる

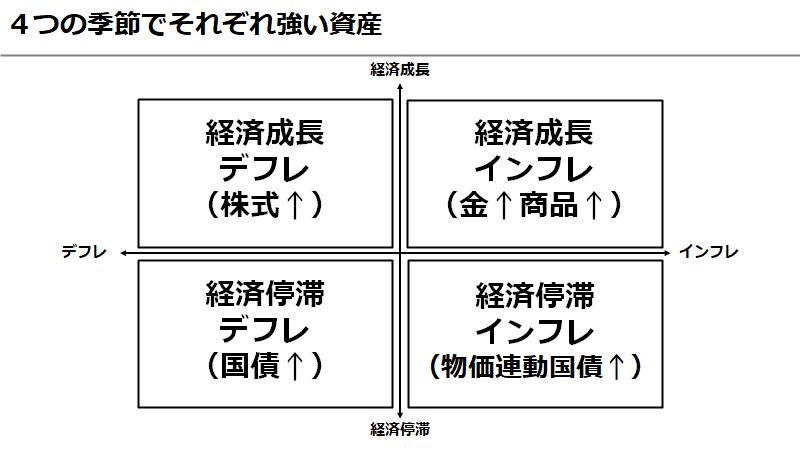

レイ・ダリオ氏によると、経済はインフレ率と成長率の2つの軸で、4つ季節に分けられるそうです。

経済の流れを理解するためには、こちらの動画がおすすめです。

経済は、予測不能な中でこれら4つの季節を不規則に移動しています。

それぞれの局面に強い資産は、以下のとおりです。

インフレ

- インフレとは、通貨の量が増えて、相対的に商品の価格が上がる局面です。

- このときは、通貨の価値が下がるため、現金や長期国債などの価値が下がり、商品や金の価値が上がります。株式は、インフレが進みはじめたときには上がりますが、インフレの終盤では下がる傾向にあります。

デフレ

- デフレとは、通貨の量が減って、相対的に商品の価格が下がる局面です。

- このときは、通貨の価値が上がる、現金や長期国債などの価値が上がり、商品や金の価値が下がります。株式は、デフレが進みはじめたときには下がりますが、デフレの終盤では上がる傾向にあります。

経済成長

- 経済成長のときには、株式や商品の価値が上がります。一方で現金、国債、金の価値が下がります。

経済停滞

- 経済停滞のときには、株式や商品の価値が下がります。一方で現金、国債、金の価値が上がります。

どの季節がいつ来るかはわからなため、どれがきてもよいように、資産を分散して備えておくのです。

レイ・ダリオ氏が提唱する黄金のポートフォリオ「オール・ウェザー(全天候型)」ポートフォリオは、これらの4つの季節のいずれの状態でも資産を増やすことができるポートフォリオです。

レイ・ダリオ氏によると、これらの4つの季節にあった資産の配分比率は以下というのです。

レイ・ダリオ氏の「黄金のポートフォリオ」(全天候型ポートフォリオ)

- 米国株式:30%

- 中期米国債(7~10年):15%

- 長期米国債(20~25年):40%

- 金:7.5%

- 商品取引:7.5%

詳しくは書籍『世界のエリート投資家は何を考えているのか』をご覧ください。

なお、レイ・ダリオ氏は、アメリカで有名なヘッジファンドのファンドマネージャーですが、普段は超富裕層からの大口の契約しかしないことで有名です。本書で個人投資家向けのポートフォリオを公開したことは、大変話題になりました。

レイ・ダリオの黄金のポートフォリオに関連する記事はこちらもご覧ください。

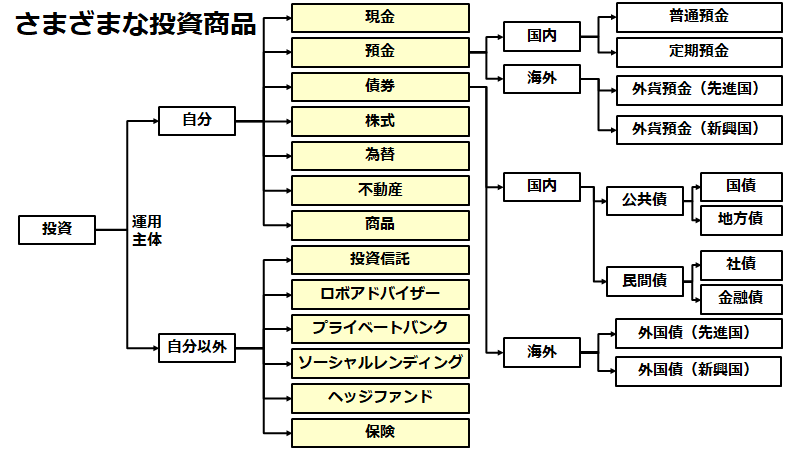

リスクを下げるために、分散投資(ポートフォリオの多様化)をする

分散投資(ポートフォリオの多様化)は、リスクを減らしリターンを増やす戦略として、多くのところですすめられています。

しかし、株式が30%しかないことに驚く方も多いでしょう。レイ・ダリオ氏によると、株式は債券の3倍のリスクがあるため、ポートフォリオの3分の1程度にしたほうがよいとのことです。

実際に、株式市場が大暴落した、2008年のリーマンショックや、2020年のコロナショックでも、このポートフォリオは利益を出しています。

コストを下げるために、ETF(上場投資信託)を活用する

個別で株式の銘柄や、金や商品を買うこともできるのですが、ここでは手軽でコストをかけない方法として、ETF(上場投資信託)を活用して実現する方法がおすすめです。

ETF(上場投資信託)は、あらかじめ信託会社が個別の銘柄を集めた指数をもとにした、株式のような商品となっています。少額から買うことができ、近年では手数料が安い商品も増えてきています。

黄金のポートフォリオを実現する筆者おすすめのアメリカETF(上場投資信託)

レイ・ダリオ氏の黄金のポートフォリオがわかったところで、個人投資家はどのようにポートフォリオをつくるのがよいでしょうか。

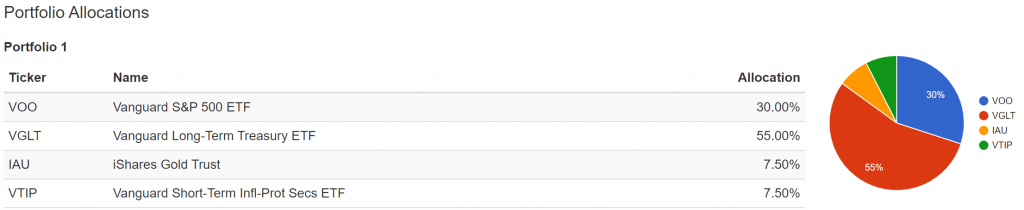

私は、個人的には以下の4本のETFでポートフォリオを構築することをおすすめしています。

こちらのポートフォリオでは、安定的にコツコツ利益を上げていくポートフォリオであることから、低コスト&低リスクで運用ができるように、手数料ができるかぎり安くなるETFを選んでいます。

また、個人的には、アメリカは資本主義の中心地であり、若年層を中心に人口が増えている国であることから、経済成長を今後もつづけていくと予想しています。そのためドル建てで統一しています。

おすすめポートフォリオの過去のパフォーマンス

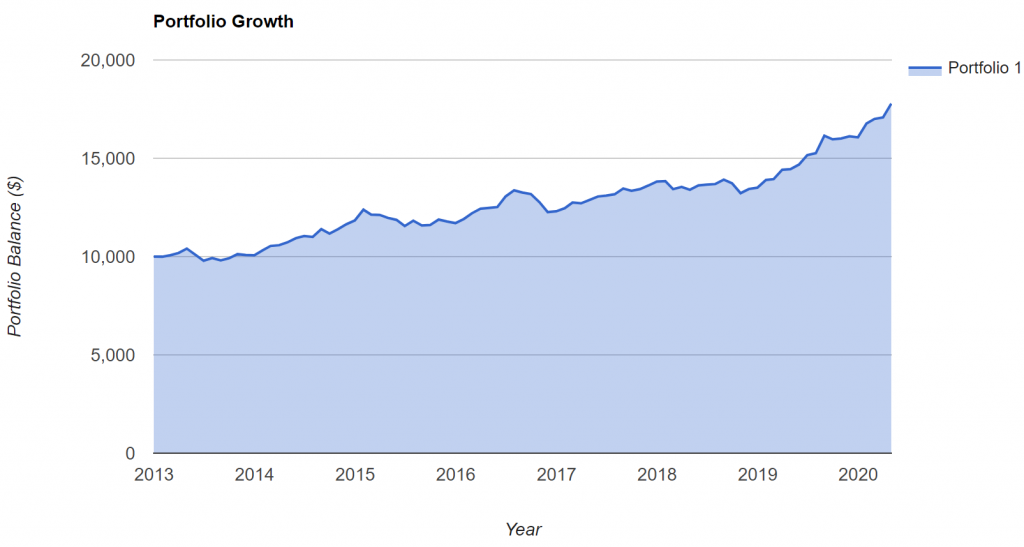

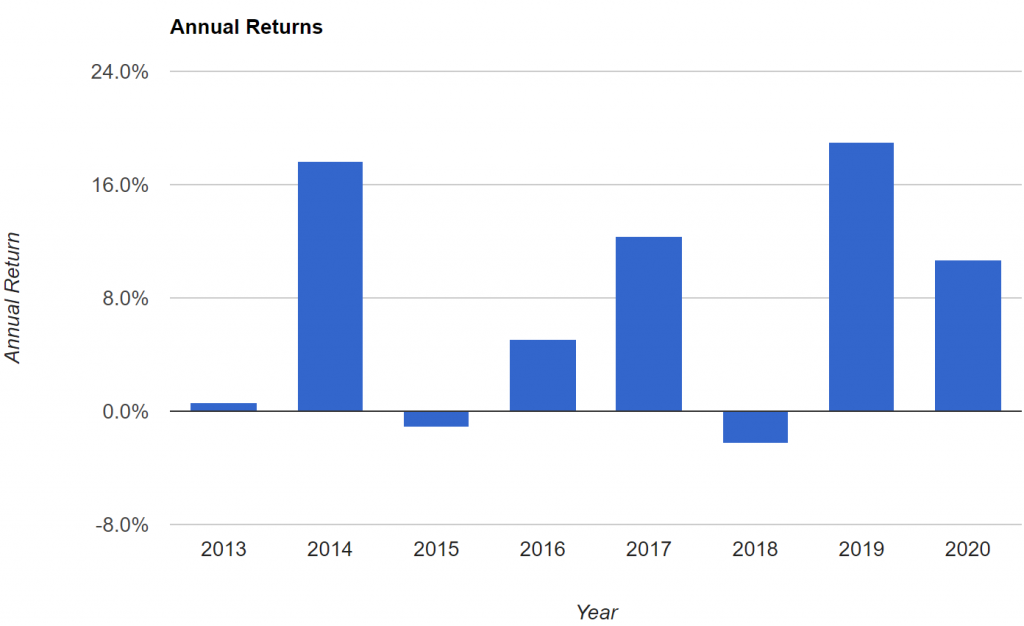

今回は、Portfolio Visualizerのサービスで検証しました。

2013年から2020年4月までの間で、7.78%の利益を上げることができています。

とくに注目したいのが8年間のうち5年間で資産が増えていることと、最小の損失でも年間に2.28%に抑えているところです。

さまざまな景気変動のなかでも、利益を出しつづけていることがうかがえます。

黄金のポートフォリオをアレンジする候補のETF(上場投資信託)

なお、今回のポートフォリオを作成するにあたり、参考にしたETFの一覧を作成しました。好みにあわせて入れ替えることも可能です。

株式のETF(米国S&P500、米国株式全体、全世界株式)

株式ではアメリカの大手企業500社を集めたS&P500の指標に連動するSPY、IVV、VOOが候補となります。米国株式全体に連動させたい場合には、VTIがおすすめです。

また、さらにリスクを分散させるために、地域を分散させてポートフォリオをつくることも可能です。個別の銘柄やETFで日本やヨーロッパ、新興国などを含める方法もありますが、VIを採用するのがよいでしょう。

| 対象 | ティッカー | 名称 | 概要 | 評価 | 経費率 | 分配利回り |

|---|---|---|---|---|---|---|

| 株式(S&P500連動型) | SPY | SPDR S&P500 ETF | ・S&P500種指数の全構成銘柄に連動 ・四半期ごとに配当あり | 0.09% | 1.98% | |

| IVV | iShares S&P 500 Index | ・S&P500種指数の全構成銘柄に連動 ・四半期ごとにリバランス | 0.04% | 2.33% | ||

| VOO | VANGUARD IX FUN/S&P 500 ETF SHS NEW | ・S&P500種指数の全構成銘柄に連動 ・四半期ごとにリバランス | ◎ | 0.03% | 1.97% | |

| 株式(米国全体) | VTI | VANGUARD IX FUN/VANGUARD TOTAL STK | ・米国株式市場全体 ・3500以上の銘柄を保有 ・時価総額ベースでウエートを算定 | 0.03% | 1.86% | |

| 株式(世界全体) | VT | VANGUARD INTL E/TOTAL WORLD STK IX | ・FTSEグローバル・オールキャップ・インデックスに連動 ・時価総額加重の算出法 ・四半期ごとにリバランス | 0.08% | 2.60% |

国債(中期米国債、長期米国債、世界国債)

世界中の債権を買いたい場合には、米国債と世界国債(米国を除く)の組み合わせで実現できます。

レイ・ダリオ氏の指摘どおりに中期米国債と長期米国債を分けてポートフォリオをつくる場合には、IEFとEDVを組み合わせるのほうが近しく、両者を分けてリバランス(資産の再分配)がしやすいですが、コストを踏まえるとVGLTのみでもよいのではないかと考えています。

| 対象 | ティッカー | 名称 | 概要 | 評価 | 経費率 | 分配利回り |

|---|---|---|---|---|---|---|

| 中期米国債(7~10年) | IEF | iShares Barclays 7-10 Year Trasry Bnd Fd | ・残存期間7-10年の米国債で構成される指数に連動 | △ | 0.15% | 1.65% |

| 長期米国債(20~25年) | TLT | iShares Barclays 20+ Yr Treas.Bond | ・残存期間が20年を超える 米国債で構成される指数に連動(20~30年が主) | 0.15% | 1.65% | |

| VGLT | VANGUARD SCOTTS/VANGUARD LONG-TER | ・ブルームバーグ・バークレイズ米国長期国債インデックスに連動 ※10~20年が約7%、20~30年が約93% | ◎ | 0.05% | 2.00% | |

| SPTL | SPDR S TR/BLOOMBERG BARCLAYS | ・ブルームバーグ・バークレイズ長期米国債指数の価格および利回りに連動 ※10~20年が約9%、20~30年が約91% | 0.06% | 1.95% | ||

| EDV | VANGUARD WORLD/EXTD DURATION TREA | ・米国債20~30年に連動 ※20~30年がほぼ100% | △ | 0.07% | 2.01% | |

| 世界国債(米国を除く) | IGOV | iSHARES TR/INTL T BD ETF | ・世界国債(米国を除く) | 0.35% | 0.25% |

金

金はコストをふまえると、IAUがおすすめです。さらにリスクを分散させ多様化をさせたい場合には、プラチナや銀、銅などの貴金属、仮想通貨に分けることもできます。

| 対象 | ティッカー | 名称 | 概要 | 評価 | 経費率 | 分配利回り |

|---|---|---|---|---|---|---|

| 金 | GLD | SPDR Gold Shares | ・金の国際価格(ロンドン午後金決値決め)に連動 | 0.40% | 0.00% | |

| IAU | iShares Gold Trust | ・カストディアンが保有する金で構成 | ◎ | 0.25% | 0.00% | |

| レアアース | REMX | VANECK VECTORS /VANECK VECTORS RARE | ・MVISレアアース/ストラテジック・メタルズ・インデックスに連動 ・米国、中国、オーストラリアの鉱山会社など ・銘柄を四半期ごとに入れ替え ※金属を多様化させたい場合など | 0.57% | 0.69% |

商品・米国物価連動国債

商品は、レイ・ダリオ氏のポートフォリオのなかで、もっとも個人投資家が再現しづらいものではないかと思います。商品はインデックスの種類により構成が分かれており、経費率が高いため、リターンが少ない割にコストがかかるものが多いためです。

レイ・ダリオ氏が商品をポートフォリオに入れている目的がインフレ時に強い資産を入れることであったことから、今回はインフレに連動する国債VTIPを採用することにしました。

| 対象 | ティッカー | 名称 | 概要 | 評価 | 経費率 | 分配利回り |

|---|---|---|---|---|---|---|

| 商品 | GSG | iShares S&P GSCI Commodity-Indexed | ・多様なコモディティ商品が投資対象 ※投資対象が万遍ない | △ | 0.85% | 0.00% |

| DBC | PowerShares DB Com Indx Trckng Fund | ・コモディティ先物14銘柄 | 0.87% | 2.26% | ||

| 国債(米国物価連動) | TIP | iShares Barclays TIPS Bond Fund | ・米国物価連動国債に連動 | 0.19% | 2.15% | |

| VTIP | VANGUARD MALVER/SHORT-TERM INFLATIO | ・米国物価連動国債(TIPS)0~5年指数の価格および利回りに概ね連動 | ◎ | 0.05% | 1.94% |

原油や農業商品にも、それぞれのETFもあるため、あらゆる種類のものを分けて購入するのも可能です。ただし、経費率が高くなってしまう場合が想定されます。

その他でコストを抑える方法として、原油や農業に関する会社の株式(エクソンモービル社など)や、商品の分を金で代替する(15%の金を購入する)方もいらっしゃるようです。

おすすめのポートフォリオをつくるための手数料、経費率、分配利回りの目安

今回は、おすすめのポートフォリオとして、レイ・ダリオ氏の思想にもとづき、低コストで気軽につくれるポートフォリオを紹介しました。

とくに、保有して管理する銘柄の本数が少なくなるように、アメリカのETF(上場投資信託)4本にしぼりました。

ここで、今回おすすめのポートフォリオの手数料、経費率、分配利回りを計算してみます。

初回のポートフォリオの構築や、リバランスの際には手数料がかかるため、SBI証券の場合でまとめてみました。

| 対策 | 対象 | ティッカー | 名称 | 割合 | SBI証券 手数料 | 経費率 | 分配利回り |

|---|---|---|---|---|---|---|---|

| 経済成長 & インフレ | 株式 | VOO | VANGUARD IX FUN/S&P 500 ETF SHS NEW | 30% | 実質 無料 | 0.03% | 1.97% |

| 経済成長 & デフレ | 国債 | VGLT | VANGUARD SCOTTS/VANGUARD LONG-TER | 55% | 0.45% (最大2,000円) | 0.05% | 2.00% |

| 経済停滞 & インフレ | 金 | IAU | iShares Gold Trust | 7.5% | 0.45% (最大2,000円) | 0.25% | 0.00% |

| 経済停滞 &デフレ | 物価連動債 | VTIP | VANGUARD MALVER/SHORT-TERM INFLATIO | 7.5% | 0.45% (最大2,000円) | 0.05% | 1.94% |

| 合計 | 全天候型 | ー | 100% | 0.32% | 0.06% | 1.84% |

1回でまとめて購入するETFが44万円を超える場合には最大で2,000円の手数料となるためさらに手数料がやすくなりますが、最大でも手数料0.32%、経費率0.06%、分配利回り1.84%の計算となります。

たとえば、予算が100万円の場合には、初回ポートフォリオを構築するための手数料は3,150円、年間の経費の支払いが590円、年間の配当が18,365円となるイメージです。(すべて税別)

今回は配当が目的ではありませんが、レイ・ダリオ氏によるとどのような経済局面でも利益を出しつづけることが見込めるポートフォリオとなっていますので、資産が少しずつ増えていくことが目指せます。

年に1回~数回のリバランス(資産の再構成)

なお、こちらのポートフォリオは、時間の経過とともに価格の上下があり、資産の配分比率が変わっていきます。そのため、年に1回~数回を目処にリバランス(資産の再構成)をおこないます。

その際には、そのときのポートフォリオのなかで、利益が出ているものを売って、その分の金額で、損失が出ているものを買うのがよいでしょう。

あるいは、定期的に積立をおこなう場合には、配分比率の少ないものを買う方法や、取り崩しをおこなう場合には、配分比率の高いものから売ることで、配分比率を調整します。

なお、レイ・ダリオ氏の構想を参考に、リバランスを自動でおこなってくれるETFも、2019年12月に誕生しました。

| 対象 | ティッカー | 名称 | 概要 | 評価 | 経費率 | 分配利回り |

|---|---|---|---|---|---|---|

| 全天候型 | RPAR | TIDAL ETF TR/RPAR RISK PARITY ETF | ・株式、債券、商品でレイ・ダリオ氏風のポートフォリオを作成したもの | △ | 0.50% | 0.77% |

こちらは経費率が高くコストがかかってしまうことから、おすすめはしませんが、リバランスですら面倒だという場合には、検討してみてもいいかもしれません。

コロナショック後のポートフォリオのつくりかた

2020年3月のコロナショックを経て、これからはどのようになるかが予測のしづらい状況となりました。どのような局面でもコツコツと利益を出せるポートフォリオをぜひ検討してみてください。

レイ・ダリオ氏のポートフォリオは、ルールが単純で、感情がほとんど入らず、相場を常に見る必要がないことから、退屈に感じる投資方法かもしれません。

もちろん、投資で勝てる確率を上げるためにも、政治や経済をじっくり勉強することが非常に重要です。しかし、時間をかけて勉強したからといって、それだけ利益が出るという保証はありません。

一度利益を出した場合でも、その方法が再現性があるのか、いつでも勝ちつづけることができるのか、運か実力かもわかりづらく疑問に思うことも多いはずです。

そのため、投資ではなるべく時間をかけずに理論をふまえて機会的におこない、余った時間は、時間をかけただけ成果や収入につながる本業、副業、起業、自己投資などに時間をかけるのがいいのではないかと思います。

そのような意味では、会社員や個人事業主など、本業に時間をかけていて、投資にそこまで時間をとれない方におすすめですし、老後に資産を守りながらも、時間を大切にしたいという方にも、参考になればと思います。

麻雀で、牌効率ばかりを気にして打ってしまう方にもおすすめです。

レイ・ダリオ氏の黄金のポートフォリオ「オール・ウェザー(全天候型)」ポートフォリオの関連記事

※記載内容には細心の注意を払っておりますが、不勉強のため誤りがある場合がございます。気になる点などがございましたら、どうかお気軽にお問い合わせをいただけますと幸いです。

-485x300.png)

.jpg)