- お金持ちになって幸せな毎日を暮らしたい

- 安定した収入を得て、不自由のない生活がしたい

- 資産運用に興味があるけど、どうしたらいいのかわからない…

- このまま会社員だけを続けていて大丈夫なのだろうか

会社員を続けていると、いまのお給料のままで、老後の生活までを補えるのか不安になることがあると思います。

今回は、会社員の資産形成に不動産投資をおすすめする理由を紹介させていただきます。

目次

会社員の資産形成の目的は?

資産形成の目的は、何があっても生きていくことができる状態をつくることだと思っています。

会社員の収入は、一見すると安定しているように思われがちですが、自分の身体が資本であるため、なにか万が一のことがあると給料が減ってしまったり、収入が途絶えてしまったりするリスクがあります。

そのため、とくに会社員にとっては、いざというときに向けた資産形成が大事であるといえます。具体的には、老後なども含めた人生の全体で、「収入」が「支出」を上回る状態であることが必要です。

このとき、「収入」とは、勤労や資産運用などで得られるお金のことで、「支出」とは、生活費や税金などとして支払うお金のことを指しています。この差分である収支がプラスであれば、生活をしていくことができます。

なお、収入のなかでも「労働収入」以外の収入が、支出を上回るようになるのであれば、それは「経済的自由」や「不労所得」と呼ぶこともあります。自分の時間を使わなくても、生きていくことができる状態です。

このような状態のときには、もちろん働かないで自由に過ごすこともできますが、自分のやりたいことを事業として、収支がマイナスにならない範囲内で自由に事業をすることもできます。

資産形成ではいくらを目指せばいいの?

資産形成では、「収入」>「支出」を維持することが大切ですので、実際の自分の「支出」を計算して、それ以上の「収入」が入る状態を目指すのが正しいです。

今回は、資産としては1億円を目指すケースを想定します。

まずは資産1億円を目指す

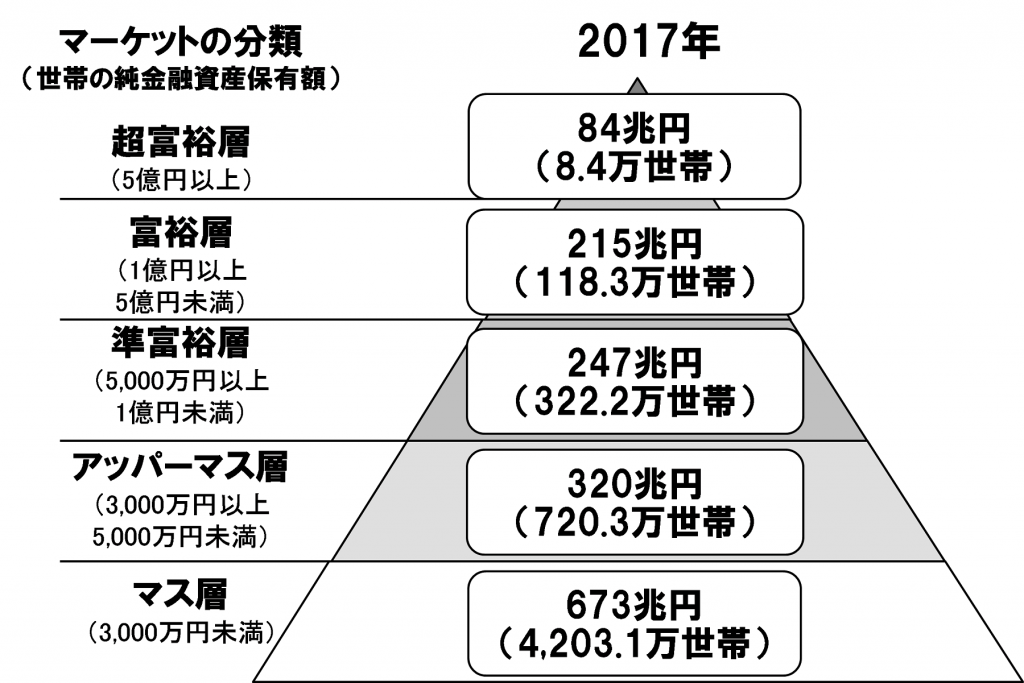

野村総合研究所の調査によると、富裕層の定義は1億円以上の純金融資産を持っていることです。純金融資産とは、すぐに換金することのできる資産のことを指していて、すぐに換金することのできない不動産は資産の対象に含まれていません。

このとき、資産1億円を資産運用で年利5%で運用し、20%の税金を引くと400万円の投資収入となります。これは、年収の中央値である400万円に近いです。そのため、1億円の資産があれば、資産運用のみで平均的な暮らしができると考えられます。

なお、米国の富裕層の定義でも、1億円がひとつの基準となります。英語の「ミリオネア」は100万を意味しますが、100万ドルは日本円で約1億円にあたります。

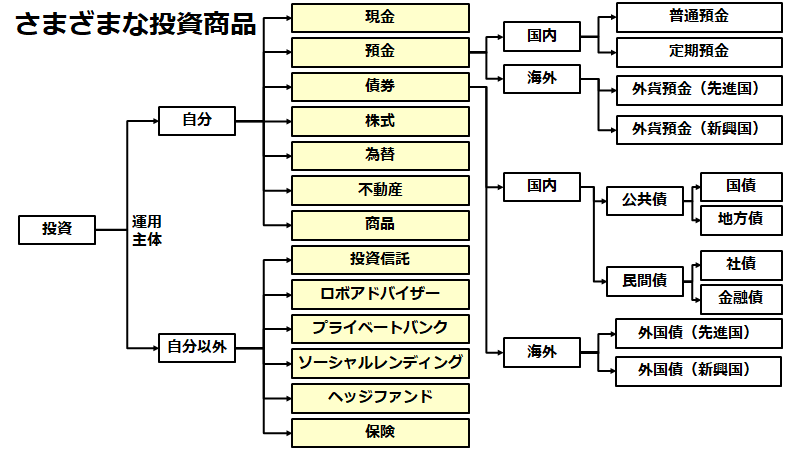

収入の4つの種類

それでは、会社員が1億円を貯めるまでの方法を考えてみましょう。

国税庁の分類によると、個人の所得は10種類に分けられています。

このとき、それぞれの項目は、以下のように大きく4つの収入の種類にまとめられると思います。

- 労働収入=給与所得+退職所得

- 事業収入=事業所得+山林所得+譲渡所得

- 権利収入=利子所得+配当所得+不動産所得+雑所得

- 臨時収入=一時所得

※雑所得については、複数の収入の種類にまたがりますが、今回は権利収入に分類しています。

このとき、それぞれの収入について、別の角度からみなおして、資産1億円を目指す方法を考えてみます。

労働収入で資産1億円を目指す場合

労働収入は、以下の計算式であらわされます。

労働収入=労働時間×時給(期待されている労働価値)

このとき、一般的には雇用者と労働者との間では、需要と供給の関係が成り立っており、時給には相場が形成されています。そのため、労働者が時給を上げるためには、企業にとって価値のある人材でありながら、他の労働者よりもすぐれた人材となり、時給単価を上げる必要があります。

一方で、労働収入を増やすためには、労働時間を増やすという方法もありますが、人の1日の時間が限られていることと、労働基準法によって勤務時間に上限が定められています。労働時間を使って大きく収入を得ることは難しいと考えられます。

労働者というのは、残念ながら会社にとっては「代わりのいる」存在です。どんなに自分しかできない仕事だと思っていても、たとえ1日休んでみても、優秀な人が辞めてしまっても、会社はなんとかつぶれずに続くものです。それが会社というものなのです。

そのため、「代わりのいる」労働者は、時給は上がりづらいという特徴があります。

時給を上げるためには、より「代わりのいない」能力をつけるか、転職をする方法もあります。

なお、労働収入では、時給は逓減する傾向があることから、優秀な人材ほど複数の仕事の「掛け持ち」をしたほうが有利です。そのため、本業では生産性をあげて労働時間を抑えつつ、副業やダブルワークをすることをおすすめします。

.png)

.png)

事業収入で資産1億円を目指す場合

つぎに、事業収入についてです。

事業収入は、以下の計算式であらわすことができます。

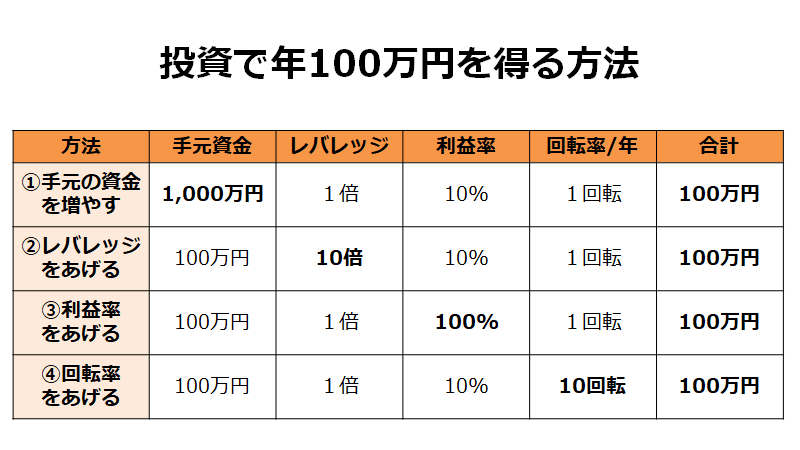

①事業収入=手元資金×レバレッジ×利益率×回転率

②利益率=(客単価×客数-コスト)÷コスト

※利益率は、ROEとも呼ばれます。

副業も労働基準法により本業との合計の勤務時間が制限されています。また、本業で支障をきさないようにするために、本業側には副業禁止規定のある企業も多いです。

そのため、会社員が事業収入を得る場合には、時間をかけずに仕組みをつくることが必要です。

権利収入で資産1億円を目指す場合

①権利収入=手元資金×レバレッジ×利益率×回転率

②利益率=(運用益+売却益-手数料)÷運用資金

※利益率は、実質利回りとも呼ばれます。

このとき、収入を大きくしたい場合には、

- 手元の資金を増やす

- レバレッジをあげる

- 利益率をあげる

- 回転率をあげる

の4つのいずれかの方法があります。

同じ100万円を稼ぐ場合でも

- 1000万円の資金でレバレッジ1倍で利益率10%で1回転…100万円

- 100万円の資金でレバレッジ10倍で利益率10%で1回転…100万円

- 100万円の資金でレバレッジ1倍で利益率100%で1回転…100万円

- 100万円の資金でレバレッジ1倍で利益率10%で10回転…100万円

の4通りがあるのです。

しかし、元手が小さいうちは①はとりにくいです。

また、リスクのリターンとのバランスから見ても、利益率の高い投資はリスクも同様に高くなってしまうため、③もとれません。

そのため、②か④が選択肢として残ります。

②はローンを借りる方法や、FXなどでレバレッジをかける方法があります。

④はFXなどで、何度も利益を再投資していきますが、手間がかかるため、会社員には向いていません。手元の資金が大きくない段階では、時間をかけて回転数を増やすよりも、労働収入を得たほうが効率的に収入を得られます。

そのため、会社員の投資としては②がおすすめだと思っています。

ローンは資産の成長を加速させる仕組み

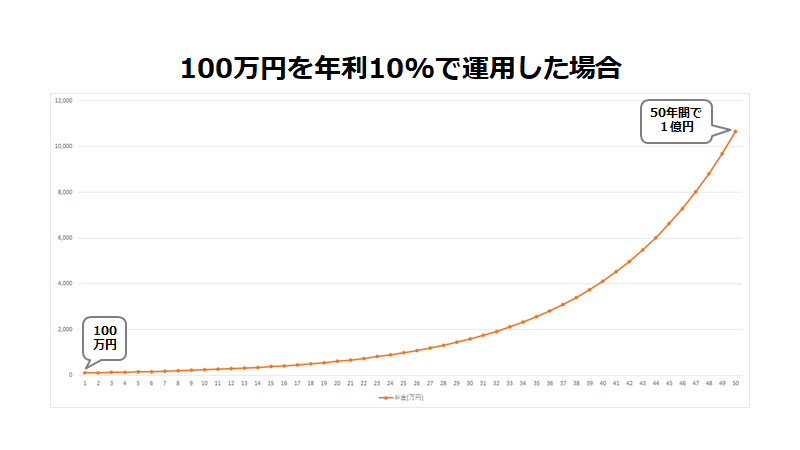

さて、100万円を年利10%で運用すると、何年で1億円に到達するでしょうか。

ここでは、わかりやすいように年利を10%としていますが、この場合、実際には50年間で1億円を超える計算になります。

100万円は年利10%のなかでは、1年後に110万円、2年後には121万円、と増えていきますが、年利には複利という効果があり、

- 時間が経てば経つほど利益が大きくなる

ことがいえると思います。

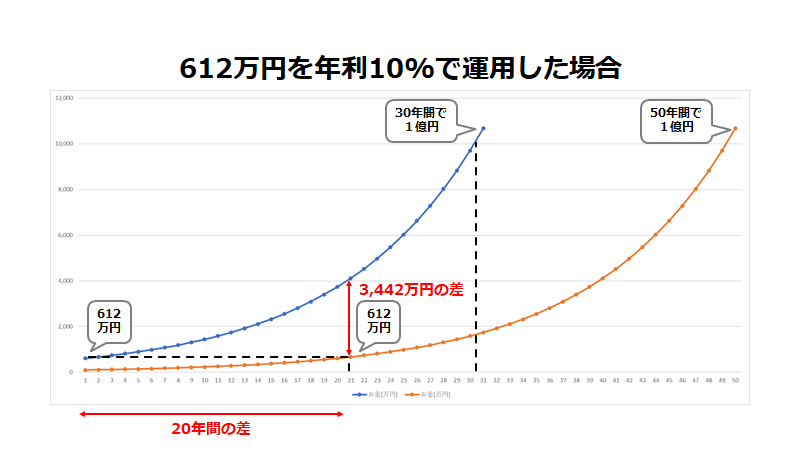

一方で、612万円を年利10%で運用した場合はどうでしょうか。

この場合は、30年で1億円を超える計算になります。

このとき、

- 最初の金額が大きければ大きいほど、利益が大きくなる

ことがいえます。

さきほどの、100万円を年利10%で運用したときには、20年後に612万円に到達します。当初の差額である512万円は、20年間分の差になります。

逆に、1年目に512万円を運用資金として追加で持っていると、20年後には3,442万円の差になります。

そのため、今回の年利10%での運用の例では、現在の512万円が20年後の3,442万円の価値があることから、金利を支払ってでも、はじめに手元に資金をもっておいたほうがいいといえます。

これが、ローンを借りるという行為にあたります。

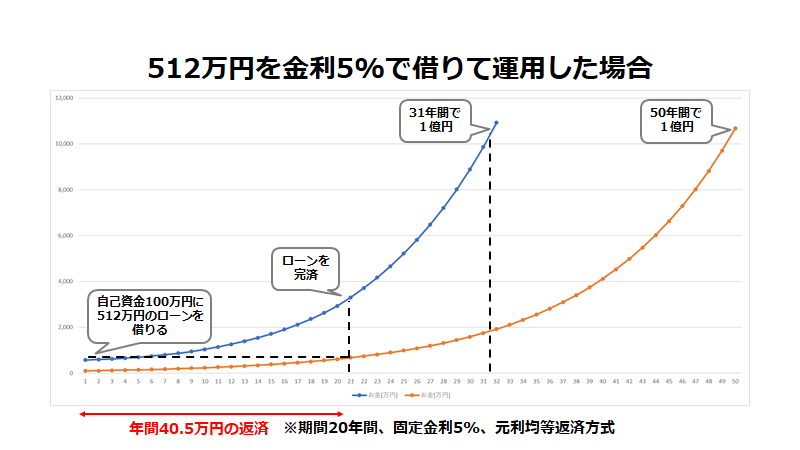

つぎに、1年目に512万円をローンで借りて、20年間の間に返済するプランを考えてみます。

一般的に、資産運用の年利よりも借り入れの年利のほうが低いことから、ここでは、金利5%でローンを借りることを想定します。

.png)

.png)

このとき、返済額は月々で33,789円、年間で約41万円となります。

また、20年後からはローンの支払いが完済しますので、その後は純粋に年利10%がそのまま利益になります。

これでも、31年間で1億円を超える計算になります。

ローンを借りる前と比べても、19年間の時間の短縮になります。

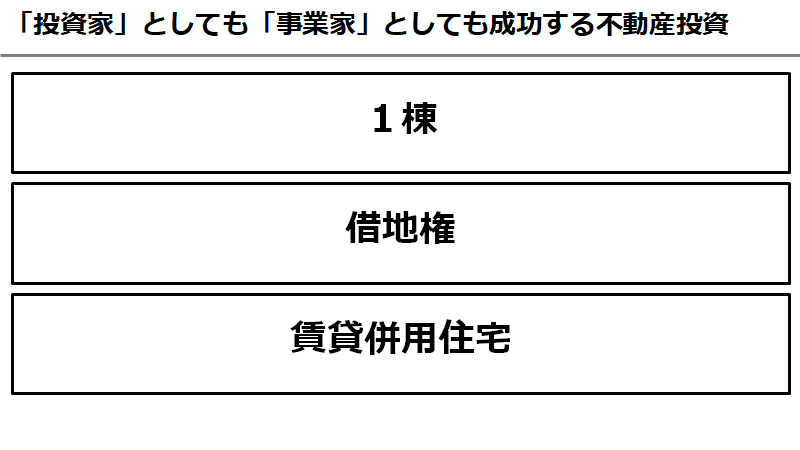

ローンを借りられる理由

ローンを借りることは、未来の信用をもとに、時間をお金で買う行為だといえます。

ローンを組むための条件は、一般的に、手元にすでにある程度の資金があることと、今後の収入が労働収入などで保証されていること、ローンを借りた資金の利用が収入を見込める用途であることです。

おもには

・事業

・不動産賃貸業

がローンの用途の対象となりますが、会社員の場合には、勤務時間の制限もあることから、不動産賃貸業がおすすめです。

なお、ある程度の資金が集まるまでは、為替でレバレッジをかけてスワップポイントを手に入れることや、手間をかけずにシステムトレード(仕組みをつかって回転数をあげるもの)をおすすめします。

他にも、事業として副業をはじめて、転売やブログなどをおこなうことも考えられます。しかし、本業の会社員の勤務時間の制限があるなかで、借金でレバレッジをかけてまでできる事業はかぎられていると思います。

そのため、会社員で時間をかけずに運営できる投資として、不動産投資をすすめています。

臨時収入で資産1億円を目指す場合

さいごに、臨時収入を狙う方法についても紹介します。

臨時収入には、宝くじなどでは、キャリーオーバーの多いところにいく、ポーカーを究めるなどがあります。いわゆるギャンブルのなかで、期待値をあげる努力もありますが、臨時収入は、時間をかけすぎると今度は労働収入になってしまいます。

また、ギャンブルに近いという意味で、生まれた環境や結婚相手の環境に恵まれて、相続をうけるという方法もあります。相続は前述の野村総合研究所の調査でも、資産1億円を達成するきっかけになっていることがわかっています。

会社員は不動産投資で資産形成しよう

これまで、会社員はローンを借りて、不動産投資をするのがおすすめだということを紹介しました。なお、金利や金額に関しては、わかりやすさを優先したため、実際の金利などとは異なりますのでご注意ください。

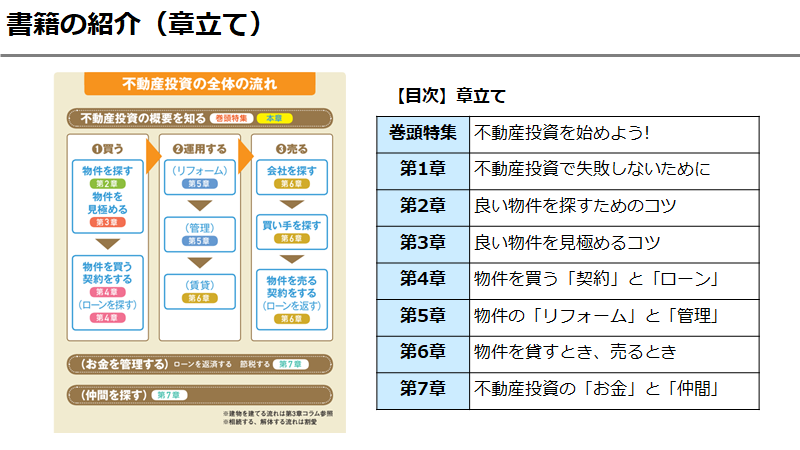

不動産投資の勉強をする方法

不動産投資には、専門的な知識とまとまったお金が必要です。しかし、細切れの時間でじっくりと、時間をかけて勉強をしたり、物件を探したりすることができます。まずは、不動産投資は書籍で勉強するのがおすすめです。

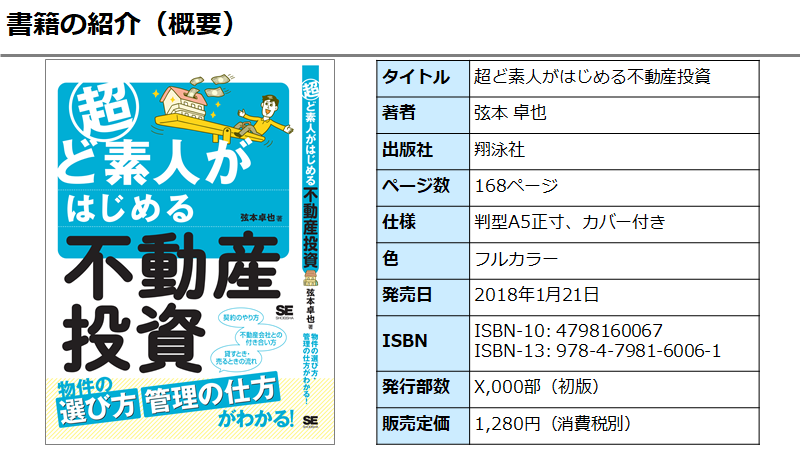

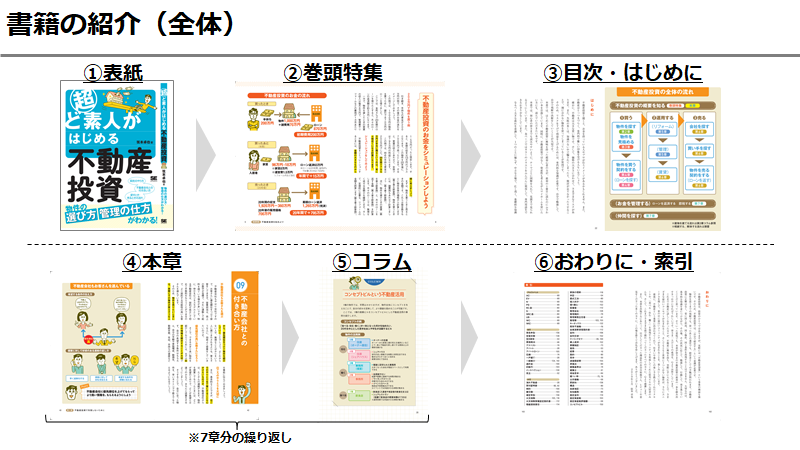

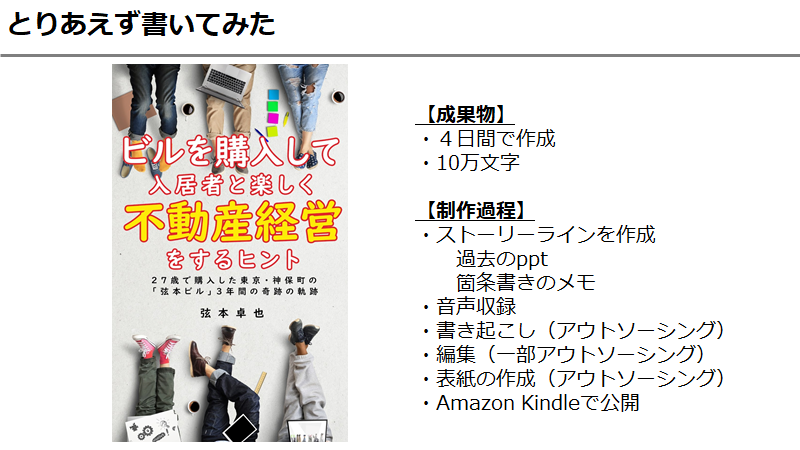

本書を出版したときのこだわりは、以下をご参考ください。

-1024x726.jpg)

-1024x726.jpg)

-1024x726.jpg)

書籍の購入は、こちらからお願いします!

不動産投資の本を紹介してきましたが、一番大切なことは、読んで実際に行動することです。実践と勉強を繰り返すことで、知識がさらに深まり、よりよい物件と出合う確率があがることでしょう。

不動産投資の本を読むことは、不動産に興味をもった最初の勉強にもってこいの方法だと思います。

ぜひ、不動産投資の本を読んで、不動産投資での成功を目指しましょう!

不動産投資やお金、仮想通貨、事業売却に関するおすすめの本は、以下もご参考ください。

.png)

-485x300.png)

.jpg)